(一)印花税的含义

印花税是对经济活动和经济交往中书立、使用、领受各种具有法律效力的凭证而征收的一种行为税。因纳税人通过在应税凭证上粘贴印花税票的方式来完成纳税义务,所以,称为“印花税”。现行印花税依据1988年8月国务院颁布的《中华人民共和国印花税暂行条例》,已于1988年10月1日起执行。

1.印花税的特点

现行印花税的特点如下:

(1)征收面比较广。印花税规定的征税范围广泛,凡税法列举的合同或具有合同性质的凭证、产权转移书据、营业账簿及权利、许可证照等,都必须依法纳税。

(2)实行轻税重罚政策。与其他税种相比,印花税的税率较低,税负较轻;但对于违反税法有关规定使用印花税票或少纳、不纳印花税税款的,给予较重的处罚,以规范纳税人的纳税行为。

(3)实行“三自”纳税办法。纳税人采取按照应税凭证的性质和适用税率自行计算应纳税额、自行购买印花税票、自行粘贴印花税票并在印花税票和凭证的骑缝处自行盖戳或注销(划销)的办法完成纳税义务。

(4)不退税、不抵用。印花税采用“三自”纳税办法,由纳税人自行完成纳税义务,因此,纳税人溢贴或多缴的印花税不予退税,也不允许抵用。

2.征收印花税的意义

征收印花税具有多方面的意义:

(1)通过对应税凭证贴花和检查,加强对凭证的管理,及时了解纳税人的经济活动情况和税源变化情况,有助于对其他税种的征管。

(2)通过自行贴花,并实行轻税重罚政策,有助于提高纳税人自觉纳税的法律意识。

(3)作为一种地方税种,有利于增加地方财政收入和分税制财政体系的建立。

(二)印花税的基本要素

1.印花税的纳税人

凡是在中华人民共和国境内书立、领受有关凭证的单位和个人都是印花税的纳税人,包括各类企业、事业、机关、团体、部队,以及中外合资企业、合作企业、外资企业、外国公司企业和其他经济组织及其在华机构等单位和个人。印花税的纳税人具体可分为立合同人、立账簿人、立据人、领受人和使用人。如果同一凭证,由两方或两方以上当事人共同书立并各持一份的,各方均为印花税纳税人,应当分别就所持凭证的金额计税贴花,但担保人、证人、鉴定人不作为纳税人。如果应税凭证是由当事人的代理人代为书立的,则代理人承担纳税义务。

2.印花税的征收范围

凡是在中华人民共和国境内书立、领受和在中国境外书立,但在中国境内具有法律效力、受中国法律保护的有关凭证均属于印花税的征税范围。印花税对征税范围采取列举法,对列举的凭证征收,没有列举的不征收。其征收范围共计列举了以下5大类:

(1)经济合同。经济合同包括购销、加工承揽、建设工程承包、财产租赁、货物运输、仓储保管、借款、财产保险、技术等合同或者具有合同性质的凭证。

(2)产权转移书据。产权转移书据包括财产所有权、版权、商标专用权、专利权、专用技术使用权等转移书据。

(3)营业账簿。营业账簿包括单位和个人从事生产经营活动所设立的各种账册,即记载资金的账簿和其他账簿。

(4)权利、许可证照。权利、许可证照包括房屋产权证、工商营业执照、专利证、土地使用证。

(5)财政部确定征收的其他凭证。

由于同一性质的凭证名称各异,不够统一,因此,对不论以任何形式或名称书立,只要其性质属于税法列举的征税范围的,均应照章征税。

3.印花税的计税依据

印花税分为从价计税和从量计税两种。实行从价计税的凭证,以凭证所载金额为计税依据。各类经济合同,以合同上所记载的金额、收入或费用为计税依据;产权转移书据以书据中所载的金额为计税依据;记载资金的账簿,以实收资本和资本公积的两项合计金额为计税依据;实行从量计税的其他账簿和权利、许可证照,以凭证件数为计税依据。

4.印花税的税目、税率

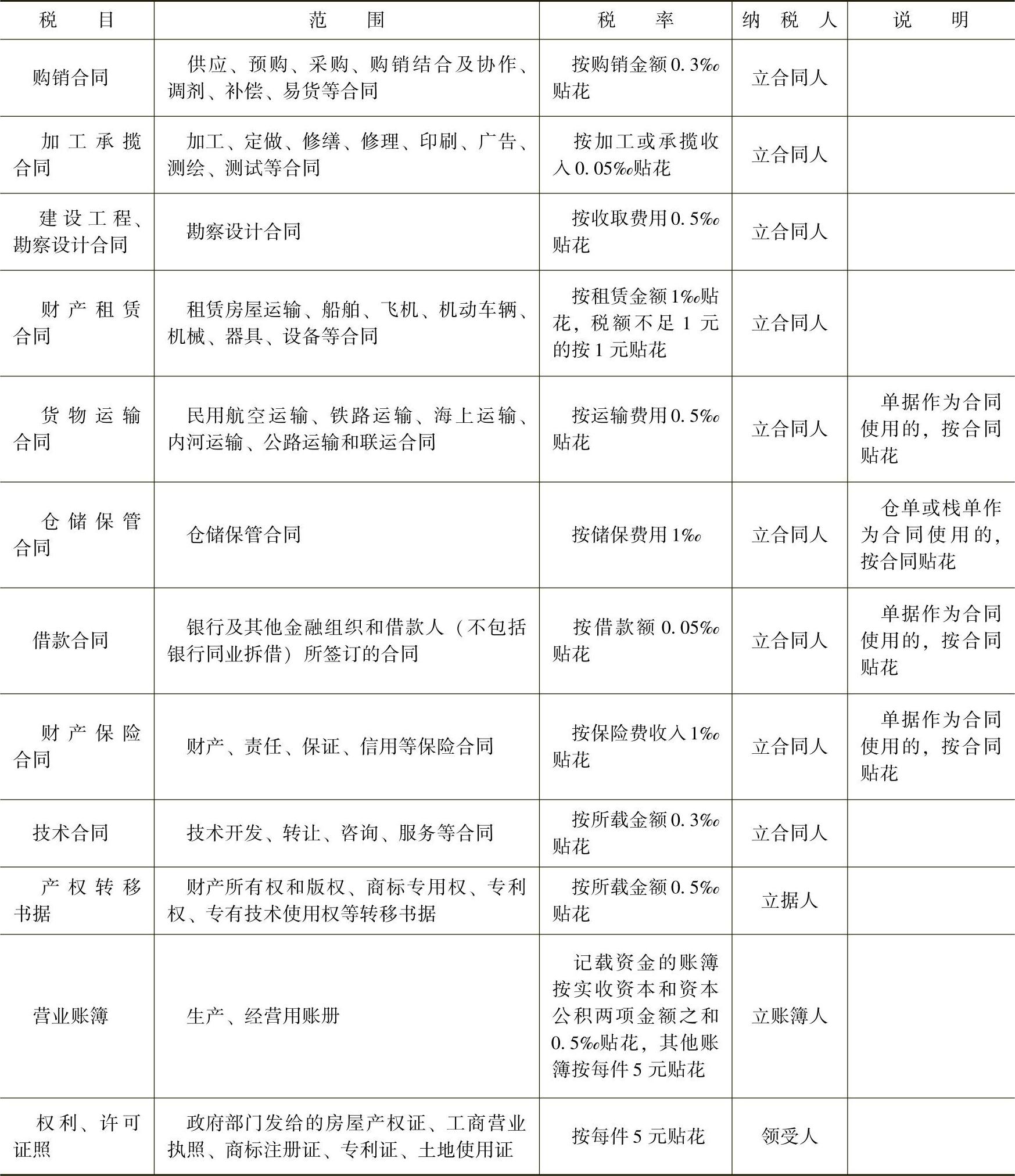

印花税共设置了上述5类13个税目,采用0.05‰、0.5‰、0.3‰、1‰四档比例税率和定额税率两种形式。其中,合同以及具有合同性质的凭证、产权转移书据、营业账簿中记载资金的账簿,适用比例税率。权利、许可证照和营业账簿中的其他账簿适用定额税率。

2008年4月24号起,调整证券(股票)交易印花税率,由3‰调整为1‰。2008年9月19日起,由双边征收改为单边征收,税率保持1‰。由出让方按1‰的税率缴纳股票交易印花税,受让方不再征收。(https://www.xing528.com)

具体规定如表8-7所示。

表8-7 印花税税目、税率表

5.印花税的纳税方法

印花税根据税额大小、贴花次数以及税收征收管理的需要,可以分别采用下列3种纳税方法:

(1)自行贴花办法。自行贴花办法即“三自”纳税办法,是指纳税人在发生纳税义务时,应当根据应税凭证的性质和适用的税目、税率,自行计算应纳税额,自行购买印花税票,自行一次贴足印花税票并加以注销或划销。这种办法,一般适用于应税凭证较少或者贴花次数较少的纳税人。

凡多贴印花税票者,不得申请退税或者抵用。

(2)完税证法。完税证法是指一份凭证应纳税额超过500元的,应当向当地税务机关申请填写缴款书或者完税证,将其中一联粘贴在凭证上或者由税务机关在凭证上加注完税标记代替贴花。

(3)汇缴许可证办法。汇缴许可证办法是指同一种类应税凭证,需要频繁贴花的,应当向当地税务机关申请许可证按期汇总缴纳印花税。

完税证法或汇缴许可证办法一般适用于应纳税额较大或者贴花次数频繁的纳税人。

6.印花税的税收优惠

纳税人书立、领受、使用下列凭证免税:

(1)已缴纳印花税的副本或抄本。

(2)财产所有人将财产赠与政府、社会福利单位、学校所立的书据。

(3)国家指定的收购部门与村民委员会、农民个人书立的农副产品收购合同。

(4)无息、贴息贷款合同。

(5)外国政府或国际金融组织向我国政府及国家金融机构提供优惠贷款所书立的合同。

(6)房地产管理部门与个人签订的用于生活居住的租赁合同。

(7)农牧业保险合同。

(8)经财政部批准免税的其他凭证。

7.印花税的违章处理

纳税人有下列行为之一者,由税务机关根据情节轻重予以处罚:

(1)在应税凭证上未贴或少贴印花税票的,税务机关除责令其补贴印花税票外,可处以应补贴印花税票金额3~5倍的罚款。

(2)已粘贴在应税凭证上的印花税票未注销或者未划销的,税务机关可处以未注销或者未划销印花税票金额1~3倍的罚款。

(3)已贴用的印花税票揭下重用的,税务机关可处以重用印花税票金额5倍或者2000元以上10000元以下的罚款。

(4)伪造印花税票的,由税务机关提请司法机关依法追究刑事责任。

(5)纳税人对汇总缴纳印花税的凭证不按规定办理并保存备查的,由税务机关处以5000元以下的罚款;情节严重的,撤销其汇缴许可证。

(6)纳税人未按规定期限保存纳税凭证的,由税务机关酌情处以5000元以下罚款。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。