纳税实务工作必须以税收法律制度为依据,应当按照税法规定,正确计算应纳税款进行会计处理,并在规定的期限内足额缴纳。

一、企业纳税会计的概念

微课堂:认识税务会计

企业纳税会计是以纳税人为会计主体,以国家现行税收法律法规为依据,以货币为主要计量单位,运用会计的专门方法,对纳税人应纳税款的形成、计算和缴纳等纳税活动所引起的税务资金连续、系统、全面的反映和监督的一门专门会计。

二、企业纳税会计核算的基本前提

(一)纳税会计主体

纳税会计主体就是税法规定的直接负有纳税义务的特定主体。该主体必须从事税法规定的应税业务,独立承担纳税义务,运用会计手段反映纳税活动。

(二)持续经营

持续经营意味着该纳税主体将继续存在足够长的时间以实现其现在的承诺。企业纳税会计应该建立在企业持续经营、非清算的基础上,按照原来的用途使用现有资产,采用税法规定的会计处理方法,确定核算企业的收入、成本、利润。

(三)货币时间价值

货币时间价值是指货币在企业经营周转过程中,由于时间因素而产生的差额价值。这是税收立法、税收征管的基点。因此,各个税种都明确了纳税义务发生时间的确认原则、申报期限、缴库期限等。同时,企业的应纳税款必须以货币为计量单位,及时足额缴纳入库。

(四)纳税会计分期

纳税会计分期是将纳税会计主体持续不断的生产经营活动划分为一定期间,据以及时计算、缴税纳款、结算账目和编制会计报告,进而披露企业的纳税会计信息。

三、纳税计算处理原则

(一)遵从税法原则

纳税会计在核算和监督企业的纳税活动时,必须以税法为依据,严格遵守税收法律法规的相关规定,正确确定计税依据,准确计算应纳税额,及时上缴税款,严格履行纳税义务。同时,纳税人还必须依照税收征收管理法的要求进行税务登记,建立、健全账簿凭证管理制度,严格按照规定使用发票、及时进行纳税申报。

(二)慎用谨慎性原则

慎用谨慎原则性是指企业在处理经济业务时应保持谨慎的态度,以达到规避风险的目的。该原则一般在安排税务计划时运用。为了保证国家的财政收入,税法很少运用该原则,一般不允许纳税人像财务会计那样预计未来费用,只有在有客观依据表明费用已经发生的情况下才能扣除。在企业税收实务中,处理可以预见的损失费用、不确定的收入或收益时,必须慎用谨慎性原则。

(三)纳税筹划原则(https://www.xing528.com)

纳税筹划是指纳税人为了达到减轻税收负担和实现税收零风险的目的,在税法所允许的范围内,对企业的经营、投资、理财、组织、交易等各项活动进行事先安排的过程。企业的纳税会计在提供准确的纳税资料和信息的同时,要深刻理解税法的精神,认真学习税收法律法规,积极研究纳税筹划,以获得经济利益最大化。

(四)接受监督检查原则

企业税务工作的办理直接关系着国家的财政收入,企业税收实务工作资料的真实性必须接受税务机关的监督检查,以便及时弥补漏洞,保证企业应纳税款及时、足额入库。任何违反税收法律的行为,都将受到处罚。

四、纳税会计核算方法

纳税会计核算方法是对企业缴纳税款的形成、计算和缴纳过程的经济业务进行连续、系统、完整的记录和计算,提供纳税信息所应用的方法。

(一)主要会计科目的设置

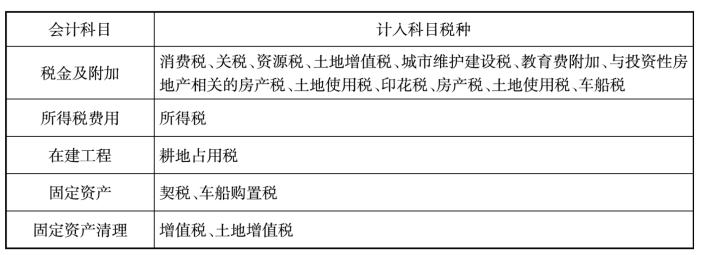

企业应主要设置“应交税费”“税金及附加”科目进行涉税经济业务的会计核算。此外,还应根据所交税费的具体业务,设置“所得税费用”“在建工程”“固定资产”等科目。

1. “应交税费”科目

“应交税费”属于负债类科目。该科目核算企业按照税法规定计算应缴纳除印花税、关税及耕地占用税以外的各种税费均可按应缴纳的税费项目进行明细核算。企业按照税法规定计算的应交税费记在贷方;企业实际缴纳的各项税费记在借方。本科目期末若为贷方余额,反映企业尚未缴纳的税费;期末若为借方余额,反映企业多交或尚未抵扣的税费。企业代扣代缴的个人所得税等,也通过本科目核算。应交增值税还应分别设置“进项税额”“销项税额”“出口退税”“进项税额转出”“已交税金”等专栏。

2. “税金及附加”科目

“税金及附加”属于损益类科目,用来核算企业经营活动发生的消费税、城市维护建设税、资源税等相关税费。

企业计提或计缴税费时,应分别税种计入有关科目。按税种涉及的一般会计科目列表做一总结,见表1-1。

表1-1 各税种涉及会计科目表

(二)涉税业务会计核算的依据

企业发生的各项税费会计核算的依据至少有以下两种。

1. 应纳税凭证

应纳税凭证是《纳税申报表》,是确定本期应纳、已纳和未纳税费,以及是否正确计算应纳税费的记账依据,如“消费税纳税申报表”是贷记 “应交税费”科目的原始依据。

2. 完税凭证

纳税人直接缴纳的,其完税凭证是税务机关填发的《税收缴款书》,企业缴税后,以加盖收款专用章的“收据联”所载金额,作为完成纳税义务和账务处理的依据。纳税人采用电子缴税方式的,以开户行领取的《电子缴税付款凭证》作为完税单据,进行会计核算。进出口货物,应当缴纳关税的,以《海关进(出)口关税专用缴款书》作为进出口人的完税凭证,进行会计处理。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。