税收规避行为对发展融资资源泄露负重要责任。据估计,发展中国家每年有1000亿美元的税收损失,都与和离岸投资中心有直接链接的投资流入有关。东道国流入FDI的离岸投资比例和披露的(应税)FDI投资回报率之间有明显的联系。越多的投资经过离岸中心,应税利润就越少。平均而言,在各个发展中经济体中,每10%的离岸投资对应的是1%回报率的减少。平均效应掩盖了各国的影响。

对于利润转移的量化是一项挑战。首先,税收规避的选择有很多。MNEs使用的方法高度精密,并创造性地合并各个税收规避方法。其次,此类现象的本质决定了可用的数据和信息是有限的。转移到离岸地点的利润很难追踪,因为它们通常不在任何官方报告中出现:显然不会在价值产生的外国子公司的金融报告中出现,也不会在利润转移的外国子公司处出现,因为这些子公司通常缺乏信息披露要求。给定问题的复杂性,研究的目的是量化公司利润转移的特殊方面,而不是尝试综合方法。研究的尝试依然很有价值,因为将不同方法综合可以提供国际公司税收规避所导致的损失的量级。

附录2提供了主要方法的概述。该方法估计了跨境公司税收规避所导致的利润转移和税收损失。本节所使用的FDI驱动法处于上述方法的交叉部分。

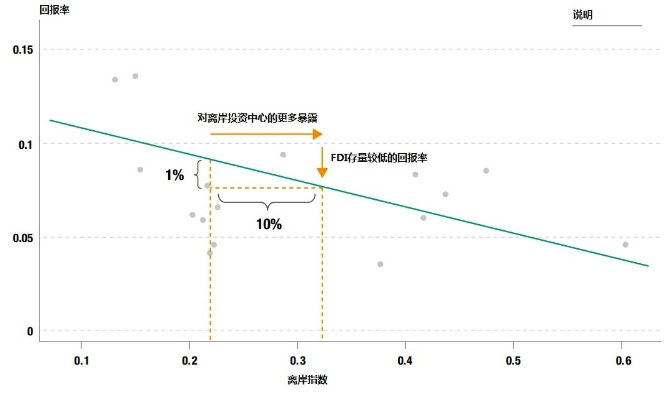

方法假设在国家层面离岸中心流入的内向型投资存量比例和内向型FDI总存量投资回报率之间有负相关关系。潜在的假设是由离岸中心FDI产生的收入部分会受到利润转移,并造成外国投资平均回报率(投资回报与流入投资存量的比率)的人为下降。因此,其他变量等同的情况下,从离岸中心流入投资存量的比例越高,回报率越低。

这种关系被国家数据所证实,两种变量有显著的负相关线性关系。为了捕获离岸中心对于投资获利性的全面影响,同时保证关系的统计有效性,计量分析是基于比第2节更多的离岸投资中心来进行的。附录2提供了不同选择的详细信息。

计量分析表明,平均而言,在各个发展中国家,每额外10%的离岸投资中心的流入投资存量对应于回报率1%到1.5%的减少(图5.18说明了此关系)。

图5.18 来自于离岸投资中心的内向型投资份额与内向型投资回报率之间的关系

资料来源:UNCTAD的分析,基于IMF国际收支平衡表数据库和IMF协调直接投资调查报告。

注:散点图代表了离岸中心披露的(离岸指数)与发展中国家投资存量回报率(回报率)之间的关系。“保守”情况下β系数为-10%。拟合线仅仅是说明性的,并不能反映β系数估计值背后的计量经济学模型(计量经济学依赖跨越四年的更大样本的数据点,地区固定效应和时间固定效应占比;详见附录2)。

虽然无可挑剔地证明离岸中心影响和FDI盈利性减弱的直接因果联系很有挑战性25,此分析提供了从基础到普遍的证据来证明:MNEs利用和离岸投资中心的直接投资链接来进行利润转移,最终实现人为低FDI收入。更重要的是,关于回报率对离岸中心影响的响应程度的量化使得模拟此类行为对税收的潜在影响成为可能。

一旦离岸中心影响(图5.18中的离岸指标)和FDI收入回报率(图中回报率)的显著关系已经建立,通过关于获利能力差和平均公司税率的适当假设,可以计算税收损失。

UNCTAD的模拟说明从发展中国家被转移的公司利润约为4500亿美元——意味着在各个发展中国家加权平均有效税率为20%时,年度税收损失约为900亿美元。附录2说明了模拟的参数和结果;模拟也使用了两组因变量(FDI收入的总回报率、FDI收入权益部分的回报率)和两种税率定义(有效税率、法定税率)进行了敏感性分析,结果范围是700亿美元到1200亿美元。

值得一提的是,离岸中心影响和FDI回报率的负相关关系对发达国家同样适用(并且统计上显著)。不过,对于利润转移和税收损失的影响成比例变小。这是由于一系列原因,包括回报率对离岸影响的响应度;在发达国家的例子中,每额外10%的离岸投资的影响对应于回报率0.5%到1.0%的减少。26因此,尽管发达国家经济体较大,模拟出的发达国家由离岸投资链接导致的税收损失为1000亿美元,与发展中国家类似。(https://www.xing528.com)

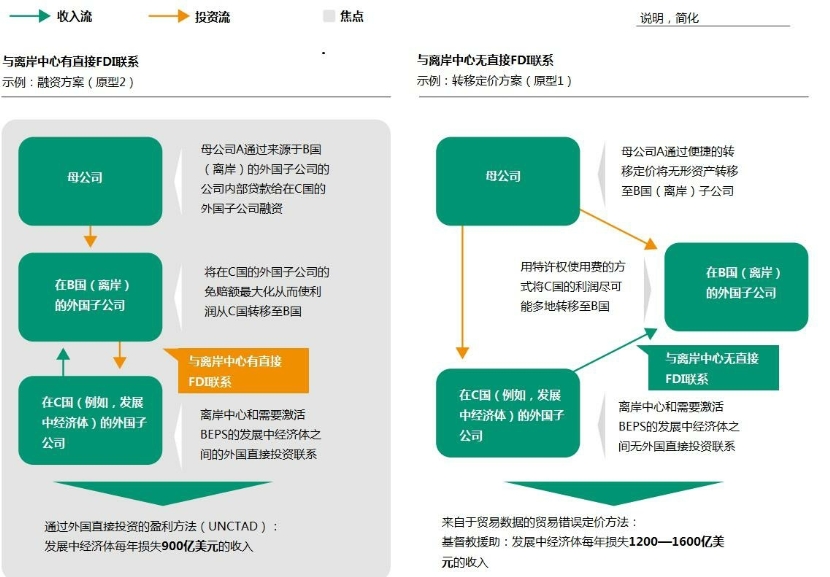

此处所估算的利润转移和税收损失多局限于那些通过股权或债务利用直接投资关系的避税计划。融资计划(第二类)是最明显的例子,但其他同样依靠离岸中心的计划和融资计划不能涵盖所有估算的税收损失。

贸易不合理定价不需要直接投资链接:MNEs可以在任意两个不同税率辖区的不同子公司之间转移利润。尤其是在数字化经济的环境下,转移定价中很大一部分都是利用类似于第一类的计划——根据无形资产的转移定价方案。

尽管这些计划也涉及离岸中心,它们并不一定出现在东道国流入FDI中;即使到某个特定东道国的投资不会经过某个离岸子公司,公司网络也会将其包括其中。(图5.19说明了两种税收转移和收入损失的估算方法)。

因此,此处所展示的结果并不一定能提供所有MNE的避税行为。其他研究的补充结论着眼在由公司贸易不合理定价计划所产生的收入损失上,如Christian Aid(2008)(1200亿美元—1600亿美元)。需要着重指出的是不同类型的税收规避计划在实践中通常是被结合起来应用,而且一般不容易分离。因此计算收入损失的不同方法也仅能提供备选方案,得到的估算也有重叠。

撇开对整个政府收入损失的估计,此处的离岸指标的内在价值是为决策者提供了作为BEPS的“信号指示器”和估算国家层面BEPS影响的经验法则。27

因此,即使是基于此处的分析而不顾潜在的其他由于(不取决于与离岸中心的直接投资链接的)税收规避计划所导致的显著收入流失,因税收规避行为导致的收入流失依然很可观。恢复这些损失中的一些或全部可对发展中国家中的资源流动做出显著贡献。

此外,由MNE税收规避行为所导致的损失不是政府收入流失的唯一形式。如介绍部分中所指出,一种额外形式的“转移”是由政府积极提供的吸引投资的财政激励所导致。外部来源(如行动援助28)估计可达到1400亿美元,不过若要更好地量化此现象的大小,需使用企业层级数据的进一步实证研究。

发展中国家的直接投资对政府收入没有贡献。第一节估计外国子公司的总贡献为7300亿美元。其中四分之一到三分之一与公司所得税相关,也是最受BEPS行为影响的部分。剩下的部分与其他收入相关,尤其是自然资源特许费,与其他税收,尤其是国际交易的税收。

最终,发展中国家吸引在生产能力和基础设施方面的新投资对于它们的可持续发展前景非常重要。

图5.19 两种估计利润转移方法的对比

资料来源:UNCTAD。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。