在发展融资的论题中,提高国内资源流动性是取得SDGs进展的重要支柱。需要指出的是在财政收入征收方面,经济发展程度通常比自然资源禀赋或者MNEs商业存在更具显著驱动力。一般来讲,一国的经济发展程度越低,政府收入中的公司贡献越高,企业的非税收贡献(包括自然资源的特许权使用费、关税和其他税费)也越重要。

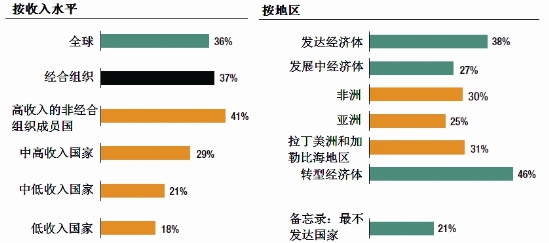

不同国家和地区之间政府财政收入差异巨大。政府收入作为GDP的一部分,存在差异的一个关键原因是经济体的收入水平(见图5.1)。高收入国家平均有40%的GDP是财政收入,包括税收、社会贡献和其他收入。而低收入国家不到20%。

由于每个地区国家间差异很大,经济组织和地区得出的结论并不明确。发展中国家政府收入占GDP比重的加权平均值仍然比发达国家低10%。非洲财政收入占GDP比重为30%,虽然比发展中国家的平均值27%要稍高,但该比重是由一些中高收入国家的高于平均值财政收入(主要是自然资源收入)扭曲所致,弥补了大量低收入国家的财政收入比重。财政收入比重最低的国家主要是亚洲的最不发达国家。

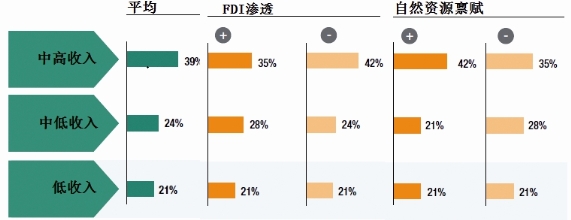

总之,经济发展水平、政府管理的放任程度对总体财政收入差异的影响比自然资源禀赋或者MNEs商业存在更显著。图5.2聚焦非洲,结论表明在同一收入水平下(尤其在低收入国家),自然资源禀赋和FDI渗透程度不会显著改变财政收入占GDP的比重。

图5.1 政府收入的差异,政府收入占GDP的比重,加权平均(百分比)

资料来源:UNCTAD基于ICTD政府收入数据集的分析(2014年9月发布,参考2009年)。

注:数据来源和方法详情见附录1。

图5.2 FDI渗透,自然资源禀赋和政府收入的关系政府收入占GDP的比重,非洲(百分比)

资料来源:UNCTAD基于ICTD政府收入数据集的分析。

注:针对不同收入水平的国家组织,对FDI渗透,“+”指代FDI存量占GDP的比重排名在前一半的国家。对自然资源,“+”指代商品出口额占总出口额75%以上的国家。

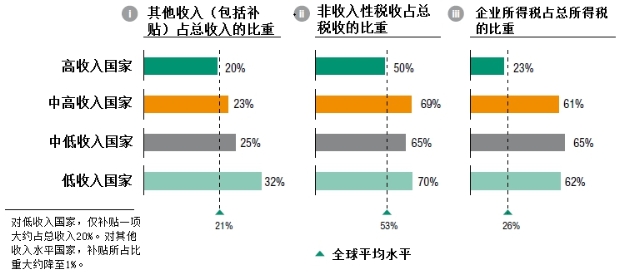

政府财政收入的组成(见图5.3)揭示了更多结论:2

(1)在第一步的分解中(图5.3左侧),总财政收入被分为税收、社会贡献和其他收入(包括自然资源的特许权使用费、官方发展援助或捐赠),发达国家财政收入中社会贡献占比更大。发展中国家很自然地更加依赖其他方式的收入——主要为自然资源的收入。最贫困国家最倾向于依赖其他方式:它们几乎占据了最不发达国家和整个非洲地区政府收入的一半。政府收入转移的明显规律是从(公司)所得税转移到自然资源禀赋相关的其他收入。在非洲,给定政府收入占比(GDP的30%),资源驱动型国家(商品出口占总收入75%以上的国家)的财政收入分布向其他收入严重倾斜(约占总财政收入的60%),而所得税只占了不足15%;相较之下,非资源驱动型国家的所得税占总收入的40%,其他收入占25%。资源富足而收入较低的国家应当是在公司的自然资源使用费(以及出口收入)和企业所得税中权衡取舍。

(2)进一步分解税收项目(图5.3右侧)可以看出,发达国家相较发展中国家更依赖所得税(发达国家所得税占50%,发展中国家为1/3)。其他税收,尤其是商品和服务的间接税(如增值税),在发展中国家更为重要,几乎占总体税收的一半。

值得注意的是,在最不发达国家,国际贸易的税收占总体税收的比重很大(20%),对目前以及将来的区域或多边贸易自由化进程比较重要。

(3)发展中国家企业所得税在税收中的比重比发达国家高:发达国家约占20%,发展中国家接近两倍。但是,发展中国家的个人所得税占比更低。发展中国家的公司税占所有收入税的2/3以上,发达国家只有1/4。因此,发展中国家的公司税收占GDP的4%,而发达国家占2%;相反,个人所得税占GDP比重在发展中国家降低到2%,在发达国家则升高到8%。(https://www.xing528.com)

图5.3 按区域划分政府收入构成(百分比)

资料来源:UNCTAD基于ICTD政府收入数据集的分析。

注:此种分类通常基于国际货币基金组织政府财政统计分类标准。然而,左图“其他收入”包括补贴(数量非常小,在发展中国家占政府总收入的1.5%)。右图中,所得税(企业和个人)反映了国际货币基金组织“收入、利润和资本利得税收”种类(“企业支付”和“个人支付”)。剩余一类“其他”包括工资和劳力税、房产税和其他税收。带“*”数据来源有限。数据来源和方法详情见附录1。

参照收入驱动的视角(见图5.4),以上地区比较所得到的三种结论均被确认(可能也得到了巩固)。

为了评估不同地区经济及各项财政收入的相对能力,可以看出社会贡献财政收入以及个人所得税和间接税收收入是最有用的代理指标。虽然社会贡献和个人所得税明显与整体收入水平相关,并且在低收入国家预期收入更低,但是这些收入项目同样需要更精细的体制结构和征收能力。相较之下,间接税收更易征收。低比例的社会贡献和个人所得税以及高比例的间接税似乎与低征收能力以及对公司所得税的高依赖程度有关。

有趣的是,公司在征集这三项税收时都有备而来。虽然理论上公司并不直接支付个人所得税和间接税(除去类似于不可征集的增值税等特定财政问题),但公司替政府从员工工资和消费者那里征集这些税收。这个作用并没有在估测公司贡献时被明确量化,但却代表一项重要的财政附加值,也对大量非正式经济体发展中国家很重要。

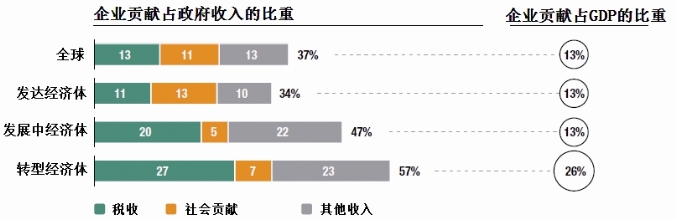

具体审视(国内外)公司在三项政府收入中的(支付)贡献——税收,社会贡献和其他收入——可以确定公司贡献在发展中国家(将近一半政府收入)要比发达国家(1/3)高很多(见图5.5)。如前所述,差异的原因是政府收入更多源于公司所得税(收入所得税以及贸易所得税和其他税收),以及公司对其他种类政府收入的贡献,尤其是自然资源和物权。相对于经济规模,公司对政府收入的贡献在发达国家和发展中国家基本一致,占GDP的13%。由于转型经济体自然资源收入相对较高,国有企业影响相对较大,所以公司对政府收入的贡献相对较高。

总体而言,政府收入的征集能力主要与收入水平和经济发展水平相关。在较低的发展水平下,由于其他收入和税收水平较低,公司对总体财政收入和所得税的贡献更为重要。除了公司缴纳的税收,其他税收的大部分(尤其是间接税)也依赖公司缴纳。总体来看,发展中国家的政府收入相较于发达国家更依赖于公司;发展中国家和发达国家公司对于财政收入的贡献占整个经济体的比重相近。

图5.4 不同收入水平政府收入构成的重要模式(百分比)

资料来源:UNCTAD基于ICTD政府收入数据集的分析。

注:数据来源和方法详情见附件1。

图5.5 国内和外资企业对政府收入的贡献

资料来源:UNCTAD基于ICTD政府收入数据集的分析。补充来源为国际货币基金组织政府财政统计数据库。

注:数据来源和方法详情见附录1。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。