现在我们再回过来看一下理财金字塔,很明显有一层是投资没有覆盖到的,那就是家庭财务的地基——风险管理,而所有这些风险都是由各类保险来管理并解决的。无论是地基的风险还是地面上的生活愿望,理财就是填补这些风险和愿望所需资金的缺口。所以在正确的理财理念下,保险是填补风险缺口,投资是填补愿望缺口,都是填补缺口的手段。如果要按重要性排序的话,一定是要先把地基打好。下面我就来谈谈如何打好地基。

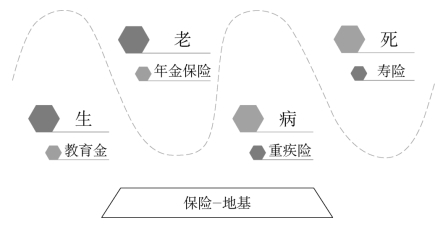

本书主要讲述的是如何做寿险大单,所以首先还是要理解清楚寿险的基本功能。具体而言,寿险产品就是填补生老病死的资金缺口,如图1.2所示。

生的风险,这里主要指有了子女后将要背负的教育费用。所有人都知道良好的教育是幸福生活的敲门砖,当子女要获得良好的教育时没有经济的支持是件很悲哀的事情,所以教育费用的准备是很重要的。但是教育费用的准备有很多种方式,而且没有本质的区别。教育金保险是其中的一种方式,但它并不是一个最重要的险种,因为它并不是不可取代的。

图1.2 保险图

老的风险,就是人老了生命还在继续,但钱不够了怎么办?为了填补这个资金缺口,保险公司有个产品叫作年金保险。多数业务员在给客户介绍如何准备养老钱时,都会推荐养老保险,但当我们将年金保险表述为养老保险的话其实是自废武功,因为养老保险的替代性太高了。比如,现在的很多人会说,我有三套房子,其中有一套房留着准备养老,或者说是存了一笔基金将来养老用。既然作为养老的资金来源可以有很多选择,那还有什么必要买养老保险呢?除非收益率很高,而收益率从来就不是保险产品的最大卖点。这样谈业务的结果就会把自己陷入收益率比较的泥潭中。但如果你建议客户考虑购买年金保险,情景就完全不一样了,多数人对年金保险都比较陌生,这样业务员就有了展现的机会,可以重点介绍年金保险的优势和特性。一是确定性,只要保费交了,一定会有确定数额的钱等在那里,即使保险公司倒闭了,按《保险法》也会有其他保险公司接手。而房子如果烧了呢,基金如果亏了呢,所需要的养老钱可能就不够甚至没了。二是年金保险可以跟生命等长,也就是说不管你活多久,钱一直可以领到生命终止。这世界上很少有东西是可以和生命等长的。一套房子卖了500万,用到80岁可能可以,但如果你长命百岁或许就不够了。对于老了以后没有经济来源的风险而言,其他东西都是不确定的,都有可能会消失,但是持有一份年金保险就不一样了,它可以成为你生命最后的“港湾”。所以,开口是谈养老保险还是谈年金保险体现的是业务员理念与方向的差异。销售保险要讲出保险产品的不可取代性,而不是在收益比较的泥潭中与客户博弈。

我有位学生做了一个单子,客户是位身价上亿的乡镇企业主,辛苦了这么多年,快六十岁准备退休了。客户有一个儿子,能力不及儿媳妇,儿媳妇更懂企业经营,为了企业的发展自然应该让儿媳妇来运作和掌控企业,但客户又怕财富“外流”,毕竟从中国传统观点看来,儿媳妇还是属于“外人”,把公司交给儿媳妇,这当中包含有太多的不确定性。不过有一件事必须要有确定性,就是客户辛苦了一辈子,想要确保自己退休后的生活品质。怎么保证呢?现在有的一切都有可能失去,企业就更不用说了,我的学生就推荐说做个年金保险吧。这位企业主想保证每月有7万的生活费,直到离开这个世界,结果就做了1400万的年金保险。这么安排之下,未来不管家里还是企业发生什么,甚至财富尽失,这份年金保险也可以确保这位企业主退休后的生活品质。由此可见,即使现在家财万贯,年金保险还是有它不可取代的作用,对普通人来说更是如此。(https://www.xing528.com)

病的风险,人们患了重症时对家庭财务会产生巨大影响,甚至可能出现无钱医疗而只能放弃生命的情况。这是多数保险业务员最擅长为客户建议的,也就是销售重疾险。想想也是,人这一生患病的概率这么高,一旦生了大病对普通家庭而言几乎就是一夜返贫,如果连治病的钱都没有,基本就只能等死。而如果因为生病还能获得一笔钱,那简直就是雪中送炭,可见保险的重要性。对于普通家庭而言,重疾险相对于普通的医疗和住院保险来讲确实更重要,也更容易被客户所理解和接受。正因为相对容易销售,多数中国的寿险业务人员只会做这个。

为了深入了解中国一线保险业务的情况,我在上海某寿险公司“一对一”指导了几位业务员,他们从业时间都在3年以上并带有团队,但几乎只做重疾险业务。我一开始没想通是为什么,我在美国做业务的时候主要做的是终身寿险,不太明白为什么在中国会是重疾险一枝独秀。直到有一次我的一位学生告诉我,她帮业务员做陪访,客户主动打电话来说要买重疾险。我的学生(她也是主管)坐下来就问客户有多少预算,每月能拿出多少钱,然后确定到底是买50万还是100万的保额赔付,然后顺利签单。我就问“你怎么不谈其他的家庭风险呢?你为什么一上来就给客户算钱呢?”她回答我说她入行时就是这么被培训的,当客户已有具体意向就不要谈别的,怕有变数,签单最重要。再说客户就这点钱,买了重疾也买不了其他的保险了。我恍然大悟,原来大家都是被这么训练的,主管也是这么带新人的,当场签单最重要,加上客户比较明白的基本是身体方面的险种,比较容易促成签单。这就是为什么那些每年佣金过几十万的优秀业务员竟然除了重疾而不会做其他业务了,因为他们已经形成习惯,而且都想不起也不会做其他险种了。其实造成这种现象的根源还是来自恐惧、私心和害怕,担心自己失去业务。由于没有真正从客户需求出发,客户家庭的其他风险就这样都被忽略了。尽快签单的结果是双方在潜意识中,都认为保险完成了。我认为这是既没有真正对客户负责,同时也造成资源浪费。

假如是我面对要买重疾险的客户,我可能会说:“王先生您好,您考虑买份大病保险,说明您已经意识到身体的风险了,您有这样的理念是很可贵的,这个事情肯定是要做的,只是具体怎么做了,我们等会再探讨,先放一下。我作为寿险公司业务员,另一个风险我也必须要给客户提示的,那就是生命风险。我看您小孩现在尚未成年,您又是家里的顶梁柱,也看得出您特别顾家。不管您有什么事发生,您的小孩跟太太能够有生活品质的保证,是不是对您非常重要?如果是的话,您可能应该考虑做份寿险,尽管生命消逝相对生病概率要低很多,但它对家庭的影响会更严重。因为生病最起码有个基本医疗保险,但这个生命的风险基本只有自己通过保险的方式搞定。”下面我要谈到的就是家庭财务地基的最后一个缺口。

死的风险,主要是非预期的死亡对家庭经济来源所导致的严重后果,如果是家庭经济支柱突然离去,对一个家庭的打击尤其具有毁灭性。为什么很多业务员绕过定期和终身寿险?因为忌讳与客户谈论死亡,怕对方会不高兴,怕失去潜在的客户。其实这种担心是不必要的,保险从根本上讲就是防万一的,非预期的死亡概率当然远远低于有预期的离世,但一旦发生是所有不测中后果最严重的,所导致的家庭财务缺口也会最大。既然后果最严重,就一定要防,概率最低,防的成本也就最低,多数人都能支付得起。所以针对死亡的保险也是最有价值的保险之一,自然是寿险业务人员最应该揭示给客户的。但揭示给客户的方式却不应该是谈及死亡,而是从爱和责任出发。不会有人为了死亡去买保险的,一定是来自爱与责任。如果没有所爱的人和应当承担的责任,人为何要为自己享受不到的回报而花钱呢?这种爱与责任如果不借助保险公司来填补,对于绝大多数人来讲都是不能兑现的。有爱、有责任感的人是不会将寿险业务员扫地出门的,反而会认同其专业与诚恳。销售保险不就应该锁定有爱、有责任感的客户吗?

寿险公司的业务员不敢与客户交流家庭的综合性风险,问题并不是出在客户身上,而是出在业务员自己身上,是自己有“心魔”。“心中的魔鬼”首先是自己都不相信风险需要防范(从很多业务员自己没有保险保障,特别没有寿险保障可以看出),其次是私心太重,就怕签不了单,所以上来就给客户算钱,有多少钱可买多少保险,迅速签单,怕跟客户讲多了反而导致迟迟签不了单。其实做普通人的保险根本就不要有这方面的担心,一是因为如果客户认为某事重要,其支付能力往往出乎我们的意料,客户说没钱购买通常是认为事情不重要。二是业务员并不需要也不应该过度推销,但有责任给客户揭示有可能发生的各类风险,给客户选择的权利,理性的客户并不会因为业务人员尽责而不满。这么做的结果是双赢的,客户获得了专业全面的风险保障信息与建议,业务人员提升了业绩,而这种业绩的提升完全建立在客户的需求上,体现了寿险公司业务人员的专业度和责任心。

总而言之,金融机构的零售端业务人员只以投资收益作为核心去做前端业务,长期而言肯定是做不好的。收益比别人高时客户在,一旦不如别人时客户就走了。从本质上而言这也不是客户,只是顾客。客户是建立在特定关系上的,顾客则是一锤子买卖。特别是寿险公司的个险业务人员,就更不能以收益为核心。因为就保险产品而言,如果只比收益,是没有任何优势的。但是这并不说明保险产品就低人一等,没有竞争力。恰恰相反,无论是对于普通人还是富人,在金融产品里几乎只有保险产品可以超越收益而具备独特的功能,发挥不可取代的作用。因此,理财是超越投资的,投资是钱生钱,理财是从生活出发有目标地生钱。且不说我们在金融机构做个人业务的基本职责就是帮助人们提高生活品质,就业务是否容易切入而言也需要从生活出发才会有无尽的话题,而谈钱话题就只限于盈亏了。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。