VaR模型的压力测试就是要检验估计VaR 时所给定的置信水平与实际已发生及将要发生的情况是否吻合,当损失超过VaR 的天数过多时,说明VaR 模型低估了实际的风险水平;当损失超过VaR 的天数过少时,说明VaR模型过于保守而高估了实际的风险水平。VaR 模型的准确性检验方法主要包括失败检验法、分布预测法、超额损失大小检验法、方差检验法、概率预测法以及风险轨迹检验法等。Kupiec(1995)提出了一种常用的检验方法,他把收益率超过VaR 的例外情形看作从一个二项分布中出现的独立事件,假设估计VaR 的置信度为1-ϑ,样本容量为T,失效天数为F,则失效率为 =F/T,失效率的期望值为ϑ。基于此法,本节对

=F/T,失效率的期望值为ϑ。基于此法,本节对 的估计结果见表4.5。

的估计结果见表4.5。

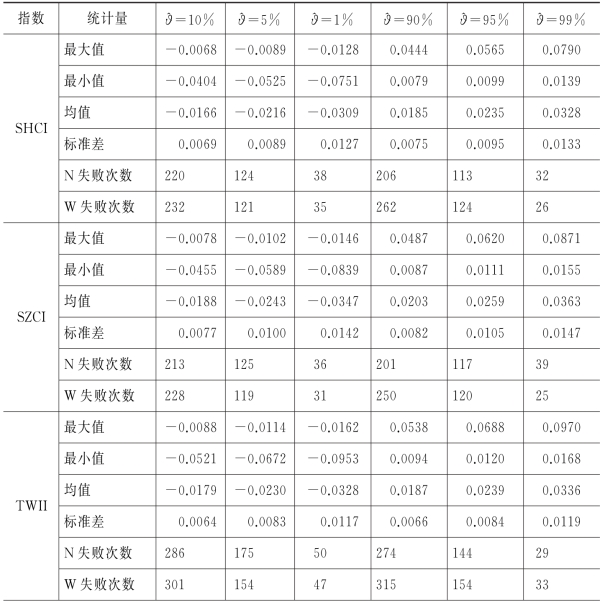

表4.5 基于GJR-GARCH(1,1)模型的动态VaR 失败率估计结果

注4.3:^ϑN 表示z t 服从N(0,1);^ϑW 表示z t 服从密度函数为~p(z)的分布。

表4.5给出了VaR 失败率的小波估计 W 和正态分布估计

W 和正态分布估计 N。BS准则密度估计误差明显要比标准正态分布的估计误差小,表明多尺度模型对四个市场的动态风险

N。BS准则密度估计误差明显要比标准正态分布的估计误差小,表明多尺度模型对四个市场的动态风险 aR t(

aR t( )的估值效果得到了明显的改进。利用Kupiec(1995)提出的似然比率LR 检验统计量检验原假设ϑ=

)的估值效果得到了明显的改进。利用Kupiec(1995)提出的似然比率LR 检验统计量检验原假设ϑ= 是否成立,使得对VaR 估值准确性的评估就转化为检验失效率

是否成立,使得对VaR 估值准确性的评估就转化为检验失效率 是否显著等于ϑ,其中LR=-2ln[(1-ϑ)T-FϑF]+2ln[(1-

是否显著等于ϑ,其中LR=-2ln[(1-ϑ)T-FϑF]+2ln[(1- )T-F

)T-F F]。在原假设下LR 服从χ2(1)分布,如果LR<临界值,则接受原假设,即VaR 明显得到改进。

F]。在原假设下LR 服从χ2(1)分布,如果LR<临界值,则接受原假设,即VaR 明显得到改进。

表4.6、表4.7给出样本内动态 aR t(

aR t( )的估值描述及检验结果,其中1%,5%,10%显著水平χ2(1)临界值分别为6.6348,3.8414,2.7055。

)的估值描述及检验结果,其中1%,5%,10%显著水平χ2(1)临界值分别为6.6348,3.8414,2.7055。

表4.6  aR t

aR t )统计描述及失败次数

)统计描述及失败次数

(https://www.xing528.com)

(https://www.xing528.com)

续表

注:%1.4N 表示基于N(0,1)分布;W 表示基于~p(z)校正的N(^μ,^σ2)分布。

表4.7  aR t(

aR t( )的动态检验结果

)的动态检验结果

注4.5:(*)表示10%显著;(**)表示5%显著;(***)表示1%显著;[-]表示不显著。

由表4.7可见:(1)比较统计量LR 的值,发现小波估计的比正态分布的明显小,这意味着 W 比

W 比 N 的估计偏差小;(2)比较四个指数收益率动态VaR检验的显著性,则ϑ=0.9,0.95,0.05对应的四个LR 值都是10%或5%显著。对于上证指数而言ϑ=0.99

N 的估计偏差小;(2)比较四个指数收益率动态VaR检验的显著性,则ϑ=0.9,0.95,0.05对应的四个LR 值都是10%或5%显著。对于上证指数而言ϑ=0.99 N 的卡方检验结果不显著,BS小波估计

N 的卡方检验结果不显著,BS小波估计 W 的卡方检验结果1%显著。对台湾加权指数而言,两种估计方法的卡方检验结果都不显著,但是后者的LR 值比前者大。对香港恒生指数而言,两种估计方法的卡方检验结果都是1%显著,但LR 相差不大。对深证指数而言ϑ=0.1,

W 的卡方检验结果1%显著。对台湾加权指数而言,两种估计方法的卡方检验结果都不显著,但是后者的LR 值比前者大。对香港恒生指数而言,两种估计方法的卡方检验结果都是1%显著,但LR 相差不大。对深证指数而言ϑ=0.1, N 的卡方检验结果都不显著,相反BS小波估计的结果都显著。

N 的卡方检验结果都不显著,相反BS小波估计的结果都显著。

总而言之,上述分析表明基于BS准则的 aR t

aR t )明显提高了估计精度;四大股市指数收益率的左尾风险和右尾风险(分别对应了下跌风险和上涨风险,或者多头风险和空头风险)不具有对称性;由于本章充分利用了数据的局部特征,所以对尾部风险价值的估计明显优越于传统方法;动态VaR 的统计分析(见表4.6)也表明样本区间内四大股指的风险排序关系为TWII>SHCI>SZCI>HSI。

)明显提高了估计精度;四大股市指数收益率的左尾风险和右尾风险(分别对应了下跌风险和上涨风险,或者多头风险和空头风险)不具有对称性;由于本章充分利用了数据的局部特征,所以对尾部风险价值的估计明显优越于传统方法;动态VaR 的统计分析(见表4.6)也表明样本区间内四大股指的风险排序关系为TWII>SHCI>SZCI>HSI。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。