《土地增值税暂行条例实施细则》规定,财务费用中的利息支出,凡能够按转让房地产项目分摊并提供金融机构证明的,允许据实扣除,但最高不能超过按商业银行同类同期贷款利率计算的金额,其他房地产开发费用应按取得土地使用权所支付的金额与房地产成本之和的5%比例计算扣除。凡不能按转让房地产项目计算分摊利息支出并提供金融机构证明的,房地产开发费用按取得土地使用权所支付的金额与房地产开发成本之和的10%比例计算扣除。前一种扣除方法称为“据实扣除法”;后一种方法称为“比例扣除法”。

在纳税实务中,应当计算比较按两种方法计算的利息支出数额。如果实际利息支出数额大于建造成本的5%,并且能够按转让房地产项目分摊并提供金融机构证明的,利息支出应当采用“据实扣除法”;其他房地产开发费用应按建造成本的5%比例计算扣除。这样就会使得房地产开发费用扣除额大于建造成本的10%,加大扣除项目金额,会降低增值额,降低增值率,达到少交土地增值税或不交土地增值税的目的。如果实际利息支出数额小于建造成本的5%,则采用“比例扣除法”,按建造成本的10%计算房地产开发费用,使房地产开发费用不小于10%。所称金融机构证明就是借款合同及计息清单。

这种计算方法应落实到《土地增值税纳税申报表》的填报上。

【例7-7】宏大房地产开发公司在开发旭升小区的过程中,支付土地出让金3720万元,房地产开发成本9000万元,其中含银行借款费用720万元,能够提供银行借款合同和计息清单等借款证明文件。可售面积40000m2,每平方米平均售价6400元,销售总额25600万元。如何计算土地增值税可以使税负降低?

【案例分析】建造总成本=3720+9000=12720(万元)

不含息建造成本=12720-720=12000(万元)

借款费用÷不含息建造成本=720÷12000×100%=6%>5%

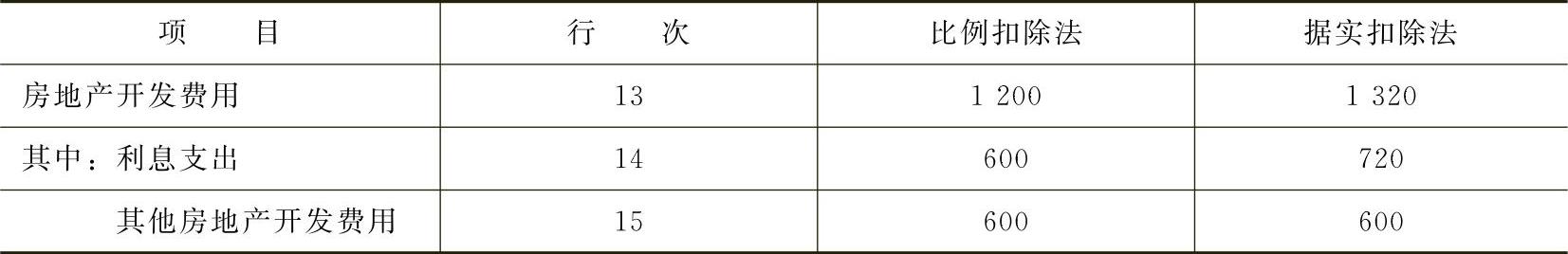

在填报《土地增值税纳税申报表》时,利息支出按比例扣除和据实扣除,纳税效果不一样。《土地增值税纳税申报表》第14行“利息支出”的填报见表7-1。

表7-1 土地增值税纳税申报表(节选)(单位:万元)

1.按照比例扣除法计算应纳土地增值税额

扣除项目金额=12000×130%+25600×5.5%=15600+1408=17008(万元)

增值额=25600-17008=8592(万元)(https://www.xing528.com)

增值率=8592/17008×100%=50.52%

适用税率40%,速算扣除率为5%。

应交土地增值税=8592×40%-17008×5%=3436.8-850.4=2586.4(万元)

2.按照据实扣除法计算应纳土地增值税额

扣除项目金额=12000×(1+5%+20%)+720+25600×5.5%=15000+720+1408=17128(万元)

增值额=25600-17128=8472(万元)

增值率=8192÷17128×100%=49.46%

应交土地增值税=8472×30%-0=2541.6(万元)

3.两种方法纳税比较

据实扣除法较比例扣除法节税=2586.4-2541.6=44.8(万元)

筹划点评

税收对于会计核算有一定的依附性,在纳税筹划中不但要运用会计核算为纳税筹划提供有用的数据,还要研究各种纳税申报表的填报方法,把会计核算的数据按照税法要求填报到纳税申报表中,利用纳税申报表的填报技巧进行纳税筹划,也可以达到降低税负的目的。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。