2009年3月,甲房地产开发公司在山西省某市通过竞标取得了该市M-16地段的土地使用权,面积174102.00m2(约合261.15亩),支付土地出让金102600000元,支付契税3078000元,办理土地过户手续支付手续费29514.32元。经过当地市发改委批准进行项目的房地产开发建设。市规划局批准建设商住两用房208900m2,项目容积率为1.20。经过勘察设计,该项目于2010年4月取得了《建设工程施工许可证》,公司财会部与工程部共同对项目的开发产品进行了分类,编制了《湖滨御苑项目开发产品分类表》(见表3-8),并经过公司办公会议讨论通过,将《湖滨御苑项目开发产品分类表》上报给主管地方税务局备案。

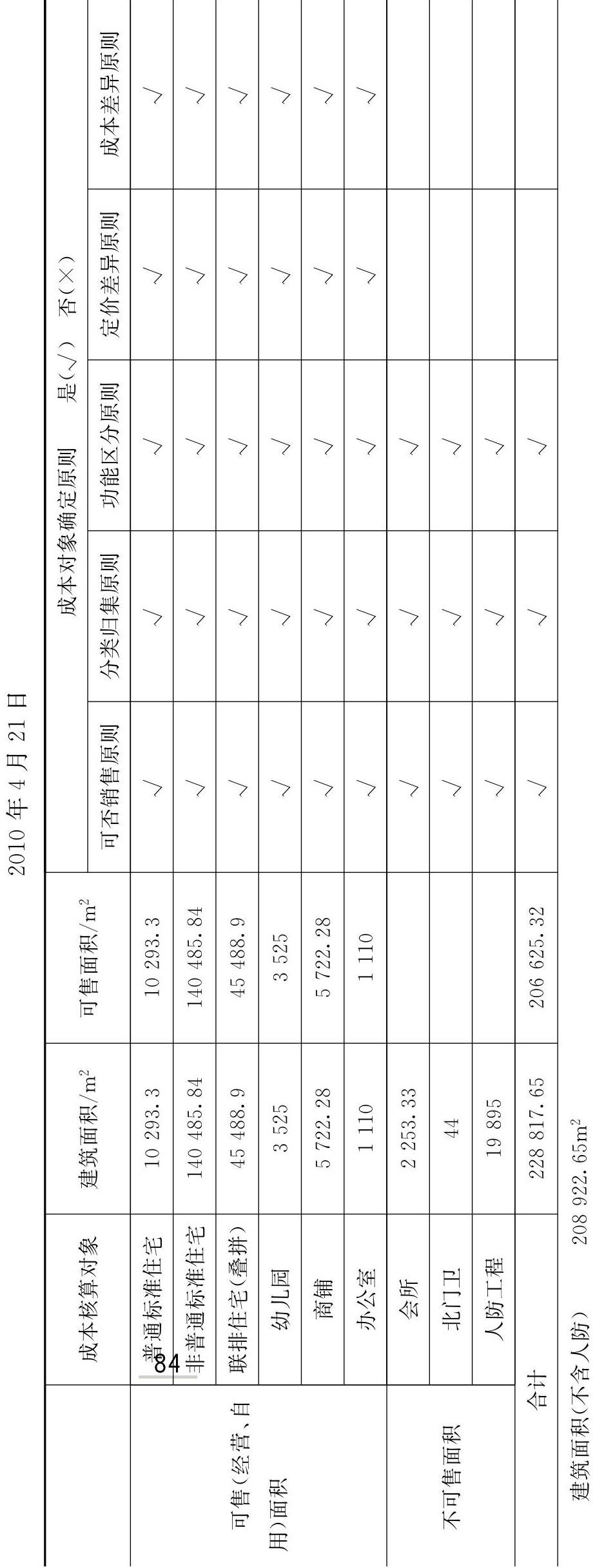

表3-8 湖滨御苑项目开发产品分类表

说明:1.湖滨御苑占地总面积198974.0m2;容积率1.05。

2.地下人防工程面积19895m2,地下配套设施6237.33m2。

经过一段时间的施工,2011年1月开发项目房屋的主体完工,取得预售许可证,开始房产预售。该省人民政府规定普通标准住宅的条件是:

(1)住宅小区建筑容积率在1.0以上。

(2)单套建造面积在144m2以下(含144m2)。

(3)实际成交价格低于同级别土地上住房平均交易价格1.2倍以下。

省级地方税务局规定,本省土地增值税预征率按不同房产类别确定:

(1)普通标准住宅1.5%。

(2)除普通标准住宅以外的其他住宅3%。

(3)除上述(1)、(2)项以外的其他房地产项目4%。

甲公司在预售房过程中,按当地规定足额预交了土地增值税。

2013年3月初开发项目已经竣工,接受了市住房和城乡建设委员会组织的工程验收,随后,甲房地产开发公司按照建设部《房屋建筑工程和市政基础设施工程竣工验收备案管理暂行办法》(建设部令第78号)的规定,向市住房和城乡建设委员会提交了下列文件:

(一)工程竣工验收备案表;

(二)工程竣工验收报告;

(三)法律、行政法规规定应当由规划、公安消防、环保等部门出具的认可文件或者准许使用文件;

(四)施工单位签署的工程质量保修书;

(五)法规、规章规定必须提供的其他文件。

对商品住宅还提交了《住宅质量保证书》和《住宅使用说明书》。

截止到2013年6月30日,该开发项目的商品住宅除联排住宅还剩1525.11m2之外,其他均已售出,幼儿园、商铺准备出租给个人经营,办公室准备本公司自用。

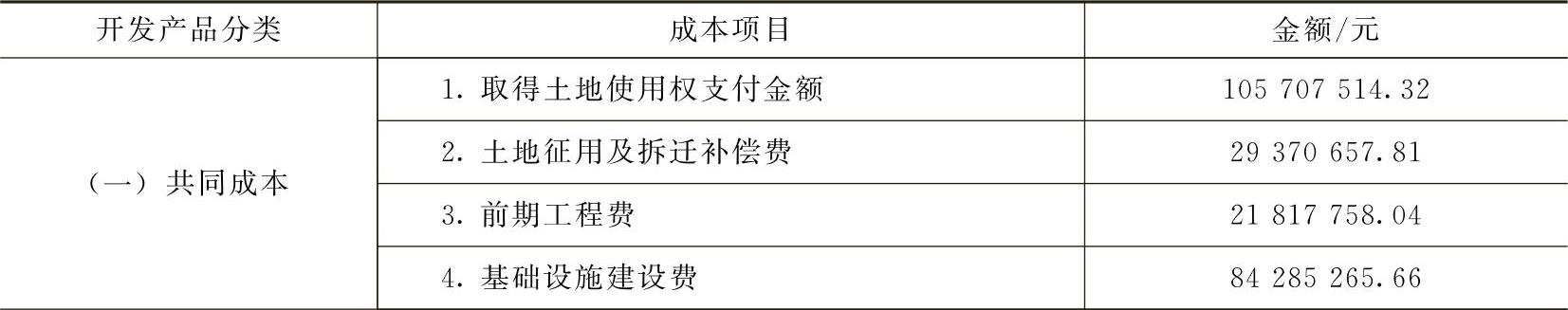

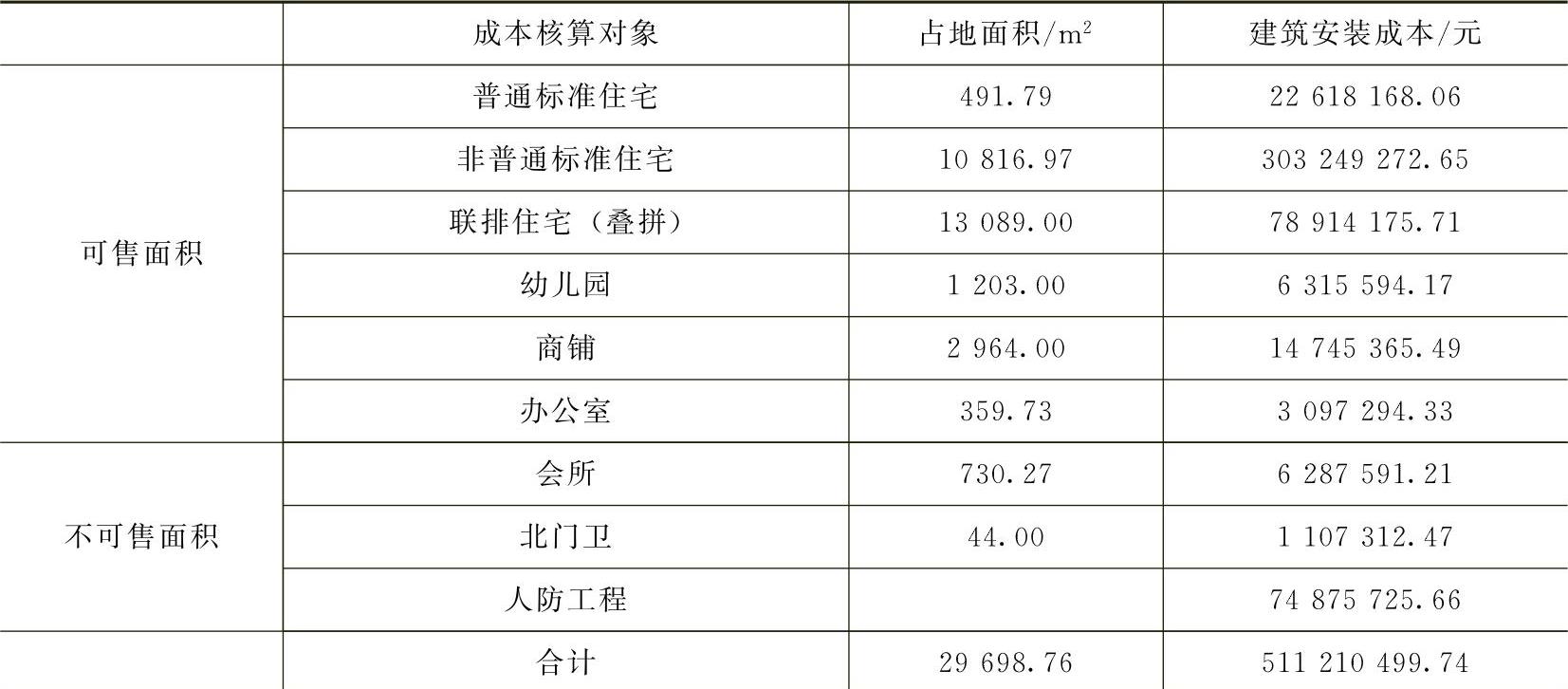

工程验收之后,甲公司积极与施工企业以及有关部门进行工程决算,取得了全部发票,2013年到9月30日,各项成本核算的会计数据如《湖滨御苑项目开发成本会计核算资料》(见表3-9)。为了满足土地增值税清算的需要,在编制本表时,首先,要把会计核算的“土地征用及拆迁补偿费”135078172.10元中的取得土地使用权的金额105707514.32元单独列示。使会计核算中的五个(见表3-9)成本项目(不含“公共配套设施费”)拆分成了六个成本项目。

表3-9 湖滨御苑项目开发成本会计核算资料表

(续)

注:已扣除借款费用29352781.42元。

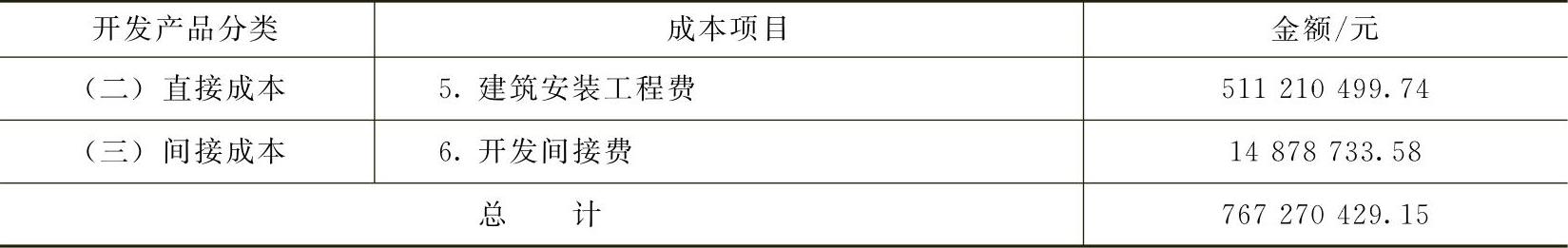

按照公司办公会议的决定,工程部、预算造价部根据财会部提供的“建筑安装工程费”数据,计算了各类房产的建筑安装成本,提供了“各类房产占地面积及建筑安装成本表”,见表3-10;销售部提供了“房产销售收入分类汇总表”,见表3-11。

表3-10 各类房产占地面积及建筑安装成本表(预算部提供)

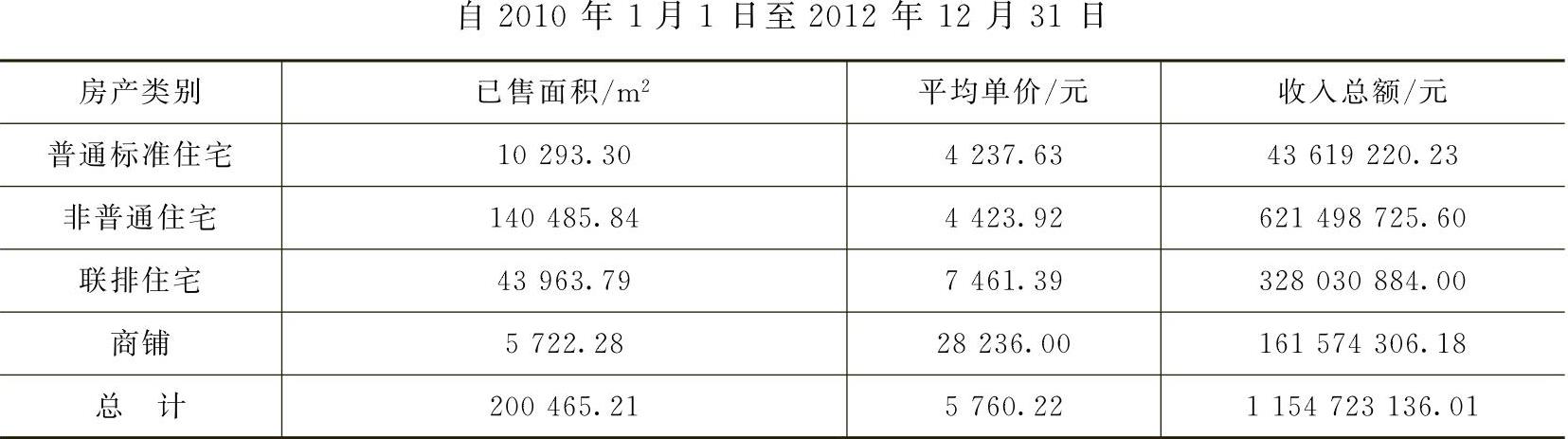

表3-11 房产销售收入分类汇总表(销售部提供)

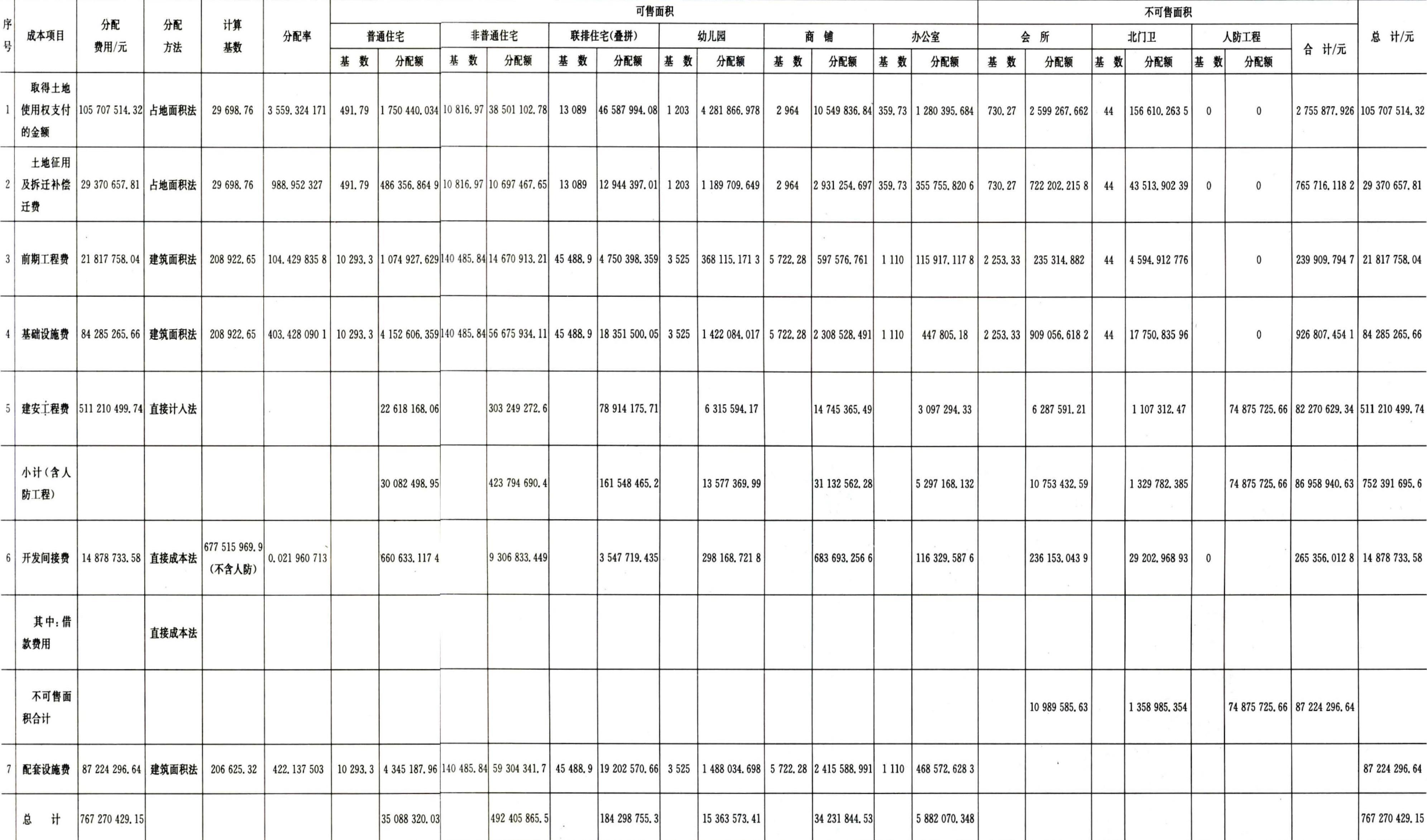

(一)开发产品成本的分配计算

根据上述资料,财会部按照《房地产开发经营业务企业所得税处理办法》(国税发[2009]31号)文件规定的计税成本核算的基本方法分配计算各类开发产品的成本如下,见《湖滨御苑项目开发产品成本分配计算表》(见表3-12)。成本分配计算顺序如下:

表3-12 湖滨御苑项目开发产品成本分配计算表

(1)分配“取得土地使用权支付的金额”105707514.32元,按占地面积法分配,各类房产的占地面积为29698.76m2(不含人防工程,人防工程不承担土地成本),分配率为3559.32元/m2,再分别乘以各类房产的占地面积,计算出各类房产应分摊的“取得土地使用权支付的金额”。在此表“总计”栏数额为105707514.32元,说明分配正确。

(2)分配“土地征用及拆迁补偿费”29370657.81元,按占地面积法分配,各类房产的占地面积为29698.76m2(不含人防工程,人防工程不承担土地成本),分配率为988.95元/m2,再分别乘以各类房产的占地面积,计算出各类房产应分摊的“土地征用及拆迁补偿费”。在此表“总计”栏数额为29370657.81元,说明数字分配正确。

(3)分配“前期工程费”21817758.04元,按建筑面积法分配(不含人防工程,人防工程不承担前期工程费),各类房产的建筑面积(含可售面积和不可售面积)为208922.65m2,分配率为104.43元/m2,再分别乘以各类房产的建筑面积,计算出各类房产应分摊的“前期工程费”。在此表“总计”栏数额为21817758.04元,说明分配正确。

(4)分配“基础设施费”84285265.66元,按建筑面积法分配(不含人防工程,人防工程不承担基础设施费),各类房产的建筑面积(含可售面积和不可售面积)为208922.65m2,分配率为403.43元/m2,再分别乘以各类房产的建筑面积,计算出各类房产应分摊的“基础设施费”。在此表“总计”栏数额为84285265.66元,说明分配正确。

(5)采取“直接计入法”,把预算造价部编制的“各类房产占地面积及建安成本表”中的建筑安装成本填入相应的各类房产的建筑安装成本中,包括人防工程,“总计”栏数额为511210499.74元,说明数字正确无误。

(6)分配“开发间接费”14878733.58元。开发间接费按照“直接成本法”分配,先计算以上五个成本项目的直接成本小计数,但是,不包括人防工程,人防工程不承担开发间接费。不含人防工程五个成本项目的小计数为677515969.9元(即752391695.6-74875725.66),分配率为2.196%,分别乘以各类房产的直接成本,计算各类房产应承担的开发间接费。“总计”栏数额为14878733.58元,说明分配正确。

(7)计算不可售面积的成本合计数额(含人防工程成本)为87224296.64元,即是“公共配套设施费用”。根据国税发[2009]31号文件的规定,计算所有属于配套设施的开发产品的总成本(含人防工程,不含经营性配套设施),作为“公共配套设施费”进行分配。分配对象包括:①可以销售的开发产品;②准备出租的开发产品;③房地产企业自用的开发产品;④经营性配套设施。

公共配套设施费按照可售面积206625.32m2进行分配,分配率为422.14元/m2,分别乘以各类可售房产的面积,计算各类可售房产应承担的公共配套设施费,“总计”栏数额为87224296.64元,说明数字分配无误。

(8)不可售房产的成本已经作为公共设施配套费分配殆尽,不可售面积的合计数额为零。

(9)各类可售房产的总成本为767270429.15元,与“湖滨御苑项目开发成本会计核算资料表”总计数一致,说明成本分配准确无误。

(二)开发产品单位成本的计算(https://www.xing528.com)

由于《土地增值税纳税申报表》中的扣除项目金额是按房地产开发成本的成本项目来填报的,因此,作为过渡性报表,需要计算《开发产品成本明细表》。以普通标准住宅为例,在《湖滨御苑开发产品成本分配计算表》中可以看到,普通标准住宅的总成本为35088320.03元,可售面积为10293.3m2,据此编制普通标准住宅的《开发产品成本明细表》(见表3-13)。

表3-13 开发产品成本明细表(土地增值税清算专用)

说明:开发间接费中已扣除借款费用 元。

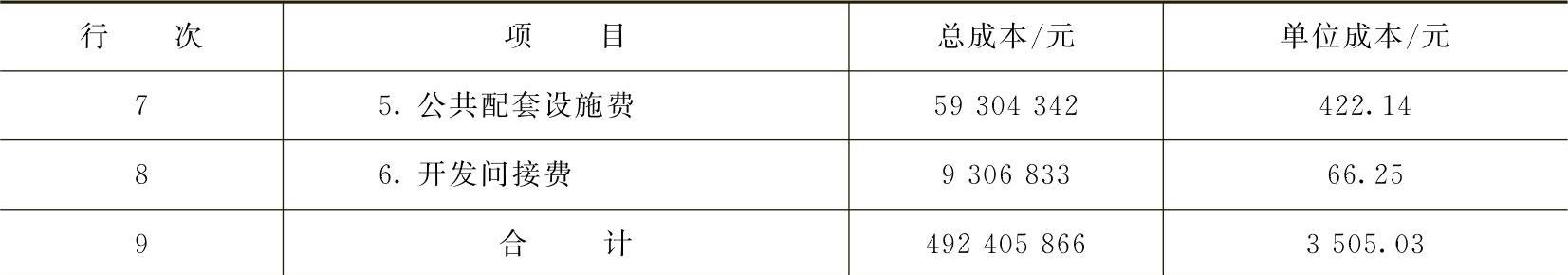

同样办法,编制非普通标准住宅的《开发产品成本明细表》(见表3-14),联排住宅的《开发产品成本明细表》(见表3-15),幼儿园的《开发产品成本明细表》(见表3-16),商铺的《开发产品成本明细表》(见表3-17),办公室的《开发产品成本明细表》(见表3-18)。

表3-14 开发产品成本明细表(土地增值税清算专用)

(续)

说明:开发间接费中已扣除借款费用 元。

表3-15 开发产品成本明细表(土地增值税清算专用)

说明:开发间接费中已扣除借款费用 元。

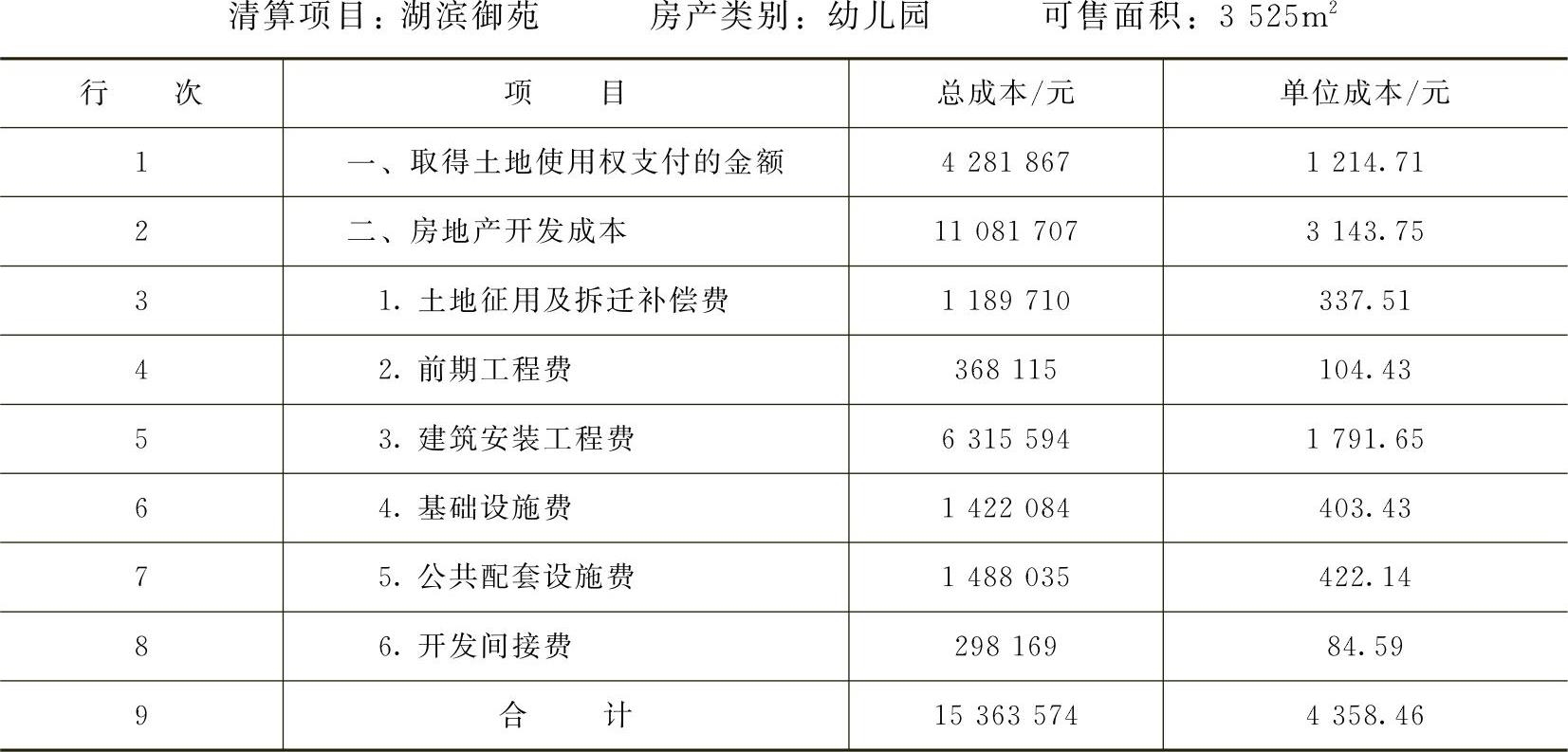

表3-16 开发产品成本明细表(土地增值税清算专用)

说明:开发间接费中已扣除借款费用 元。

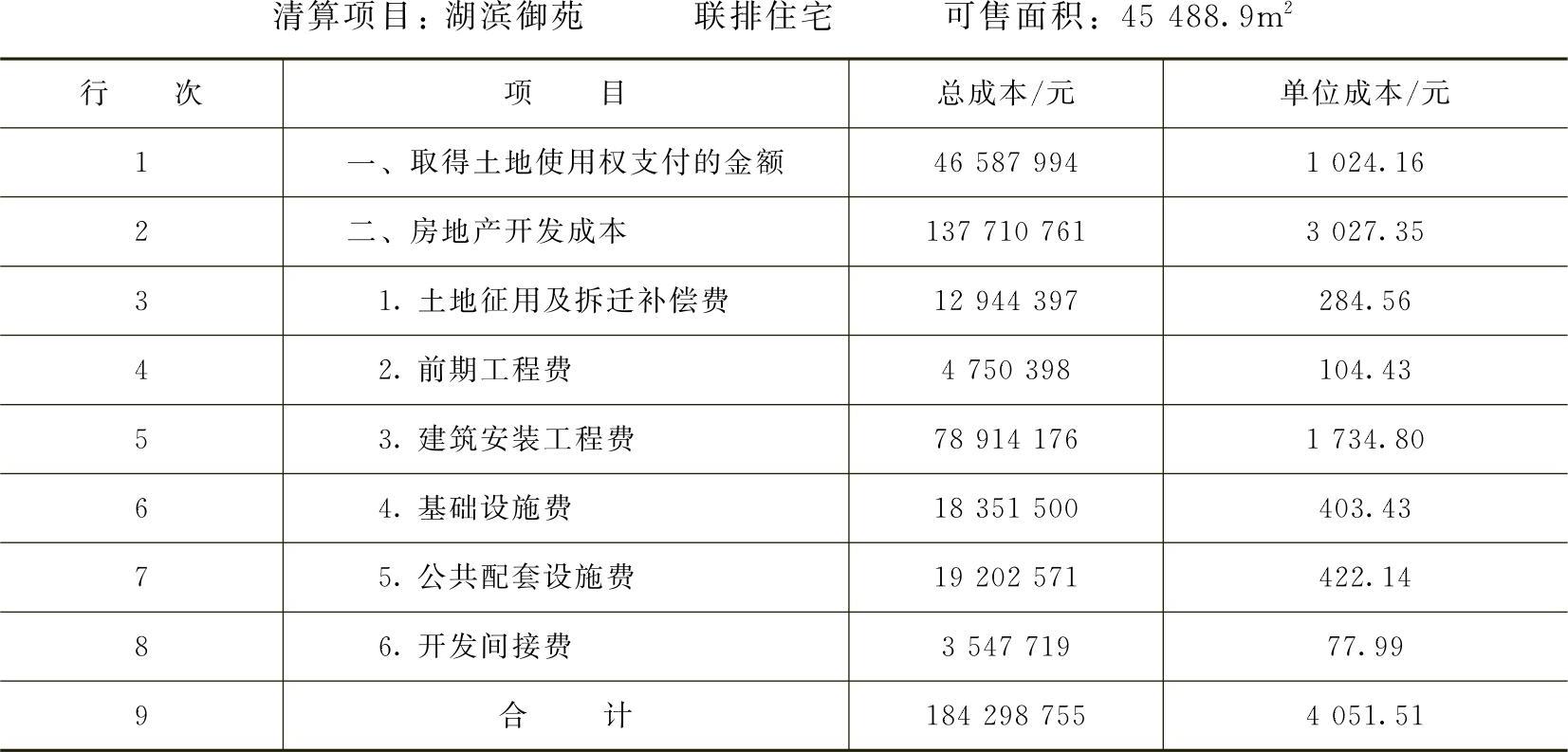

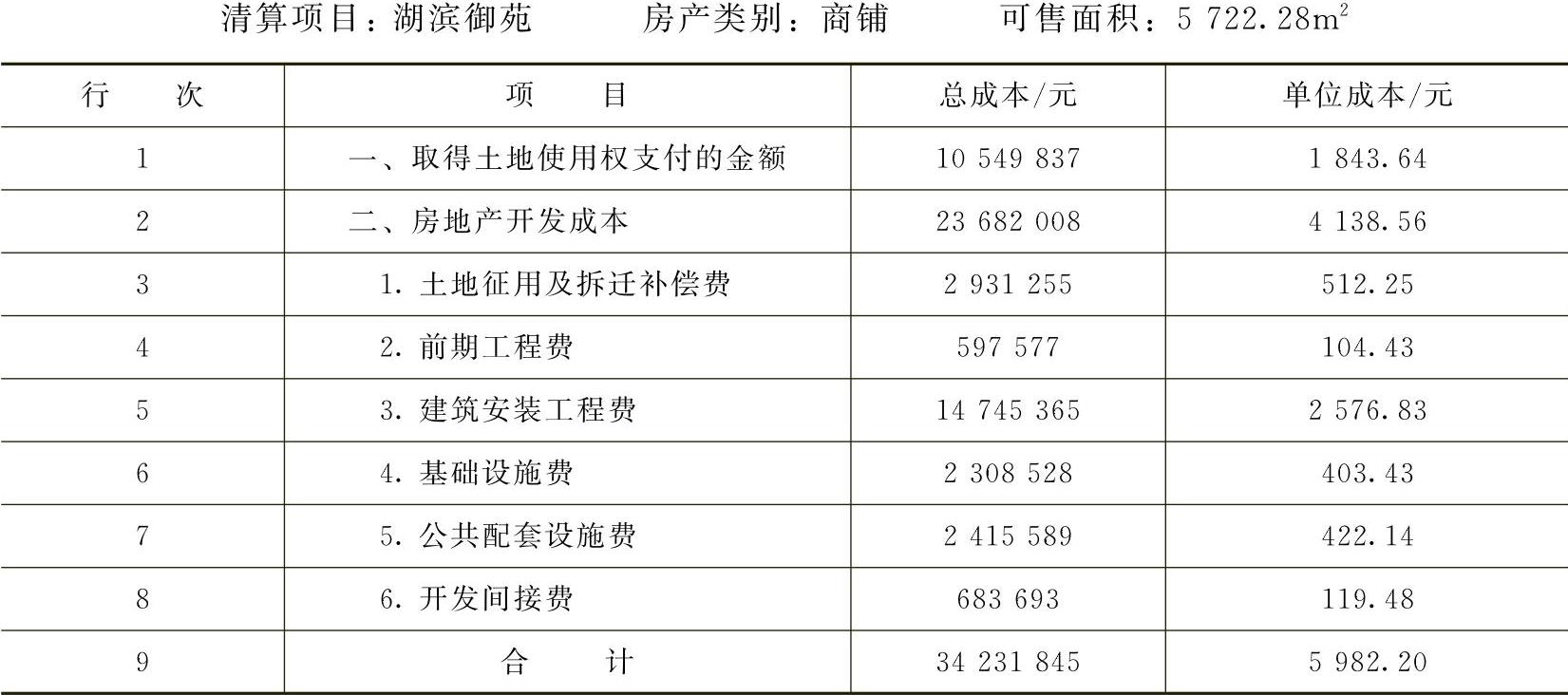

表3-17 开发产品成本明细表(土地增值税清算专用)

说明:开发间接费中已扣除借款费用 元。

表3-18 开发产品成本明细表(土地增值税清算专用)

说明:开发间接费中已扣除借款费用 元。

(三)填报《土地增值税纳税申报表》

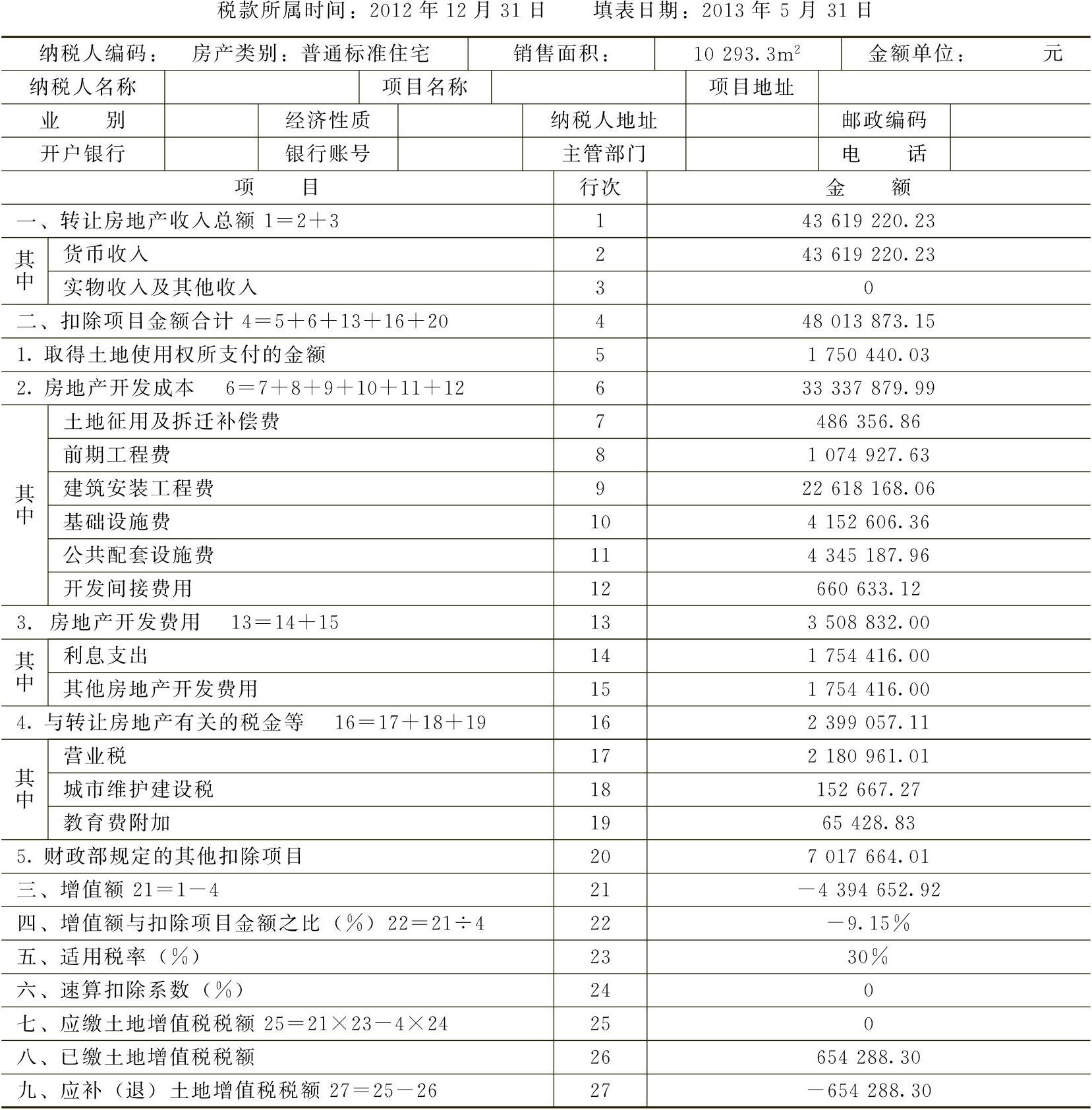

1.普通标准住宅《土地增值税纳税申报表》(见表3-19)

根据销售部提供的资料,普通标准住宅可售面积10293.3m2已经全部售出,取得销售收入43619220.23元。首先,把销售收入填入《土地增值税纳税申报表》的第2行“货币收入”中;再根据普通标准住宅的《开发产品成本明细表》(见表3-13)“单位成本”的各项数据乘以已售面积计算填报《土地增值税纳税申报表》的第5行、第7行至第12行的相关数据。将第7行至第12行的数字相加填入第6行,将第5行和第6行相加计算“建造成本”为35088320.02元,乘以5%分别填入第14行“利息支出”、第15行“其他房地产开发费用”,第14行和第15行小计数填入第13行“房地产开发费用”巾。按照“转让房地产收入总额”的5%计算营业税填入第17行“营业税”,按照规定比例计算填报第18行“城市维护建设税”,第19行“教育费附加”。

计算“扣除项目合计金额”48013873.15元填入第4行,“转让房地产收入总额”减去“扣除项日合计金额”等于“增值额”—4394652.92元填入第21行,增值额除以“扣除项目合计金额”等于—9.15%填人第22行。由于增值额等于负数,根据《土地增值税暂行条例》第八条第(一)项的规定,普通标准住宅增值率不大于20%应当免税。按当地规定的预征率1.5%,普通标准住宅已经预交土地增值税651288.30元,应当申请退税。

表3-19 土地增值税纳税申报表(从事房地产开发的纳税人适用)

注:普通住宅增值率≤20%,免交土地增值税。

2.非普通标准住宅《土地增值税纳税申报表》(见表3-20)计算结果第27行“应补(退)土地增值税税额”为-18644961.77元。

表3-20 土地增值税纳税申报表(从事房地产开发的纳税人适用)

注:普通住宅增值率≤20%,免交土地增值税。

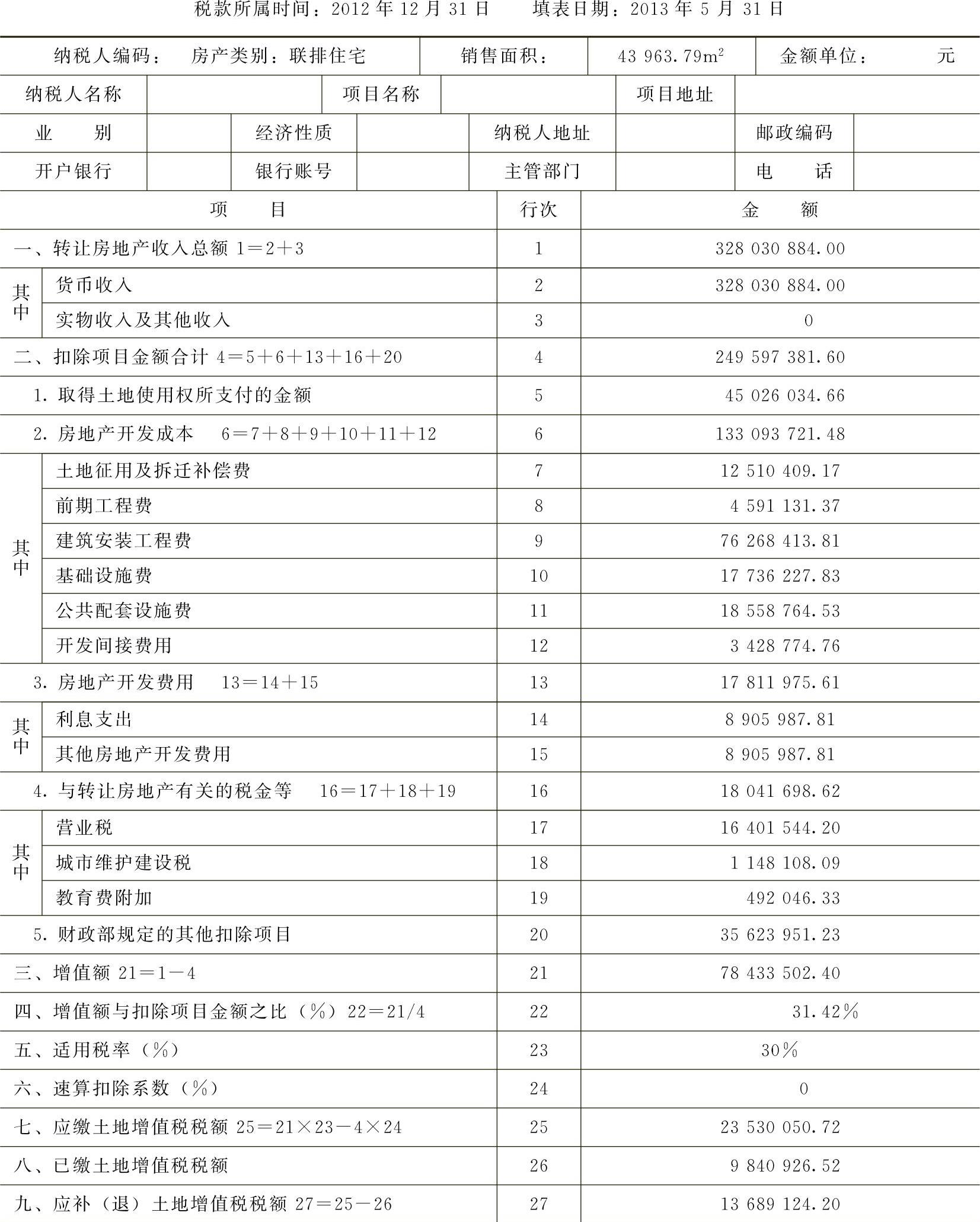

3.联排住宅《土地增值税纳税申报表》(见表3-21)计算结果第27行“应补(退)土地增值税税额”为13689124.20元。

表3-21 土地增值税纳税申报表(从事房地产开发的纳税人适用)

注:普通住宅增值率≤20%,免交土地增值税

4.商铺《土地增值税纳税申报表》(见表3-22)计算结果第27行“应补(退)土地增值税税额”为39763025.97元。

表3-22 土地增值税纳税申报表(从事房地产开发的纳税人适用)

注:普通住宅增值率≤20%,免交土地增值税。

5.计算结果显示,各类开发产品应补、应退土地增值税见表3-23。

表3-23 土地增值税应纳税款汇总表

说明:开发间接费中已扣除借款费用 元。

(四)结转自用房产和商业地产的成本

1.将自用的办公室成本5882070.35元转作“固定资产”科目。

2.将准备出租的幼儿园的成本15363573.41元转作“投资性房地产”科目。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。