根据现金流贴现的基本原理,债券理论价格(又称资产的内在价值)计算公式为:

式中 Vd——债券理论价格;

T——债券距到期日时间长短(通常按年计算);

t——现金流到达的时间;

C——现金流金额;

MT——票面面值;

r——贴现率(通常为年利率)。

不同的债券,其理论价格计算公式不同。根据资产的内在价值与市场价格是否一致,可以判断该资产是否被低估或高估,从而帮助投资者进行正确的投资决策。所以,确定债券的内在价值成为债券价值分析的核心。当价值大于价格时,买进;价值小于价格时,卖出。

(一)零息票债券定价

零息票债券(Zero-coupon Bond),又称贴现债券(Purediscount Bond)或贴息债券,是一种以低于面值的贴现方式发行,不支付利息,到期按债券面值偿还的债券。债券发行价格与面值之间的差额就是投资者的利息收入。由于面值是投资者未来唯一的现金流,所以零息票债券的内在价值可由以下公式计算:

![]()

【例3.4】 2010 年1 月1 日,中国人民银行发行1 年期中央银行票据,每张面值为100元人民币,年贴现率为4%。则理论价格为:

![]() (https://www.xing528.com)

(https://www.xing528.com)

(二)直接债券定价

直接债券(Level-coupon Bond),又称定息债券或固定利息债券。直接债券按照票面金额计算利息,票面上可附有作为定期支付利息凭证的息票,也可不附息票。投资者不仅可以在债券期满时收回本金(面值),而且可定期获得固定的利息收入。所以,投资者未来的现金流包括了本金与利息两部分。直接债券的内在价值计算公式为:

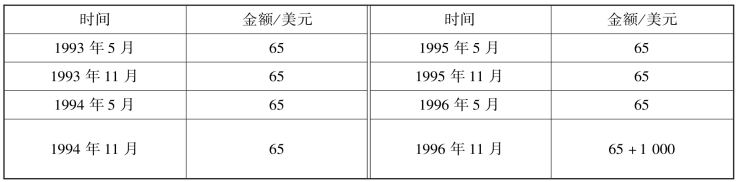

【例3.5】 美国政府1992 年11 月发行了一种面值为1 000 美元、年利率为13%的4 年期国债。传统上,债券利息每半年支付一次,即分别在每年的5 月和11 月,每次支付利息65美元(130 美元/2)。那么,1992 年11 月购买该债券的投资者未来的现金流如表3.3 所示。

表3.3 购买某种债券的投资者未来的现金流

如果市场利率定为10%,那么该债券的内在价值为1 097.095 美元,具体计算过程如下:

(三)金边债券

金边债券,又称统一公债(Consols),是一种没有到期日的特殊的定息债券。最典型的金边债券是英格兰银行在18 世纪发行的英国统一公债(English Consols),英格兰银行保证对该公债的投资者永久性支付固定的利息。直至如今,在伦敦的证券市场上仍然可以买卖这种公债。历史上,美国政府为巴拿马运河融资时也曾发行过类似的统一公债。但是,由于在该种债券发行时含有赎回条款,所以美国的统一公债已经退出了流通。因为优先股的股东可以无限期地获得固定的股息,所以在优先股的股东无限期地获取固定股息的条件得到满足的条件下,优先股实际上也是一种统一公债。统一公债的内在价值的计算公式如下:

![]()

【例3.6】 某种统一公债每年的固定利息是50 美元,假定市场利率水平为10%,那么,该债券的内在价值为500 美元,即:

![]()

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。