1.年限平均法

年限平均法又称直线法,是指将固定资产的可折旧价值平均分摊到固定资产预计使用寿命内的一种方法。采用这种方法计算的每期折旧额均相等。这种方法适用于在各个会计期间使用程度比较均衡的固定资产。其计算公式为:

年折旧额=(固定资产原值-预计净残值)/预计使用年限

月折旧额=年折旧额÷12

【例4-7】森上加工公司一台生产用设备原值为3 000元,预计清理费为120元,而预计残值为300元。使用年限为4年。那么用平均年限法怎么算折旧额呢?

年折旧额=[3 000-(300-120)]÷4=(3 000-180)÷4=705(元);

月折旧额=705÷12=58.75(元)。

此项折旧应计入“制造费用”,因为那是生产用的,所以每期的分录如下:

借:制造费用 58.75

贷:累计折旧 58.75

采用年限平均法对比计算固定资产折旧虽然比较简便,但它也存在着一些明显的局限性。首先,固定资产在不同使用年限提供的经济效益是不同的。一般来讲,固定资产在其使用前期工作效率相对较高,所带来的经济利益也就多;而在其使用后期,工作效率一般呈下降趋势,因而,所带来的经济利益也就逐渐减少。年限平均法对此不予考虑,明显是不合理的。其次,固定资产在不同的使用年限发生的维修费用也不一样。固定资产的维修费用将随着其使用时间的延长而不断增加,而年限平均法也没有考虑这一因素。

当固定资产各期负荷程度相同时,各期应分摊相同的折旧费,这时采用年限平均法计算折旧是合理的。但是,如果固定资产各期负荷程度不同,采用年限平均法计算折旧时,则不能反映固定资产的实际使用情况,计提的折旧额与固定资产的损耗程度也不相符。

2.工作量法

工作量法又称作业量法,是根据固定资产在使用期间完成的总的工作量平均计算折旧的一种方法。工作量法和年限平均法都是平均计算折旧的方法,都属直线法。其计算公式为:

单位工作量折旧额=(固定资产原值-预计净残值)÷预计总工作量=[固定资产原值×(1-预计净残值率)]÷预计总工作量

月折旧额=单位工作量折旧额×当月实际完成工作量

在会计实务中,工作量法广泛应用于以下三种方式:第一种,按照工作小时计算折旧;第二种,按行驶里程计算折旧;第三种按台班计算折旧。

【例4-8】大华电器厂购置一台专用机床,价值20 000元,预计总工作小时数为300 000小时,预计净残值为2 000元,购置的当年便工作了2 400小时,则有:

每小时折旧额=(20 000-2 000)÷300 000=0.06(元/小时);

当年的折旧额=2 400×0.06=144(元)。

工作量法实际上也是直线法。它把产量与成本相联系,也就是把收入与费用相配。于是年末计提折旧时的会计分录如下:

借:制造费用 144

贷:累计折旧 144

【例4-9】甲公司有经理用的小汽车一辆,原值为200 000元,预计净残值率为5%,预计总行驶里程为600 000公里,当月行驶里程为3 000公里,该项固定资产的月折旧额计算如下。

单位里程折旧额:(200 000-200 000×5%)÷600 000=0.317(元/公里);

本月折旧额=3 000×0.317=950(元)。

借:管理费用 950

贷:累计折旧 950

3.双倍余额递减法

双倍余额递减法是加速折旧法的一种,是按直线法折旧率的两倍,乘以固定资产在每个会计期间的期初账面净值计算折旧的方法。在计算折旧率时通常不考虑固定资产残值。其计算公式为:

在不考虑预计残值时,

年折旧率(双倍直线折旧率)=(2÷预计使用年限)×100%

年折旧额=期初固定资产账面净值×双倍直线折旧率

由于采用双倍余额递减法在确定折旧率时不考虑固定资产净残值因素,因此,在采用这种方法时,应注意以下两点:

第一,由于每年的折旧额是递减的,因而可能出现某年按双倍余额递减法所提折旧额小于按直线法计提的折旧额。当这一情况在某一折旧年度出现时,应换为按直线法计提折旧。通常在下列条件成立时,换为直线法计提折旧:

该年按双倍余额递减法计算的折旧额<(当期固定资产期初账面净值-预计净残值)/剩余使用年限

第二,各年计提折旧后,固定资产账面净值不能小于预计净残值。避免这一现象的方法是,在可能出现此现象的那一年转换为直线法,即:将当年年初的固定资产账面净值减去预计净残值,其差额在剩余的使用年限中平均摊销。但在实际工作中,企业一般采用简化的办法,在固定资产预计耐用年限到期前两年转换成直线法。(https://www.xing528.com)

【例4-10】甲公司购入一条新生产线,安装完毕后,固定资产原值为300 000元,预计使用年限为5年,预计净残值收入8 000元。该生产线按双倍余额递减法计算各年的折旧额如下。

双倍直线折旧率:2/5×100%=40%;

第一年应提折旧=200 000×40%=80 000(元);

第二年应提折旧=(200 000-80 000)×40%=48 000(元);

第三年应提折旧=(200 000-80 000-48 000)×40%=28 800(元);

第四年应提折旧=(200 000-80 000-48 000-28 800-8 000)÷2=17 600(元);

第五年应提折旧=(200 000-80 000-48 000—28 800-8 000)÷2=17 600(元)。

折旧率40%是固定不变的。而每一期的期初账面余额是上一期的期末账面余额,每一期的折旧额都是递减的,但累计折旧总额却在增加。等到使用期的最后两年时,把此时的固定资产的账面价值减去预估的残值,进行均分便是最后两年每一年的折旧额。

4.年数总和法

年数总和法是以固定资产的原值减去预计净残值后的净额为基数,以一个逐年递减的分数为折旧率,计算各年固定资产折旧额的一种折旧方法。

年数总和法的各年折旧率,是以固定资产尚可使用年限做分子,以固定资产使用年限的逐年数字之和做分母。假定固定资产使用年限为n年,分母即为1+2+3+…+n=n(n+1)÷2。计算公式为:

年折旧率=尚可使用年限÷预计使用年限的逐年数字总和

年折旧额=(固定资产原值-预计净残值)×年折旧率

月折旧额=(固定资产原值-预计净残值)×月折旧率

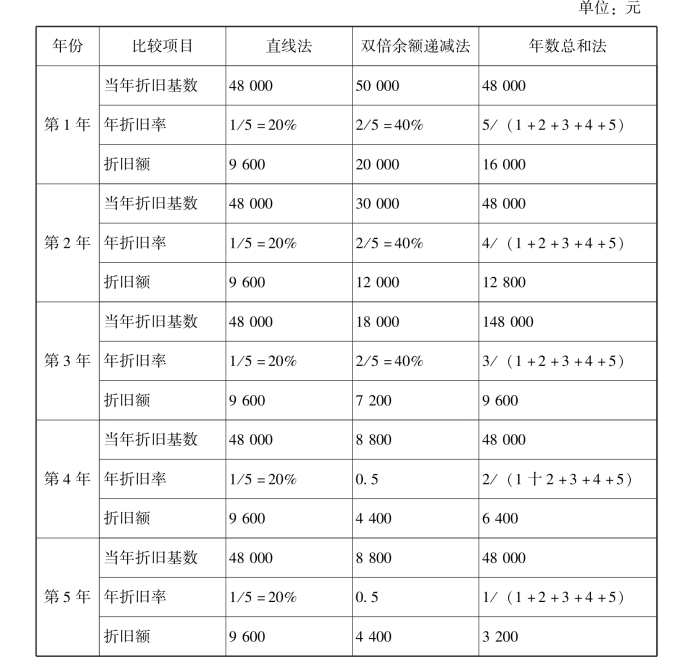

【例4-11】甲公司一台机床设备,原值为50 000元,预计使用年限为5年,预计净残值为2 000元。分别用直线法、双倍余额递减法和年数总和法三种方法计提折旧,如表4-1所示。

表4-1 三种折旧计提方法的比较

注:双倍余额递减法计算折旧,初期不考虑净残值,在最后2年才涉及净残值,且平摊剩下的。

(1)直线法折旧,折旧额每年都相等。其余两种方法,双倍余额递减法是折旧率不变,余额递减,相乘后得出递减的折旧额;而年限总和法是用递减的折旧率乘以固定的基数,也得出递减的折旧额。

(2)双倍余额递减法,在使用的最后2年,用原值减去累计折旧再减去净残值后的余额,分别平摊在最后2年,最后2年不涉及折旧率的问题。

(3)5年后,每种方法的账面都会剩余净残值2 000元。

双倍余额递减法和年数总和法都属于加速折旧法,其特点是在固定资产使用的早期多提折旧,后期少提折旧,其递减的速度逐年加快,从而相对加快折旧的速度,目的是使固定资产成本在估计使用寿命内加快得到补偿。

5.固定资产折旧的会计处理

固定资产应当按月计提折旧,计提的折旧应通过“累计折旧”科目核算,并根据用途计入相关资产的成本或者当期损益。

(1)企业基本生产车间所使用的固定资产,其计提的折旧应计入制造费用。

(2)管理部门所使用的固定资产,其计提的折旧应计入管理费用。

(3)销售部门所使用的固定资产,其计提的折旧应计入销售费用。

(4)自行建造固定资产过程中使用的固定资产,其计提的折旧应计入在建工程成本。

(5)经营租出的固定资产,其计提的折旧应计入其他业务成本。

(6)未使用的固定资产,其计提的折旧应计入管理费用。

【例4-12】宏成公司2013年5月份固定资产计提折旧情况如下:第一生产车间厂房计提折旧5.5万元,机器设备计提折旧8万元。管理部门房屋计提折旧11万元,运输工具计提折旧3.6万元。销售部门房屋计提折旧5.5万元,运输工具计提折旧6.22万元。

此外,本月第一生产车间新购置一台设备,原价为122万元,预计使用寿命10年,预计净残值1万元,按年限平均法计提折旧。

本例中,新购置的设备本月不提折旧,应从2013年6月开始计提折旧。宏成公司2013年5月份计提折旧的账务处理如下:

借:制造费用——第一生产车间 135 000

管理费用 146 000

销售费用 117 200

贷:累计折旧 398 200

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。