亚美公司从事对外加工业务以及国内销售业务,2013年初接到一个订单:对外加工出口甲产品,经了解,甲产品国内成本构成总计为:材料成本2000万元、其他成本8000万元(工资、折旧等无进项税金)。在具体的加工方式上有进料加工和来料加工两种,如果采取进料加工方式,可取得销售收入34000万元,如果采取来料加工方式,则可以取得加工费13000万元。对于该业务,亚美公司应该采用哪一种方式好呢?

业务分析

来料加工方式是由国外客户提供原材料,必须做成成品再出口,原材料不是正常购买的,而是外方提供,不需要企业支付货款,最后结算,客户只付给企业一定的加工费,多余的原料还要退回给客户。而进料加工则是生产企业所需要的原材料由企业通过正常的进口方式,自己从国外进口,加工后再出口,这样企业可能获得的利润不仅是加工费,还包含成品扣除成本费用后的差额(经营利润)。加工利润的计算公式如下:

加工利润=销售收入-销售成本-销售税金及附加

其中,进料加工:

销售成本=进口材料成本+国内成本+不予抵扣或退税进项税额

销售税费及附加=-免抵税额×(城市维护建设税税率+教育费附加3%)

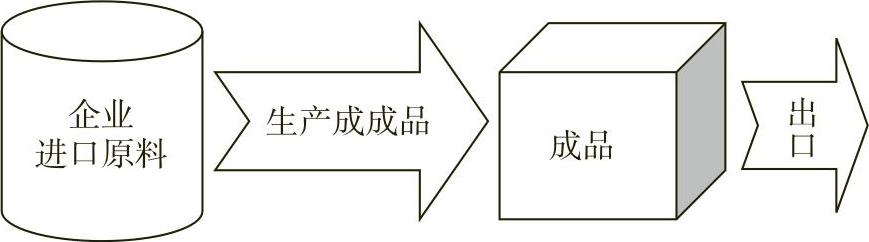

进料加工的工作流程如图4-1所示。

图4-1 进料加工的工作流程

来料加工:

销售成本=国内成本+耗用国内材料进项税额,销售税费及附加为零

进料加工利润=销售收入-进口材料成本-国内成本-不予抵扣或退税进项税额+免抵税额×(城市维护建设税税率+教育费附加3%)

来料加工利润=加工费-国内成本-耗用国内材料进项税额

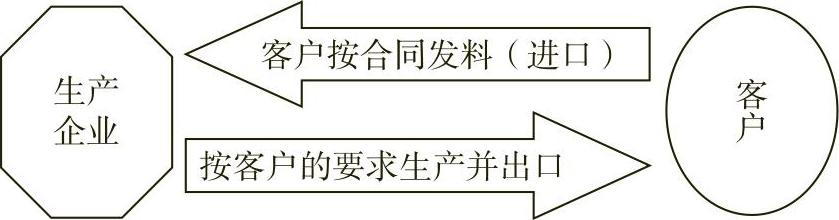

来料加工的工作流程如图4-2所示。

图4-2 来料加工的工作流程

筹划分析

企业的目的就是获取利润,因此,如果一项经济业务存在两种以上不同的操作方式,并且要在其中做出选择的话,就要看其中哪一种操作方式能给企业带来更多的利润。对于亚美公司目前的这项加工业务,哪一种方式能够给企业带来更多的利润呢?

对进料加工方式与来料加工方式所组成利润的计算公式进行分析不难发现:在一般的情况下,进料加工与来料加工所发生的国内成本是相同的,进料加工方式与来料加工方式哪个产生的利润比较大,只需比较进料加工“销售收入-进口材料成本-不予抵扣或退税进项税额+免抵税额×(城市维护建设税税率+教育费附加3%)”数额与来料加工“加工费-耗用国内材料进项税额”数额大小,数额大的加工方式所产生的利润也大。

由于税收政策的不同,造成两种加工方式的税负不同,也就影响到加工企业的经济效益,那么,在两种加工方式之间如何选择呢?

1.采取进料加工方式

甲产品当年出口销售收入为34000万元,加工甲产品进口材料成本(海关核销免税组成计税价格)为20000万元,当年应退税额为300万元。适用“免、抵、退”出口退税政策,进料加工出口货物免、抵的增值税不征收城市维护建设税、教育费附加,甲产品征税率为17%,出口退税率为13%,城市维护建设税的税率为7%,教育费附加费率为3%。

进料加工效益计算:

销售成本为30560万元,其中:进口材料成本为20000万元,国内材料成本为2000万元,国内其他成本为8000万元,不予抵扣或退税进项税额为

34000×(17%-13%)-20000×(17%-13%)=560(万元)

应交增值税:-免、抵税额=-[(出口销售收入-进口材料成本)×退税率-应退税额]=-(14000×13%-300)=-1520(万元)

销售税金及附加=-1520×(7%+3%)=-152(万元)(https://www.xing528.com)

利润=销售收入-成本-销售税金及附加=34000-30560-(-152)=3592(万元)

2.采取来料加工方式

加工费免征增值税,出口货物耗用国内材料进项税额不得抵扣计入成本,甲产品当年加工费为13000万元。

来料加工效益计算:

销售成本为10340万元,其中:国内材料成本为2000万元,国内其他成本为8000万元,耗用国内材料进项税额为

2000×17%=340(万元)

来料加工利润=销售收入-销售成本-销售税金及附加=13000-10340-0=2660(万元)

筹划结论

本例中,进料加工利润为3592万元,来料加工利润为12660万元,进料加工利润大于来料加工利润932万元,这就是采用两种不同的加工方式,所形成的利润相差932万元,因此,亚美公司应选择进料加工方式。

筹划点评

从现行政策的变化趋势来看,在出口环节进行税收筹划的空间越来越小,类似的筹划案例,各种媒体上多有介绍,这里仅引用了他人的研究成果,目的是使本书尽可能多地涉及各方面的内容,从而成为一个相对完整的体系,方便读者了解各方面筹划的操作思路。

进料加工和来料加工是从事出口业务企业常见的经营方式。进料加工是指有进出口经营权的企业,用外汇购买进口原材料、元器件、零部件等,经生产加工成成品或半成品返销出口的业务。对于进料加工贸易,海关一般对进口材料按85%或95%的比例免税或全额免税,货物出口按“免、抵、退”计算退(免)增值税。

来料加工是由外商提供一定的原材料、元器件、零部件,由加工企业根据外商的要求进行加工装配,完工后交外商销售。来料加工贸易,海关对进口材料全额免税,货物出口免征增值税、消费税,加工企业加工费免征增值税、消费税,出口货物耗用的国内材料所支付的进项税额不得抵扣,应计入成本。

进料加工与来料加工两种业务的操作方式不同,其风险也不同,因此与之相适应,其经营的成果也不同。作为具体从事出口业务的企业,不能仅以某一方面的问题就对某项经济业务进行决策,还需要从其他多方面的因素做综合性分析。比如,除了以上所说的利润差别需要考虑之外,还有资金筹措、市场变化等问题。纳税人应当以全方位的视角接受跨国经营的挑战。

知识链接

《财政部、国家税务总局关于出口货物劳务增值税和消费税政策的通知》(财税〔2012〕39号)第六条规定,对符合下列条件的出口货物劳务,除适用本通知第七条规定外,按下列规定实行免征增值税(以下称增值税免税)政策:

适用增值税免税政策的出口货物劳务是指:

(1)出口企业或其他单位视同出口的下列货物劳务:

1)国家批准设立的免税店销售的免税货物(包括进口免税货物和已实现退(免)税的货物)。

2)特殊区域内的企业为境外的单位或个人提供加工修理修配劳务。

3)同一特殊区域、不同特殊区域内的企业之间销售特殊区域内的货物。

(2)出口企业或其他单位未按规定申报或未补齐增值税退(免)税凭证的出口货物劳务,具体是指:

1)未在国家税务总局规定的期限内申报增值税退(免)税的出口货物劳务。

2)未在规定期限内申报开具代理出口货物证明的出口货物劳务。

3)已申报增值税退(免)税,却未在国家税务总局规定的期限内向税务机关补齐增值税退(免)税凭证的出口货物劳务。

对于适用增值税免税政策的出口货物劳务,出口企业或其他单位可以依照现行的增值税有关规定放弃免税,并依照本通知第七条的规定缴纳增值税。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。