[例5-23] 乙股份有限公司所得税核算采用资产负债表债务法,所得税税率为25%,2016年年初“递延所得税资产”科目余额为22.5万元,“递延所得税负债”科目余额为25万元。乙公司2016年与所得税有关的资料如下:

(1)2016年度乙公司实现利润总额5 000万元,其中,取得国债利息收入20万元,因违法经营被行政执法部门处以的罚款50万元,业务招待费超标准列支35万元。上述收入或支出已全部通过货币资金结算完毕。

(2)年末乙公司计提的无形资产减值准备60万元(年初无余额);转回的坏账准备45万元(年初坏账准备余额90万元)。按税法规定,未经税务部门批准企业计提的各项资产减值准备不得在税前扣除。

(3)年内乙公司因违反合同而给丙公司造成经济损失,被丙公司提起诉讼,至年末法院尚未判决,经分析乙公司很可能败诉,根据或有事项准则已计提了预计负债150万元。按税法规定,在损失实际发生时可以税前抵扣。

(4)乙公司一项长期股权投资年初余额2 300万元,其中初始投资成本为2 200万元,按权益法确认的投资收益为100万元,未计提减值准备。年末,因被投资单位实现净利润,乙公司确认的投资收益为80万元。按税法规定,长期股权投资可以在税前抵扣的是初始投资成本。

假设除上述事项外,不存在其他与所得税计算缴纳相关的事项;暂时性差异在可预见的未来很可能转回,且以后年度很可能获得用来抵扣可抵扣暂时性差异的应纳税所得额。

分析

(1)上述事项中,年末计提的无形资产减值准备,使无形资产账面价值小于其计税基础,形成可抵扣暂时性差异;计提的坏账准备,使应收款项的账面价值小于其计税基础,形成可抵扣暂时性差异;因未诀诉讼计提的预计损失,使预计负债的账面价值大于其计税基础,形成可抵扣暂时性差异;因权益法确认的投资收益,使长期股权投资账面价值大于其计税基础,形成应纳税暂时性差异。

(2)2016年应交所得税=应纳税所得额×所得税税率=(利润总额5 000万元-国债利息收入20万元+违法经营罚款50万元+业务招待费超标35万元+计提的无形资产减值准备60万元-转回的坏账准备45万元+计提未诀诉讼损失150万元-权益法确认的股权投资收益80万元)×25%=5 150万元×25%=1 287.5万元

(3)计算2016年年末递延所得税资产和递延所得税负债余额。

①无形资产项目的递延所得税资产年末余额=无形资产项目的年末可抵扣暂时性差异×所得税税率=60万元×25%=15万元

②应收款项的递延所得税资产年末余额=应收款项的年末可抵扣暂时性差异×所得税税率=45万元×25%=11.25万元

③预计负债项目的递延所得税资产年末余额=预计负债项目的年末可抵扣暂时性差异×所得税税率=150万元×25%=37.5万元

④长期股权投资项目的递延所得税负债年末余额=长期股权投资项目的年末应纳税暂时性差异×所得税税率=180万元×25%=45万元

2016年年末递延所得税资产余额=无形资产项目的递延所得税资产年末余额15万元+应收款项的递延所得税资产年末余额11.25万元+预计负债项目的递延所得税资产年末余额37.5万元=63.75万元。

2016年年末递延所得税负债余额=长期股权投资项目的递延所得税负债年末余额45万元。

(4)计算2016年所得税费用。

2016年所得税费用=本期应交所得税+(递延所得税负债期末余额-递延所得税负债期初余额)-(递延所得税资产期末余额-递延所得税资产期初余额)=1 287.5万元+(45万元-25万元)-(63.75万元-22.5万元)=1 266.25万元

(5)会计分录:

借:所得税费用 12 662 500

递延所得税资产 412 500

贷:应交税费——应交所得税 12 875 000

递延所得税负债 200 000

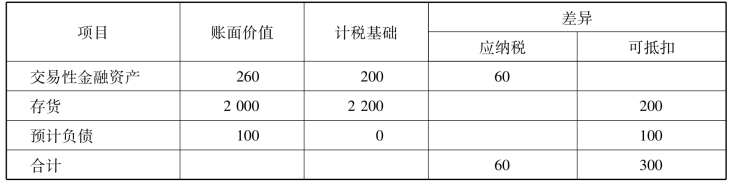

[例5-24] 甲企业所得税采用资产负债表债务法核算,2016年12月31日资产负债表中部分项目情况如表5-6所示(假定不考虑年初余额资料)。

表5-6 暂时性差异计算表 单位:万元

假定甲企业适用的所得税税率为25%,2016年按照税法规定确定的应纳税所得额为2 000万元。预计该企业会持续盈利,能够获得足够的应纳税所得额。

则2016年所得税计算如下:

应确认递延所得税资产=300万元×25%=75万元(https://www.xing528.com)

应确认递延所得税负债=60万元×25%=15万元

应交所得税=2 000万元×25%=500万元

所得税费用=500万元+(15万元-0)-(75万元-0)=440万元

会计分录:

借:所得税费用 4 400 000

递延所得税资产 750 000

贷:应交税费——应交所得税 5 000 000

递延所得税负债 150 000

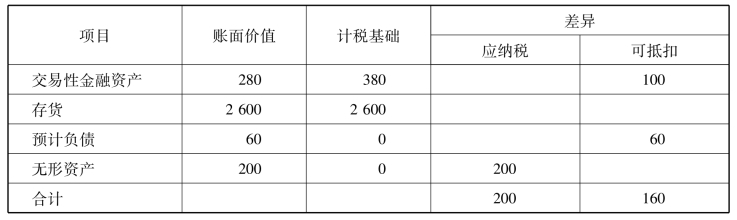

[例5-25] 接[例5-24],甲公司2017年12月31日资产负债表中部分项目情况如表5-7所示:

表5-7 暂时性差异计算表 单位:万元

假定2017年甲企业的应纳税所得额为2 800万元,所得税税率为25%,预计甲公司会持续盈利,能够获得足够的应纳税所得额。

则2017年所得税计算如下:

(1)期末应纳税暂时性差异200万元

期末递延所得税负债(200万元×25%)50万元

期初递延所得税负债15万元

递延所得税负债增加35万元

(2)期末可抵扣暂时性差异160万元

期末递延所得税资产(160万元×25%)40万元

期初递延所得税资产75万元

递延所得税资产减少35万元

(3)应交所得税=2 800万元×25%=700万元

(4)所得税费用=700万元+(50万元-15万元)-(40万元-75万元)=770万元

(5)会计分录:

借:所得税费用 7 700 000

贷:应交税费——应交所得税 7 000 000

递延所得税负债 350 000

递延所得税资产 350 000

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。