应纳税暂时性差异,是指在确定未来收回资产或清偿负债期间的应纳税所得额时,将导致产生应税金额的暂时性差异。由于暂时性差异具有在将来能够转回的特点,因此,应纳税暂时性差异在将来转回时,会增加转回期间的应纳税所得额和应交的所得税,故称之为应纳税暂时性差异。

应纳税暂时性差异产生于下列两种情况:

(一)资产的账面价值大于其计税基础

资产的账面价值代表的是该资产在持续使用或最终出售时流入企业的经济利益总额,而计税基础代表的是该资产在未来期间可予税前抵扣的金额。资产的账面价值大于资产的计税基础,就说明该项资产未来期间产生的经济利益不能全部税前抵扣,两者之间的差额需要交纳所得税,故产生应纳税暂时性差异。比如,某些资产账面价值为100万元,计税基础为80万元,其差额20万元在未来企业产生的经济利益流入中不能作为成本抵扣,而应调整增加未来期间的应纳税所得额和应交的所得税,在该差异产生的当期应确认为递延所得税负债。

(二)负债的账面价值小于其计税基础

负债的账面价值代表的是企业在未来期间清偿该项负债时经济利益的流出,而其计税基础代表的是账面价值在扣除税法规定未来期间允许税前扣除的金额后的差额。负债的账面价值小于其计税基础则意味着该项负债在未来期间可以税前扣除的金额为负数,即应增加未来期间的应纳税所得额和应交的所得税金额,因而产生应纳税暂时性差异,应在差异产生的当期确认为递延所得税负债。

[例5-10] 甲公司2017年年末固定资产账面原值为1 000万元,会计上按直线法计提的折旧为200万元,固定资产净值为800万元,未计提减值准备,即固定资产账面价值为800万元;税法按年数总和法计提折旧,应提折旧额为250万元,即固定资产的计税基础为750万元。因此,固定资产账面价值大于其计税基础,形成暂时性差异为50万元;因资产的账面价值大于其计税基础,从而形成应纳税暂时性差异。(https://www.xing528.com)

本例资产账面价值、计税基础、暂时性差异的比较如表5-1所示。

表5-1 资产的账面价值、计税基础、暂时性差异比较表

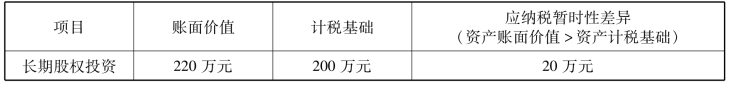

[例5-11] 甲公司2016年年末长期股权投资的账面余额为220万元,其中初始投资成本为200万元,按权益法确认的投资收益为20万元,未计提减值准备,则长期股权投资的账面价值为220万元。按税法规定,可以在税前抵扣的是初始投资成本,其计税基础应为200万元。因此,长期股权投资的账面价值220万元与其计税基础200万元的差额20万元,形成应纳税暂时性差异。

本例资产账面价值、计税基础、暂时性差异的比较如表5-2所示。

表5-2 资产的账面价值、计税基础、暂时性差异比较表

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。