(一)自产自用应税消费品税额的计算

这里的自产自用,是指纳税人生产出应税消费品之后,并不是直接对外销售,而是用于自己连续生产应税消费品或者用于其他方面。而这种自产自用的应税消费品,是否需要纳税以及如何纳税是比较容易出现问题的。因此,非常有必要认真理解相关的规定。

1.自产应税消费品用于连续生产应税消费品

纳税人自产自用的应税消费品,用于连续生产应税消费品的,自产自用环节不征收消费税。这种行为是指纳税人将自产自用的应税消费品作为直接材料进一步生产最终的应税消费品。比如,卷烟生产企业生产出的烟丝,烟丝本身已经是应税消费品了,如果卷烟生产企业再把生产出的烟丝作为原材料进一步加工成卷烟,而卷烟同样也是应税消费品。在这种情况下,用于连续生产卷烟的烟丝就不再缴纳消费税,而只对生产出的卷烟征收消费税。当然,如果生产出的烟丝是直接对外销售的,那么烟丝仍然是要缴纳消费税的。

2.自产应税消费品用于其他方面

纳税人自产自用的应税消费品,除用于连续生产应税消费品外,凡用于其他方面的,于移送使用时纳税。用于其他方面,是指纳税人将自产的应税消费品用于非应税消费品、在建工程、管理部门、非生产机构、提供劳务、馈赠、赞助、集资、广告、样品、职工福利、奖励等方面。比如,酒类生产企业将生产的白酒以福利的形式发放给职工;化妆品厂将生产的化妆品作为样品赠送给客户;汽车制造厂将生产的小汽车提供给主管部门内部使用等。在这种情况下,企业自产的消费品只要是用于除连续生产应税消费品之外的税法规定范围内的用途,都要作视同销售处理,都应该依法计算缴纳消费税。

纳税人自产应税消费品,凡是用于税法规定的其他方面应当缴纳消费税的,应该按照纳税人生产的同类消费品的销售价格来计算纳税。

3.组成计税价格及税额的计算

纳税人自产自用的应税消费品,凡用于其他方面应当纳税的,按照纳税人生产的同类消费品当月的销售价格计算纳税。

如果当月的同类消费品各期的销售价格髙低不同,则应按销售数量进行加权平均来计算。但是销售的应税消费品有下列情况之一的,不得列入加权平均计算:(1)销售价格明显偏低又无正当理由的;(2)无销售价格的。

如果当月无销售或者当月未完结,应按照同类消费品上月或者最近月份的销售价格计算纳税。

如果没有同类消费品的销售价格的,按照组成计税价格来计算纳税。组成计税价格的计算公式如下:

实行从价定率方法计算纳税的,其组成计税价格计算公式为:

组成计税价格=(成本+利润)÷(1-消费税比例税率)

应纳税额=组成计税价格×比例税率

实行复合计税方法计算纳税的,其组成计税价格计算公式为:

组成计税价格=(成本+利润+自产自用数量×定额税率)÷(1-消费税比例税率)

应纳税额=组成计税价格×比例税率+自产自用数量×定额税率

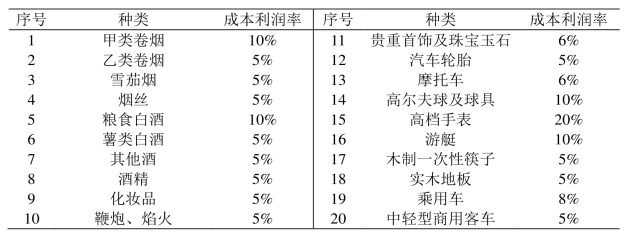

上述公式中所说的“成本”,指的是应税消费品的产品生产成本。“利润”,指的是根据应税消费品的全国平均成本利润率计算的利润。应税消费品全国平均成本利润率是由国家税务总局确定的。详见表3-3。

表3-3 应税消费品全国平均成本利润率

[例3-4]某汽车制造厂将自产的小汽车两辆,提供给主管部门使用,小汽车的成本是每辆15万元,该小汽车没有同类产品的市场销售价格。已知小汽车的成本利润率为8%,消费税税率为5%。计算小汽车应缴纳的消费税税额。

组成计税价格=15×2×(1+8%)÷(1-5%)=34.11(万元)

应纳消费税税额=34.11×5%=1.71(万元)

(二)委托加工应税消费品税额的计算

委托加工应税消费品是指由委托方提供原材料和主要材料,受托方只收取加工费和代垫部分辅助材料加工的应税消费品。对于委托加工的消费品,税法规定,应由受托方在向委托方交付货物时代收代缴消费税。

对于委托加工的应税消费品,销售额应该按照受托方的同类消费品的销售价格来确定,如果受托方当月同类消费品的销售价格高低不同,则应按照销售数量加权平均计算;如果受托方没有同类消费品的销售价格,则应该按照组成计税价格计算纳税。组成计税价格的计算公式为:

适用从价定率方法的消费品组成计税价格计算公式为:

组成计税价格=(材料成本+加工费)÷(1-消费税比例税率)

应纳税额=组成计税价格×比例税率

适用复合计税方法的消费品组成计税价格计算公式为:

组成计税价格=(材料成本+加工费+委托加工数量×定额税率)÷(1-消费税比例税率)

应纳税额=组成计税价格×比例税率+委托加工数量×定额税率

公式当中的“材料成本”指的是委托方所提供的加工材料的实际成本;“加工费”指的是受托方由于加工应税消费品而向委托方所收取的全部费用,包括代垫的辅助材料的实际成本,但是不包括增值税税款。

[例3-5]某鞭炮厂2013年6月份接受某单位的委托加工鞭炮,委托方提供原材料58万元,该鞭炮厂收取委托方不含增值税的加工费10万元,该鞭炮厂没有同类产品的销售价格。计算该鞭炮厂应代收代缴的消费税(鞭炮的消费税税率为15%)。

组成计税价格 =(58+10)÷(1-15%)=80(万元)

应代收代缴的消费税=80×15%=12(万元)

[例3-6]某企业2013年6月份将价值为10万元的原材料委托某白酒生产企业加工成白酒,加工完成后,该企业收回白酒2吨,支付该酒厂的加工费为8 000元。本月该企业将收回的白酒全部对外销售。计算该白酒生产企业应代收代缴的消费税(白酒的消费税税率20%加0.5元/500克)。

组成计税价格=(10+8 000÷10 000+2×2 000×0.5÷10 000)÷(1-20%) =13.75(万元)

应代收代缴的消费税=13.75×20%+2×2 000×0.5÷10 000=2.95(万元)

(三)进口应税消费品税额的计算

纳税人进口应税消费品,应该按照组成计税价格和适用的税率来计算应纳税额。具体方法如下:

1.进口应税消费品是采用从价定率方法来征收消费税的,其计税依据就是组成计税价格。其计算公式为:

组成计税价格=(关税完税价格+关税)÷(1-消费税比例税率)

应纳税额=组成计税价格×消费税比例税率

公式中的“关税完税价格”是指经过海关核定的关税计税价格,它是由海关以该货物的成交价格为基础进行审查确定的。根据规定,进口货物的完税价格应该包括货物的货价、货物运抵我国境内输入地点起卸前的运费、保险费、包装费、手续费等相关费用。如果成交价格不能确定时,完税价格则由海关依法估定。

[例3-7]某贸易公司进口一批化妆品用于对外销售,经海关核定的化妆品的关税完税价格为140万元,按规定应缴纳的进口关税为28万元,化妆品的消费税税率为30%。计算该公司应缴纳的消费税税额。

组成计税价格=(140+28)÷(1-30%)=240(万元)

应纳消费税税额=240×30%=72(万元)

2.进口应税消费品是采用从量定额方法征收消费税的,其计税依据就是应税消费品的进口数量。其计算公式为:(https://www.xing528.com)

应纳税额=应税消费品的进口数量×消费税定额税率

3.进口应税消费品是采用复合计征方法征收消费税的,其计税依据就是应税消费品的组成计税价格和进口数量。其计算公式为:

组成计税价格=(关税完税价格+关税+应税消费品进口数量×消费税定额税率)÷(1-消费税比例税率)

应纳税额=组成计税价格×消费税比例税率+应税消费品进口数量×消费税定额税率

(四)已纳消费税税额扣除

为了避免重复征税,根据现行消费税的相关规定,如果纳税人将外购的应税消费品和委托加工收回的应税消费品用于继续生产应税消费品销售的,可以将外购应税消费品和委托加工收回应税消费品已缴纳的消费税给予扣除。

1.外购应税消费品连续生产应税消费品已纳税款的扣除

有些应税消费品是用外购的已缴纳消费税的应税消费品连续生产出来的,对于这样生产出来的应税消费品在计算缴纳消费税时,按规定,准予按照当期生产领用数量来计算扣除外购应税消费品已缴纳的消费税税款。但是扣除范围仅限于以下方面:

(1)外购已税烟丝生产的卷烟;

(2)外购已税化妆品生产的化妆品;

(3)外购已税珠宝玉石生产的贵重首饰及珠宝玉石;

(4)外购已税鞭炮、焰火生产的鞭炮、焰火;

(5)外购已税汽车轮胎(内胎和外胎)生产的汽车轮胎;

(6)外购已税摩托车生产的摩托车(如用外购两轮摩托车改装三轮摩托车);

(7)外购已税杆头、杆身和握把为原料生产的高尔夫球杆;

(8)外购已税木制一次性筷子为原料生产的木制一次性筷子;

(9)外购已税实木地板为原料生产的实木地板;

(10)外购已税石脑油为原料生产的应税消费品;

(11)外购已税润滑油为原料生产的润滑油。

需要注意的是,如果纳税人用外购的已税珠宝玉石生产的是改在零售环节征收消费税的金银首饰(镶嵌首饰),那么,在计税时一律不得扣除外购珠宝玉石的已纳消费税税款。

允许扣除已纳消费税税款的应税消费品仅限于是从工业企业购进的应税消费品和进口环节已缴纳消费税的应税消费品,对于从境内的商业企业购进的应税消费品,其已纳税款一律不得扣除。

对于上述范围内当期准予扣除的外购应税消费品已纳消费税税款的计算公式如下:

当期准予扣除的外购应税消费品已纳税款=当期准予扣除的外购应税消费品的买价×外购应税消费品适用税率

当期准予扣除的外购应税消费品买价=期初库存的外购应税消费品的买价+当期购进的应税消费品的买价-期末库存的外购应税消费品的买价

应注意的是,外购已税消费品的买价指的是购货发票上所注明的销售额,但是不包括增值税税款。

[例3-8]某卷烟生产企业,2013年7月期初库存的外购应税烟丝金额为10万元,当月又外购应税烟丝100万元(不含增值税),当月领用部分烟丝生产卷烟,当月月末库存的烟丝金额6万元。要求计算该卷烟生产企业2013年7月准许扣除的外购烟丝已缴纳的消费税税额(烟丝的消费税税率为30%)。

当月准许扣除的外购烟丝买价=10+100-6=104(万元)

当月准许扣除的外购烟丝已缴纳的消费税税额=104×30%=31.2(万元)

2.委托加工收回的应税消费品连续生产应税消费品已纳税款的扣除

对于委托加工收回的应税消费品,已经由受托方代收代缴消费税,如果委托方收回应税消费品后直接用于销售或者是视同销售,则不再征收消费税;如果委托方将收回的应税消费品用于连续生产应税消费品的,按照规定,在计税时其已纳税款准予按生产领用数量从连续生产的应税消费品应纳消费税税额中抵扣。但是扣除范围仅限于以下方面:

(1)以委托加工收回的已税烟丝为原料生产的卷烟;

(2)以委托加工收回的已税化妆品为原料生产的化妆品;

(3)以委托加工收回的已税珠宝玉石为原料生产的贵重首饰及珠宝玉石;

(4)以委托加工收回的已税鞭炮、焰火为原料生产的鞭炮、焰火;

(5)以委托加工收回的已税汽车轮胎生产的汽车轮胎;

(6)以委托加工收回的已税摩托车生产的摩托车;

(7)以委托加工收回的已税杆头、杆身和握把为原料生产的高尔夫球杆;

(8)以委托加工收回的已税木制一次性筷子为原料生产的木制一次性筷子;

(9)以委托加工收回的已税实木地板为原料生产的实木地板;

(10)以委托加工收回的已税石脑油为原料生产的应税消费品;

(11)以委托加工收回的已税润滑油为原料生产的润滑油。

需要注意的是,如果纳税人用委托加工收回的已税珠宝玉石生产的是改在零售环节征收消费税的金银首饰,在计税时一律不得扣除委托加工收回的珠宝玉石的已纳消费税税款。

对于上述范围内当期准予扣除的委托加工收回的应税消费品已纳消费税税款的计算公式如下:

当期准予扣除的委托加工应税消费品已纳税款=期初库存的委托加工应税消费品已纳税款+当期收回的委托加工应税消费品已纳税款-期末库存的委托加工应税消费品已纳税款

[例3-9]某卷烟厂将成本为100万元的烟叶委托A烟丝加工厂进行加工,A烟丝加工厂加工完成之后,收取卷烟厂加工费并开具增值税普通发票,金额为35.1万元,同时代收代缴了烟丝的消费税。该卷烟厂收回烟丝之后,当月对外销售60%,剩余40%全部加工成为甲类卷烟30标准箱,并全部对外销售,取得不含增值税销售额50万元。其中:烟丝的消费税税率为30%,甲类卷烟的消费税税率为56%加0.003元/支。要求计算该卷烟厂当月应缴纳的消费税。

A烟丝加工厂代收代缴的消费税=[ 100+35.1÷(1+17%)] ÷(1-30%)×30% =55.71(万元)

对外销售的60%的烟丝不再缴纳消费税。

甲类卷烟每标准箱定额消费税=250×10×20×0.003=150(元)

对外销售的卷烟缴纳的消费税=50×56%+30×150÷10 000-55.71×40% =6.17(万元)

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。