Goodman-Vijayaraghavan模型和本章提出的久期-凸度模型都是两工具套期保值比率模型。因此有必要比较是什么原因导致两个模型的套期保值的结果出现差别。比较方程(6.3)(Goodman-Vijayaraghavan模型)与方程(6.8)和方程(6.10)(久期-凸度模型)可以看出两个差别。首先,两种期货合约以及现金债券的利率(收益率)出现在久期-凸度模型中,但没有出现在Goodman-Vijayaraghavan模型中。这是导致两个模型出现差别的原因之一,因为久期和凸度与利率水平是相关的。但是,如果利率期限结构是平坦的,则利率不会导致两个模型的结果出现差别。其次,债券与期货合约的相对价格,PB/PF,出现在久期-凸度模型中,但没有出现在Goodman-Vijayaraghavan模型中。这个因素很重要,因为久期和凸度在不同的价格水平下有不同的效应。价格水平效应是导致两个模型的结果出现差别的主要原因。

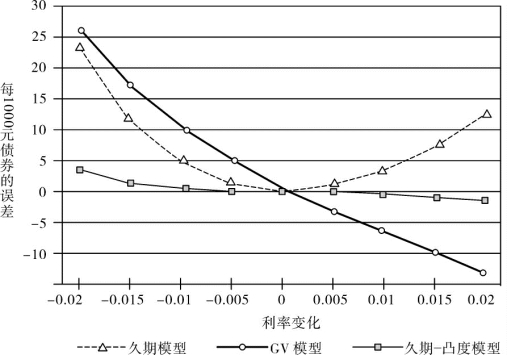

图6-4 显示表3中给出的例子,三种套期保值模型的误差

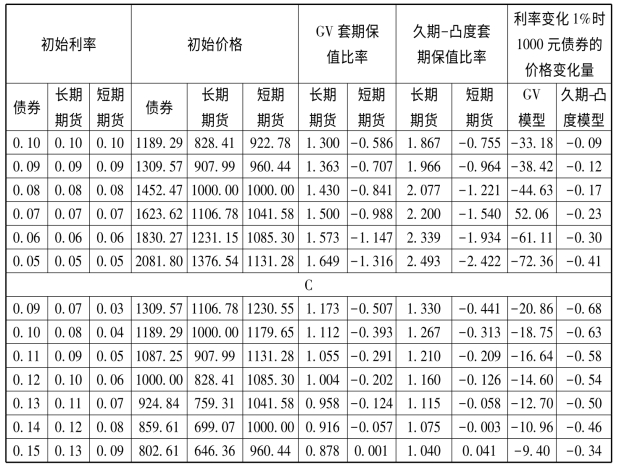

为了考察为什么本章所提出的久期-凸度模型与Goodman-Vijayaraghavan模型之间存在着差别,表6-3在几种重要的场景中对两个模型进行了比较。表6-3列出了当利率变化1%时,两个模型的套期保值比率以及价格变化(以面值1000元的债券为例)。特别地,表6-3显示了相对价格对套期保值比率的重要影响。A栏中显示的是债券息票率为8%、利率期限结构为平坦、初始利率从5%至11%的场景。在8%的利率上,债券和期货合约有相同的初始价格,两个模型的套期保值比率没有差别。然而,当利率不等于8%时,那么相对价格不同,从而两个模型的套期保值比率也就不同。利率变化1%时,Goodman-Vijayaraghavan模型中的净价格变化比久期-凸度模型中的净价格的变化要大得多,两个模型中的净价格变化的差别程度随着债券和期货合约之间初始价格差别程度的增加而增加。初始价格的重要性显示在B栏,12%的息票利率使债券和期货合约的初始价格差别更大。这种情况下的套期保值率有很大的差别,当利率变化1%时,对于面值为1000元的债券,Goodman-Vijayaraghavan模型中的误差上升到72.36元。C栏显示息票率为12%,斜率为正的期限结构的结果,这种情况下两个模型的套期保值比率也不相同(虽然没有B栏中差别那么大),久期-凸度模型的误差要比Goodman-Vijayaraghavan模型中的小得多。

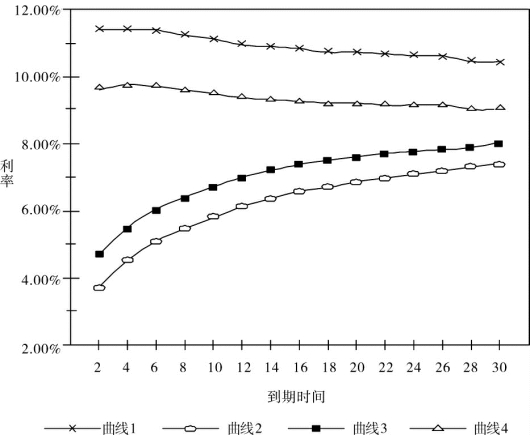

图6-5 显示用于检验套期保值模型的4条收益率曲线

表6-3 两工具套期保值比率的比较(https://www.xing528.com)

续 表

注:A栏息票率为8%,到期时间为30年的息票债券;B栏和C栏息票率为12%,到期时间为30年的息票债券。

图6-6 场景1中用三种模型进行套期保值的误差(以元为单位)

当考察久期-凸度模型时,一个相关的考虑是用于检验模型的收益率曲线的形状以及收益率曲线发生的变化。最近,有几篇文章已经考虑收益率曲线发生非平行移动[Bermin,H.(2012)、Bhat,H.&Kumar,N.(2012)的文章]。但是,这些文章主要是研究久期或免疫,而不是最优的套期保值模型。前面部分的模拟结果(以及其他文献中的模拟结果)表明,更复杂的期限结构会引起本章提出的久期-凸度模型与Goodman-Vijayaraghavan之间的误差,比在平坦期限结构下或者期限结构发生平行移动情况下两模型之间的误差更大。虽然用更复杂的久期、凸度测度(基于对期限结构作更复杂的假设)能够改进本章提出的久期-凸度模型的效果,但这样的模型会增加使用模型的成本,以及增加用于套期保值的工具数量。另外,为了研究出最优的套期保值模型,需要知道真实期限结构的形状。[9]

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。