假设一家公司近7年的平均权益回报率(ROE)为35%,市净率(PB)为3.9倍,它的净资产中包含一半的富余现金,你考不考虑投资它?

还是这家公司,如果我们假设该公司现在决定将多余的现金返还给股东,我们将其每年的盈利和权益进行调整后,其7年平均权益回报率高达62%,同时市净率上升为6.7倍,你还考虑不考虑投资它?

读者或许认为我的题目太模糊,但它已经包括了投资定量分析的基本要素。7年的平均数据是华尔街教父、价值投资奠基人格雷厄姆提出来的,他认为高于7年不能反映公司当下的情况,少于7年又不足以反映经济的周期性影响。权益回报率是他的学生、著名的投资人巴菲特特别看重的,巴菲特的合伙人芒格说过,如果你投资一家权益回报率为5%的公司,那么不管你买价多低,最终你的回报率会接近5%,而如果你投资一家权益回报率为15%的公司,那么即使买价高一些,长期看,你的回报率也会接近15%。这就是我出题的逻辑。

为帮助读者建立对ROE高或低的概念,在此,我分享一个几年前我对A股做过的研究结论,即所有A股公司中,7年或5年平均ROE(因这些公司上市时间不足7年,我仍然将其纳入研究范围)高于15%的公司不足100家。因此,一家公司的ROE长期保持在15%以上并不是一样容易的事。

我们再回到我前面说的这家公司。如果这家公司的商业模式可持续,高ROE可保持的话,那么,在第一个假设中,投资于它的预期回报率为9%~35%。而如果它能够立即将现金返还给股东,你将先获得相当于初始投资额13.5%的现金返还,而剩下的资金的预期回报率为9%~62%。

没错,我上面假设的这家公司的原型就是过去一年饱受质疑的苹果公司。在传奇创始人乔布斯辞世后,苹果的股价一度飙升至700美元,随后又暴跌至不足400美元/股,目前,在500多美元/股徘徊。媒体和华尔街普遍认为在乔布斯离开后,苹果的巅峰已过,创新能力已失,甚至有学术界人士从IT产业发展的规律推导出该公司将陷入20世纪90年代的困境,也有不少人认为它会像10年前的微软一样,虽然按照巴菲特的建议启动了大额分红和股票回购,但也没能避免市值长期停滞的尴尬局面。现在苹果也开始分红和回购股票了,媒体和华尔街这一次惊人的一致,预测苹果注定也会重复微软10年前走的不归路,甚至认为苹果的前景更糟。不过,将苹果与10年前的微软相比有一个明显的不匹配,即10年前,微软的估值一点也不便宜,市盈率在40倍左右,而苹果目前的市盈率只有约13倍。如果微软当年估值只有13倍的市盈率,那么在忽略其分红收益的情况下,投资者能获得高于300%的收益率,10年年化的收益率高于15%,因此它仍是一项相当不错的投资。至于分红和股票回购,在我看来,对实现公司价值是有积极意义的,尤其是对苹果这种不断地产生大量富余现金的公司而言,因为它只是简单地持有大部分现金,或者购买一些债券,对于投资者而言,公司的这部分资产的回报率太低。

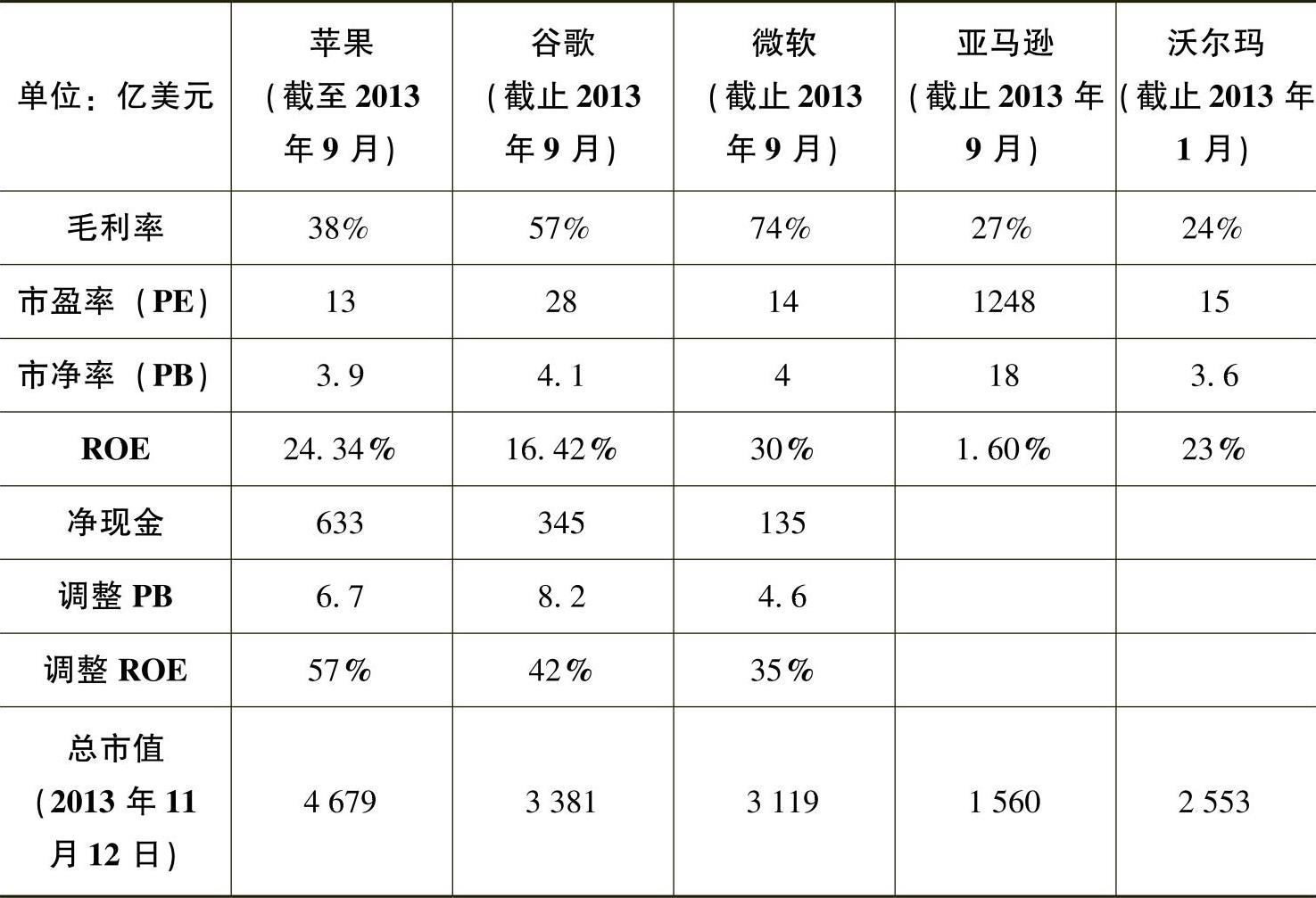

苹果与主要竞争对手相比,其财务数据也很亮丽。表10-5为苹果与谷歌、微软、亚马逊、沃尔玛的主要财务数据对比,主要是为了与亚马逊的数据进行对比。苹果、谷歌、微软和亚马逊是全球最大的4家科技公司,这4家公司中除了亚马逊之外,都持有与净资产相比大比例的现金。而亚马逊,个人觉得将它归为零售企业更加合理,但不管是按照科技企业与其他3家公司对比,还是作为零售企业与沃尔玛对比,其估值都高得吓人,这反映市场对亚马逊极度乐观的预期。

表10-5 苹果与主要竞争对手的主要财务数据对比(https://www.xing528.com)

(续)

与谷歌和微软这两个主要竞争对手相比,苹果调整后的ROE有明显优势,苹果的问题主要出现在刚刚过去的一个财年,即利润出现了近十几年来的首次负增长。原因在于占其收入半壁江山的iPhone系列产品,在推出iPhone5后,被批缺乏创新,没有跟上大屏潮流,在随后一年没有推出新产品的情况下增长乏力,直接导致了营业收入只有个位数增长,利润也下滑了11%。不过,这一点也是仁者见仁,智者见智,喜欢苹果的人说,作为产品型公司,在一年不推出新品的情况下,收入都没有负增长,多牛啊!

今年9月,苹果终于推出了新iPhone,其中的土豪金5S引起了换机热潮,苹果也有望重回增长轨道。有两个小插曲:一是前几天坐地铁,周边居然有三四个人都用土豪金,显然苹果再次引爆了潮流;二是随着美国圣诞节购物季的临近,谷歌董事长施密特日前很不淡定地专门写了个指南,教用户如何从iPhone手机转到安卓手机。那么,苹果的增长能否持续?持续多久?它能否在激烈的竞争中屹立不倒?让我们拭目以待。

2013年12月6日 星期五

上证综指:2237跌0.44%

恒生指数:23743涨0.13%

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。