价差期权是期权的组合,包括购买一个期权和出售另一个期权,两个期权属于同一类型,即两个期权均是买权或者都是卖权。

1.牛市价差

(1)牛市价差期权(Bull Spreads)

购买一个较低执行价格的股票看涨期权和出售一个相同股票的较高执行价格的股票看涨期权而得到,两个期权的到期日相同。这种策略的产生是基于未来股票价格上涨的预期,所以叫作牛市价差(Bull Spread)。

未来股票价格比K2高的话,就会有一个正的收益;如果比K2低的话,收益逐渐降低,低到一定的程度后完全是损失。

图2-19 牛市价差期权损益

(2)牛市价差期权策略

策略分析:投资者拥有一个执行价格为K1的看涨期权,并且通过卖出一个执行价格为K2的看涨期权而放弃了上升潜在的利润,作为补偿,投资者获得了执行价格为K2的期权费。显然牛市价差限制了投资者在股票价格上升时的潜在收益,同时该策略也限制了股价下降时的损失。由于投资者拥有较低执行价格的看涨期权,出售一个较高执行价格的看涨期权。执行价格越低,期权费越高。所以对于牛市价差,需要有初始成本。表2-4给出了牛市价差期权的损益结构。

表2-4 牛市价差期权的损益表

与购买单一期权相比,购买由两份期权构成的牛市价差有交易成本(期权费)降低的好处。但是购买牛市价差组合的投资者放弃了标的资产价格高于协定价格时继续盈利的机会。

例2.12 投资者以4美元购买一个执行价格为40美元的看涨期权,同时以1美元出售一个执行价格为45美元的看涨期权。若到期日股票价格分别为65、43、32美元时,则投资者损益状况如何?

解:已知K1=40,K2=45。

若ST=65,两份期权都执行,去除期权费之后收益=2美元

若ST=43,执行价格为40美元的看涨期权会被执行,收益=3美元,去除期权费之后收益为0

若ST=32,两份期权都不执行,损失=3美元

牛市价差也可以由看跌期权构造,请思考如何构造?与看涨期权构造有什么差别?

如果用看跌期权来构造,选择的是看跌期权多头和看跌期权空头这两份期权,但是在这两份期权中,购买执行价格较低的看跌期权和出售较高执行价格的看跌期权,这样可以得到牛市价差期权。图2-20给出了看跌期权构建的牛市价差期权。

图2-20 看跌期权构建的牛市价差期权

其中K1为看跌期权多头对应的执行价格,K2为看跌期权空头对应的执行价格。

牛市价差期权可以由购买较低执行价格的看跌期权和出售较高执行价格的看跌期权组合而成。用看跌期权构建牛市价差期权与用看涨期权构建相比并没有期权费的成本,反而有正的现金流的流入。表2-5给出了看跌期权构建牛市价差期权的损益情况。

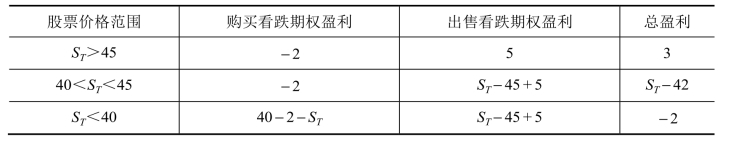

表2-5 看跌期权构建牛市价差期权的损益

例2.13 某投资者以2元购买一执行价格为40元的看跌期权,同时以5元出售一执行价格为45元的看跌期权。求其损益状况?

解:K1=40,K2=45,P1=2,P2=5,ΔP=3

表2-6给出了损益状况:

表2-6 看跌期权构建牛市价差期权的损益

2.熊市价差

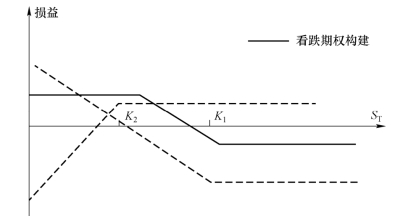

熊市价差期权策略:即购买一个较高执行价格的看跌期权和出售一个较低执行价格的看跌期权,两期权的到期日相同。熊市价差期权与牛市价差相反,牛市价差买入期权价格总是小于卖出期权价格。持熊市价差期权(Bear Spreads)的投资者预期股票价格下降,因为收益依赖于未来股票价格的下降,所以称为熊市价差。

图2-21显示了熊市价差期权的价值如何随标的资产价格变化。如果标的资产价格越低,反而有收益;如果标的资产的价格上涨的话,有损失。这种收益和损失也是固定在一个区间内变化,不可能出现无限的收益或损失。熊市价差期权同样限制了投资者当股价向有利方向变动时的潜在收益,同时也限制了投资者当股价向不利方向变动时的潜在损失。

图2-21 熊市价差期权

购买熊市价差期权需要初始成本。执行价格越高,对于看跌期权来讲越贵,因为未来股票价格越有可能低于执行价格,能够获得收益。执行价格较低的看跌期权应该较便宜,比如趋近于0时,几乎不可能执行,这样的期权的价值几乎可以看成是0。所以买入执行价格较高的看跌期权所需要花的钱一定比出售一个较低执行价格看跌期权获得的期权费要高,两者之差大于0,所以需要付出成本。投资者持有熊市价差期权的损益情况如表2-7所示。

表2-7 熊市价差期权的损益(https://www.xing528.com)

例2.14 某投资者以2元购买一执行价格为45元的看跌期权,同时以1元出售一执行价格为40元的看跌期权。求其损益状况?

解:K1=45,K2=40,P1=2,P2=1,ΔP=-1

表2-8 熊市价差期权的损益

熊市价差期权也可以由看涨期权构造吗?请思考如何构造。与看跌期权构造有什么差别?

用看涨期权也可以构造熊市价差期权。买入较高执行价格的看涨,卖出较低执行价格的看涨。执行价格越高的话,对于看涨期权来讲越便宜。

图2-22 用看涨期权构建熊市价差期权

从图2-22可以看出,买入有较高执行价格的看涨期权,同时卖出较低执行价格看涨期权可以构建熊市价差期权,且不需要成本,投资者有现金流流入。

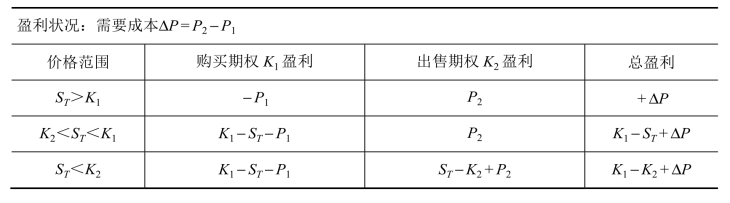

3.蝶式价差期权(Butterfly Spreads)

蝶式价差期权包括三种执行价格不同的期权的买卖组合。

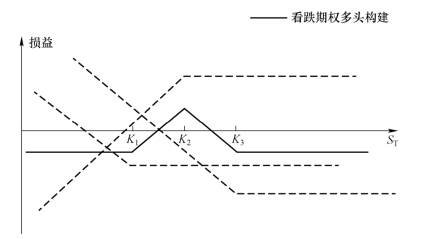

蝶式价差期权策略:购买一个较低执行价格K1的看涨期权,购买一个较高执行价格K3的看涨期权,出售两个执行价格为K2的看涨期权,其中,K2是K1与K3的中间值。

图2-23给出了蝶式价差期权的价值变化。如果股票价格在K1到K3之间变化的话,是有一定收益的;但如果股票价格比K1低,或比K3高的话,会有一个固定的损失。

图2-23 蝶式价差期权

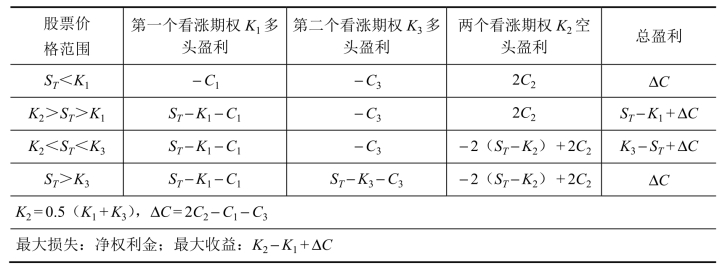

表2-9 蝶式期权损益

如果股票价格保持在K2附近,运用该策略可以获利,如果股票价格在任何地方有较大波动,则会有少量损失。这个策略对于那些认为股票价格不可能发生大的波动的投资者来说,是一个非常恰当的策略。

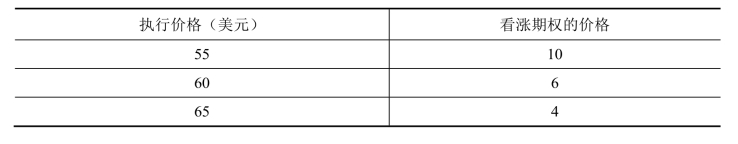

例2.15 假定某股票现价64美元,如果某投资者认为6个月中股票价格不可能发生重大变化,假定6个月看涨期权的市场价格如表2-10所示。如何构造蝶式期权?成本如何?当股票价格为70、60、50美元时,损益状况如何?

表2-10 6个月看涨期权的市场价格

解:可以购买执行价为55美元的看涨期权、执行价为65美元的看涨期权,同时出售两份执行价为60美元的看涨期权,来构建蝶式期权。通过这种方法,成本为2美元。

如果未来股票价格为70美元,净损失=2美元。

如果未来股票价格为50美元,净损失=2美元。

如果未来股票价格为60美元,净收益=3美元。

我们思考一个问题:蝶式期权可以用看跌期权来构建吗?

答案是可以的,蝶式期权可以由买入执行价为55美元的看跌期权,买入执行价为65美元的看跌期权,同时卖出两个执行价为60美元的看跌期权构成。

图2-24 看跌期权构建蝶式期权

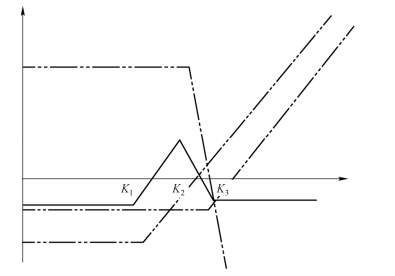

4.飞鹰式价差期权(Condor Spreads)

本策略的履约价格间距相等。看涨期权的构建策略是买进1个低履约价格看涨期权(K1);卖出1个中低履约价格看涨期权K2;卖出1个中高履约价格看涨期权K3;买入1个高履约价格看涨期权K4。这里要求K1<K2<K3<K4,K2+K3=K1+K4。

看跌期权的构建策略是买进1个低履约价格看跌期权;卖出1个中低履约价格看跌期权;卖出1个中高履约价格看跌期权;买入1个高履约价格看跌期权。这里要求K1<K2<K3<K4,K2+K3=K1+K4。

飞鹰式价差期权的适用范围是投资者认为,市场的结算价会处于某个幅度之内,但他希望投资一个比蝶式更保守的期权组合,即扩大平衡点之内的价格范围,而损失则控制在一定水平之内。

飞鹰式价差空头的构建方法与多头完全相反,这里就不赘述。

图2-25 飞鹰式价差期权

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。