1.溢出效应分析

采用VAR和DCC-GARCH模型来估算板块间的收益率溢出和动态相关性。首先采用VAR模型,估计主板、中小板、创业板之间的收益率溢出效应,然后采用DCC-GARCH估计动态相关系数以获得板块收益率的波动相关性,最后采用BEKK计算跨期相关系数,以验证板块间的波动率溢出效应,并判断波动率溢出的方向。

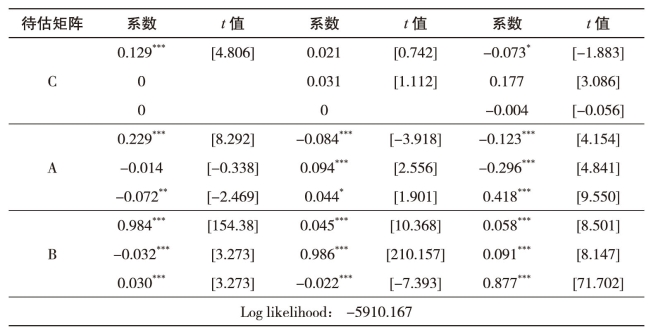

收益率溢出效应估计。采用AIC、SC、HQ、FPE信息准则来确定VAR的最佳滞后阶数。在滞后6阶内,AIC、SC、HQ、FPE的最佳滞后期的分别为滞后6期、1期、6期、6期。根据大多数原则,选择滞后6期VAR进行估计。结果见表5-13,模型估计后的特征根都在单位圆内,说明模型设定合理。从模型估计结果看:①主板收益率只受到自身滞后期的显著影响,滞后1期、4期、5期对当期的影响都显著为正,其他滞后期对当期影响为负,但不显著。②中小板收益率受到主板滞后5期、中小板滞后5期、创业板滞后1期的显著影响,也就是说主板对中小板的影响具有一周滞后的溢出效应。③创业板收益率受到主板滞后5期、中小板滞后5期、创业板滞后1期和滞后2期的显著影响,主板影响显著为正,中小板影响显著为负数,自身滞后期影响则有正有负,主板、中小板对创业板的影响也具有一周滞后的溢出效应。④主板、中小板、创业板之间存在不对称的收益率影响。具体说来,主板对中小板、创业板存在显著影响,而中小板、创业板对主板影响不显著,中小板和创业板相互影响,但是影响的方向和强弱不同。

表5-13 VAR系数估计结果

注:***、**、*分别表示在1%、5%、10%水平内显著;VAR估计的特征根为0.725、0.725、0.705、0.705、0.677、0.677、0.655、0.655、0.652、0.652、0.646、0.643、0.643、0.572、0.572、0.483、0.483、0.229。

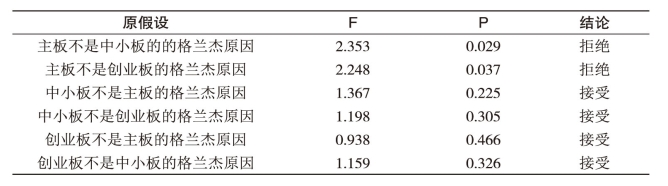

VAR估数结果表明板块间收益率具有关联性,反映了板块间的局部动态关系。之后,用格兰杰因果检验来验证板块间收益率关联性是否具有因果关系。在确保VAR估计结果的稳定性后(18个根均在单位圆内),接下来进行两两之间的格兰杰因果关系检验,检验结果可见于表5-14。主板对中小板、创业板存在收益率溢出效应,而中小板、创业板对主板无收益率溢出效应,中小板和主板之间也不存在收益率溢出效应。可见主板在股票市场具有主导性,会直接或间接地影响到其他板块。这可能是因为相较于中小板和创业板,主板市场在影响力、市值规模、上市公司质量、成交量等方面强于其他板块。通常来说,市场规模大小和所蕴含的信息量多少具有正向关系,因此信息的流向(收益率溢出方向)是从主板到中小板、创业板。上证综指、深证成指一直是股票市场走势的最重要指标,体现其绝对的主导作用。

表5-14 格兰杰因果关系检验

2.相关性分析

(1)非条件相关系数。

在计算板块收益率的动态相关系数和波动率溢出效应之前,首先计算出主板、中小板、创业板收益率之间的非条件相关系数。见表5-15。

表5-15 板块间非条件相关系数

注:***表示结果在1%水平下显著。

中小板和创业板相关性最高,主板和中小板的相关性其次,最低的是主板和创业板。这与现有研究和直观感受较为一致,因为中小板和创业板同属于深交所指数,具有天然高度相关性。非条件相关系数是静态的,只描绘了各板块收益率在样本期间的大致相关程度。接下来采用DCC-GARCH模型来分析主板、中小板、创业板之间的动态相关关系。

(2)动态相关系数。

从理论上来说,金融市场间的溢出效应体现在市场波动的相关性中,而大量研究表明市场间的波动关系是时变且非线性的,特别是在不同的市场行情、宏观经济状况下,金融市场间相关关系具有明显变化。因此,先运用DCC-GARCH模型估算板块间的动态相关系数来描述板块间的动态时变特征。动态相关系数估计分为两步:首先是估计单个收益率的波动率方程,而后用波动率方程中的标准残差序列估计收益率间的相关系数。

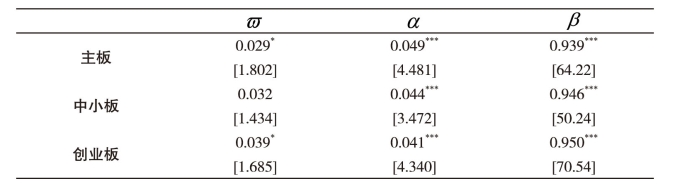

首先,关于条件方差的估计。GARCH(1,1)模型能够很好地拟合收益率序列的波动性,采用此模型来分析主板、中小板、创业板收益率序列的条件方差,估计结果如表5-16所示。

表5-16 条件方差估计结果

注:***、**、*分别表示在1%、5%、10%水平内显著;[]内是参数估计的t值。

系数估计结果中,α>0,β>0且α+β<1,符合DCC-GARCH的模型约束,估计是稳健的。GARCH项(β)都显著且接近于1,主板、中小板、创业板收益率存在明显的异方差现象,当期条件异方差受前期条件异方差的影响非常显著,表现出很强的波动聚集现象。GARCH项系数远远大于ARCH项(α)系数,说明收益率的条件方差主要受到上一期的条件方差影响。

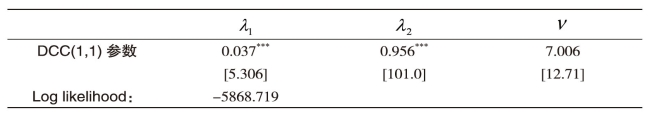

其次,关于动态相关系数估计。动态相关系数的估计结果在表5-17,λ1、λ2都不为零,且在1%内显著,说明模型设定合理,拟合能够说明板块间动态相关性。λ1说明滞后一期的板块收益率的标准化残差乘积对板块收益率间的动态相关系数影响显著,λ2显著且接近于1,说明板块间的动态相关性具有很强的持续性。

表5-17 DCC(1,1)参数估计结果

(https://www.xing528.com)

(https://www.xing528.com)

注:★★★、★★、★分别表示在1%、5%、10%水平内显著;[]内是参数估计的t值。

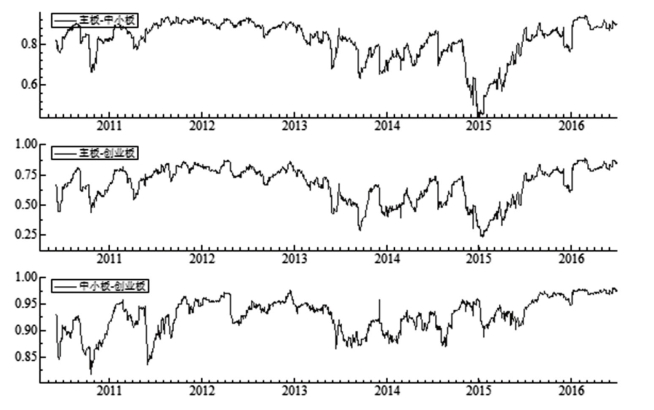

根据各收益率序列的条件异方差及回归结果,可以计算出主板、中小板、创业板两两之间的动态条件相关系数,其走势如图5-6所示。主板、中小板、创业板市场间都存在正向的联动关系,曲线轨迹相似度很高,尤其是主板—中小板动态相关系数和主板—创业板动态相关系数走势表现出很高的相似度,只是数值上有差别,充分表现了板块间关联性的趋同性。从数值上来看,中小板和创业板市场的动态相关系数最高,在0.8和1之间,变化幅度较小,在2010年11月和2011年5月分别出现较大幅度跌落,并在2016年一直保持高度相关。主板和中小板市场的动态相关系数波动较大,尤其在2014年年末出现大幅度的下降,并在2015年年初快速回涨至高相关系数区间并保持到2016年年初,并在2016年上半年保持在最高水平区间。

图5-6 板块间动态相关系数走势

3.波动率溢出分析

采用DCC-GARCH模型估计波动率的同期动态相关系数,能很好地展现主板、中小板、创业板之间的波动相关性,缺点是无法明确波动率的溢出方向。为此,将使用多元GARCH族模型中的BEKK-GARCH(又称BEKK)来明确估计出溢出效应的存在与否以及溢出方向,BEKK的模型设计已在5.1.2具体介绍过。

根据VAR估计,此BEKK模型中的均值方程为VAR(6),已由前文给出估计结果,方差方程为

![]()

其中,ε t为方程中的残差项,Ht为ε t在信息集下的条件方差和与协方差矩阵,下标1、2、3分别代表主板、中小板、创业板。C为3×3的上三角矩阵,是常数项的参数估计;A、B均为3×3矩阵,A主对角项反映了波动的ARCH效应,非主对角项表示板块间的ARCH型波动率溢出;B主对角项反映了波动的GARCH效应,非主对角项表示板块间的GARCH型波动率溢出。A、B、C矩阵元素均为待估参数,共24个,其具体形式为:

主板、中小板、创业板的波动来自两方面:①自身的残差项、对方的残差项以及相互影响,具体影响可通过观察矩阵A中ARCH项系数的显著性;②自身的前期波动、对方的前期波动以及相互影响,具体影响可通过观察矩阵B中GARCH项系数的显著性。

参数aii、bii体现了板块自身波动的持续性,如果aii、bii均为0或者不显著,说明板块自身前期波动对当期波动无影响。参数aij、bij体现了不同板块间的波动率溢出效应。当a21=b21=0时,说明主板对中小板不存在显著的波动率溢出;当a31=b31=0时,说明主板对创业板不存在显著的波动率溢出;当a12=b12=0时,说明中小板对主板不存在显著的波动率溢出;当a32=b32=0时,说明中小板对创业板不存在显著的波动率溢出;当a13=b13=0时,说明创业板对主板不存在显著的波动率溢出;当a23=b23=0时,说明创业板对中小板不存在显著的波动率溢出。

采用wald检验来测试系数的联合显著性,以检验波动率溢出效应是否存在。其F统计量服从自由度为n的卡分布,n为受约束的参数个数。

同大多数研究一样,假设残差项服从正态分布。采用Rats8估计,估计迭代293次后收敛得到估计值[2],为了检验模型估计的充分性,对标准化残差项及其平方进行了自相关检验,系数估计及检验如表5-18和表5-19所示。

表5-18 BEKK系数估计结果

注:★★★、★★、★分别表示在1%、5%、10%水平内显著。

表5-18的BEKK的估计结果显示,在条件方差方程中,a11、a22、a33、b11、b22、b33参数估计值均在1 %水平内显著且不为0,板块收益率存在明显的ARCH效应和GARCH效应,说明主板、中小板、创业板收益率均存在波动聚集性;除了a21,其他参数估计值均在5 %水平内显著,说明主板、中小板、创业板间的条件方差存在相互影响,表明板块间可能存在波动率溢出效应。表5-20为板块间的波动率溢出效应检验。

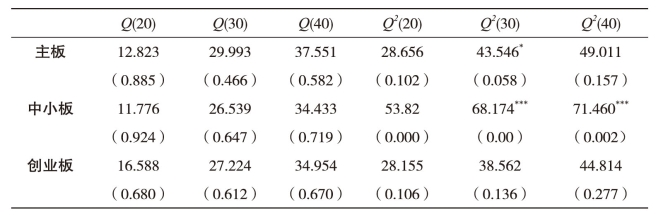

表5-19 估计后标准化残差项检验

注:Q()、Q2()是标准化残差项及其平方的Ljung-Box检验的Q统计量;()是参数估计的p值;★★★、★★、★分别表示在1%、5%、10%水平内显著。

表5-19的模型检验显示,主板、中小板、创业板的标准化残差项在任何水平和滞后阶数下均拒绝了存在自相关的假设。标准化残差项平方的自相关检验中,大部分拒绝了存在自相关的原假设。

表5-20 板块间波动率溢出效应检验

在任何显著性水平下,检验均拒绝了“不存在波动率溢出”的原假设,主板、中小板、创业板两两之间存在显著的波动率溢出效应,说明板块收益率的前期波动会显著影响其他板块收益率的当期波动。

波动率溢出反映系统间的风险传染,波动率溢出效应检验结果说明股票市场子系统间的风险溢出仍然存在。从数值上看,创业板对中小板的溢出(a23,b23)最强,其次是创业板对主板的溢出(a13,b13),最弱的是主板对中小板的溢出。创业板的风险外溢效应比较明显,这与创业板的市场微观结构相关。创业板市盈率、波动率要高于主板、中小板市场。从投资者构成来说,创业板主要面对对风险偏好高、追求高回报的投资者,因此具有风险高的天然属性。在与其他国家、地区的主板和创业板的比较中,也同样可以看到主板和创业板的差异。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。