(1)不考虑长期资本流动调整的趋势模拟。本书在按照式(7.39)对人民币有效汇率进行趋势调整模拟时并不对实际状态下所有的失衡进行调整,这是因为从理论来讲本书的调整方案将消除初始出现的失衡,但由于简化模拟没有对贸易均衡的调整进行模拟,而是采用的实际数据,因而实际经济失衡并没有消除而被持续保持[24]。如果模拟持续根据实际情况进行调整将带来严重的偏差。所以本书在模拟时首先根据最初的失衡调整汇率,如果下一期的实际失衡水平低于上一期,则该期的失衡在理论上也将被逐步消除,汇率水平保持不变。如果下一期的实际失衡水平高于上一期,表明失衡的程度没有被完全消除需要继续调整汇率,此时根据失衡状况的差值继续调整汇率,直至最大限度地消除失衡为止。另外由于贸易差占比需要季度数据,且数据的发布总是滞后一个月,所以本书的外部调整滞后4个月,内部调整滞后1个月。

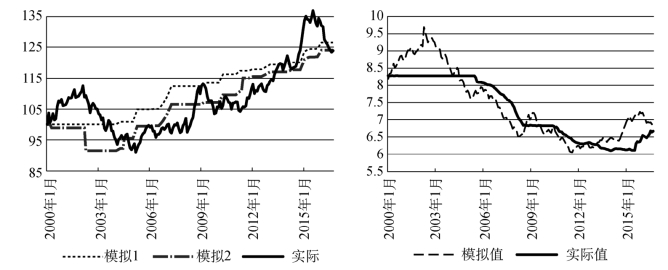

图7.7左侧对比了人民币有效汇率的实际值和进行趋势调整的模拟值——包括只进行外部调整的模拟(模拟1)和同时进行内外调整的模拟(模拟2)。在多数情况下模拟值的变动确实领先于实际值,说明受经济力量的压力实际值存在向均衡实际汇率被动回归的趋势。对比模拟1和模拟2,虽然两者波动的相关性极高,但是在部分时刻模拟2显示了比模拟1更强的解释能力。例如在2001年之后人民币有效汇率的持续贬值与模拟1之间出现了严重背离,而根据内外均衡的要求在2000年左右中国经济呈现一定程度的紧缩,为了实现内部均衡要求人民币进行一定幅度的贬值以刺激外贸出口,所以模拟2更好的预测了人民币未来的走势。同理,人民币汇率在2007年之后的超调预测了2009年出现的贬值。

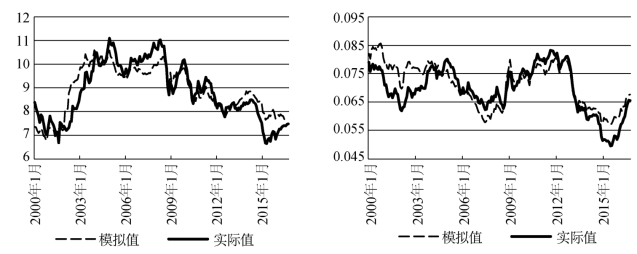

图7.7右侧和图7.8分别是在以2000年1月份为基期,经过趋势调整后,盯住实际有效汇率下人民币对三种主要货币(美元、欧元以及日元)汇率的模拟值与实际值之间的比较。对比图7.4、图7.5、图7.6,经过趋势调整后汇率的模拟值对实际值的解释力以及对实际值的引领都得到了显著提高,在符合基本事实的前提下,比如,2007—2009年人民币汇率对主要货币普遍高估引起外部失衡——2007—2009年外部失衡带来的干扰得到了很好的修正,间接证明本书的趋势调整是合理有效的。而根据趋势调整的结果,人民币之所以在本轮出现大幅贬值,其主要原因就在于前期过于盯住美元,导致人民币对其他主要货币过度升值,向稳定实际有效汇率的回归引起了近期人民币的大幅贬值。

图7.7 人民币名义有效汇率(左)和人民币对美元汇率(右)的实际值与进行趋势调整的模拟值

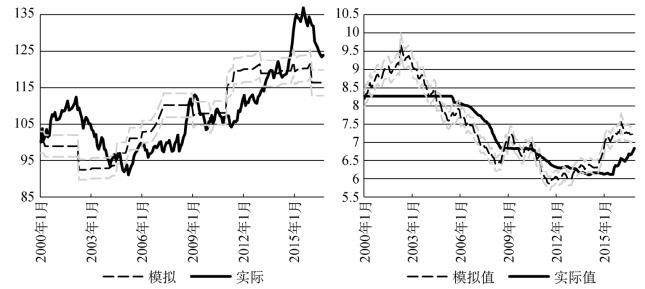

(2)考虑长期资本流动调整的趋势模拟。图7.9比较了在上述内外均衡调整基础上考虑长期资本流动的趋势调整模拟。考察实际汇率指数,并将其与不考虑长期资本流动的趋势调整模拟(图7.7)进行对比,两类模拟整体趋势大致相同,不过在部分时点考虑长期资本流动的模拟对原有模拟进行了进一步的修正。例如2015年以来直接投资大幅减少,2016年的有效汇率水平应比不考虑长期资本流动调整下出现一定幅度的下降,此下降态势与后期人民币的大幅贬值是相一致的——如果不考虑长期资本流动,在9月份人民币汇率即已达到均衡水平。上述现象进一步表明,之前人民币的过度升值且未能及时调整是造成后期人民币大幅贬值的关键原因。

图7.8 人民币对欧元(左)、日元(右)汇率的实际值和进行趋势调整的模拟值

图7.9 考虑长期资本流动调整的趋势调整模拟:实际汇率指数(左)、人民币对美元汇率(右),浅色虚线为浮动区间

继续考虑在图7.9中加入短期资本调整,在允许汇率在一定范围内浮动的情况下实际汇率的走势与模拟值之间的相关性进一步提高。

【注释】

[1]复旦学报“社会科学版”,2014年第3期。本项目研究得到国家自然科学基金项目资助,项目批准号:71373048。

[2]周小川,周小川行长接受《财新周刊》专访,2016,http://www.pbc.gov.cn/goutongjiaoliu/113456/113469/3016856/index.html。

[3]陈学彬.关于具有自动平衡机制的交互盯住国际汇率体系的初步构想[J].国际金融研究,2016(1):69- 83.

[4]姜波克.均衡汇率理论和政策的新框架[J].中国社会科学,2006(1):15-22.

[5]Branson,W.H.and Katseli-Papaefstration,L.T.Income Stability,Terms of Trade and the Choice of Exchange Rate Regime[J].Journal of Development Economics,1980(7):49-69.

[6]Turnovsky,S.J.A Determination of the Optimal Currency Basket:A Macroeconomic Ana lysis[J].Journal of International Economics,1982(12):333-354.(https://www.xing528.com)

[7]小川英治,姚枝仲.论盯住一篮子货币的汇率制度[J].世界经济,2004(6):3—11.

[8]余永定.人民币汇率制度改革的历史性一步[J].世界经济与政治,2005(10):7—14.

[9]陆前进.人民币汇率增加弹性和参考一篮子货币汇率形成机制研究[J].数量经济技术经济研究,2011(11):83—98.

[10]黄昌利.人民币实际有效汇率的长期决定:1994—2009[J].金融研究,2010(6):34—45.

[11]马国轩,于润,人民币均衡汇率波动的影响因素分析[J].经济科学,2013(5):76—87.

[12]王彬,马文涛,刘胜会.人民币汇率均衡与失衡:基于一般均衡框架的视角[J].世界经济,2014(6):27—50.

[13]徐家杰.均衡汇率新思维:一个内外均衡条件下的购买力平价模型及其应用[J].数量经济技术经济研究.2010(9):67—81.

[14]杨长江,钟宁桦.购买力平价与人民币均衡汇率[J].金融研究,2012(1):36—50.

[15]姜波克.均衡汇率理论和政策的新框架[J].中国社会科学,2006:15—22.

[16]黄志刚.货币政策与贸易不平衡的调整[J].经济研究,2011(31):32—47.

[17]同上。

[18]黄涛.小型开放经济体资本流动条件下政府汇率调控研究——以可调整盯住汇率制的中国台湾为例[J].经济问题探索,2005(10):65—70.

[19]姜波克.均衡汇率理论和政策的新框架[J].中国社会科学,2006(1):15—22.

[20]Driver,R.L.and Westaway,P.F.Concepts of Equilibrium Exchange Rate[R].Bank of England Working Paper,2003,No.248.

[21]李稻葵,人民币汇率接近均衡不应政治化,http://finance.sina.com.cn/review/hgds/20111208/095710956766.shtml。

[22]施建淮,余海丰.人民币均衡汇率与汇率失调:1991—2004[J].经济研究,2005(4):34—45.

[23]除部分专注于汇率投机的资本之外,多数境外资本,尤其是直接投资的资本的流入主要取决于投资机会、投资潜力以及经济制度等。

[24]比较完整的模拟应该考虑汇率调整对内外均衡的实际影响而对内外均衡状况进行模拟。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。