(一)资源税的减免

资源税的减税、免税规定主要有:

1.原油、天然气资源税优惠政策

(1)对油田范围内运输稠油过程中用于加热、修井的原油和天然气免税。

(2)对稠油、高凝油和高含硫天然气减征40%的资源税。

(3)对三次采油减征30%的资源税。

(4)对低丰度油气田暂减征20%的资源税。

(5)对深水油气田减征30%的资源税。

2.煤炭资源税优惠政策

(1)对衰竭期煤矿开采的煤炭,减征30%的资源税。

(2)对充填开采置换出来的煤炭,减征50%的资源税

3.矿产品资源税的优惠

(1)对依法在建筑物下、铁路下、水体下通过充填开采方式开采出来的矿产品,减征50%的资源税。

(2)对实际开采年限在15年以上的衰竭期矿山开采的矿产品,减征30%的资源税。

(3)纳税人开采或生产应税产品过程中,因意外事故或自然灾害等原因遭受重大损失的,由省、自治区、直辖市人民政府酌情决定减税或者免税。

4.国务院规定的其他减税、免税项目

纳税人的减税、免税项目,应当单独核算课税数量,未单独核算或者不能准确提供课税数量的,不予减税或者免税。

对进口矿产品和盐不征收资源税,对出口的应税矿产品和盐不免征或退还已纳资源税。

(二)纳税环节

资源税在应税产品的销售或自用环节计算缴纳。(https://www.xing528.com)

(1)以自产原矿加工精矿产品的,在原矿移送使用时不缴纳资源税,在精矿销售或自用时缴纳资源税。

(2)纳税人以自产的原矿加工金锭的,在金锭销售或自用时缴纳资源税。纳税人销售自采原矿或者自采原矿加工的金精矿、粗金,在原矿或者金精矿、粗金销售时缴纳资源税,在移送使用时不缴纳资源税。

(3)以应税产品投资、分配股利、抵债、赠与、以物易物等,应视同销售按照有关规定计算缴纳资源税。

(三)纳税义务发生的时间

(1)纳税人采取分期收款结算方式的,其纳税义务发生的时间,为销售合同规定的收款日期的当天。

(2)纳税人采取预收货款结算方式的,其纳税义务发生的时间,为发出应税产品的当天。

(3)纳税人采取其他结算方式的,其纳税义务发生的时间,为收讫销售款或者取得索取销售款凭据的当天。

(4)纳税人自产、自用应税产品的纳税义务发生时间,为移送使用应税产品的当天。

(5)扣缴义务人代扣代缴税款的纳税义务发生时间,为支付货款的当天。

(四)纳税期限

资源税的纳税期限为1日、3日、5日、10日、15日或者1个月。纳税人的纳税期限由主管税务机关根据实际情况具体核定。不能按固定期限计算纳税的,可以按次计算纳税。纳税人以1个月为一期纳税的,自期满之日起10日内申报纳税;以1日、3日、5日、10日或者15日为一期纳税的,自期满之日起5日内预缴税款,于次月1日起10日内申报纳税并结清上月税款。

(五)纳税地点

(1)凡是缴纳资源税的纳税人,都应当向应税产品的开采或者生产所在地主管税务机关缴纳税款。

(2)如果纳税人在本省、自治区、直辖市(以下简称省)范围内开采或者生产应税产品,其纳税地点需要调整的,由所在省、税务机关决定。

(3)如果纳税人应纳的资源税属于跨省开采,其下属生产单位与核算单位不在同一省的,对其开采的矿产品一律在开采地纳税,其应纳税款由独立核算、自负盈亏的单位,按照开采地的实际销售量(或者自用量)及适用的单位税额计算划拨。

(4)扣缴义务人代扣代缴的资源税,也应当向收购地主管税务机关缴纳。

(六)纳税申报

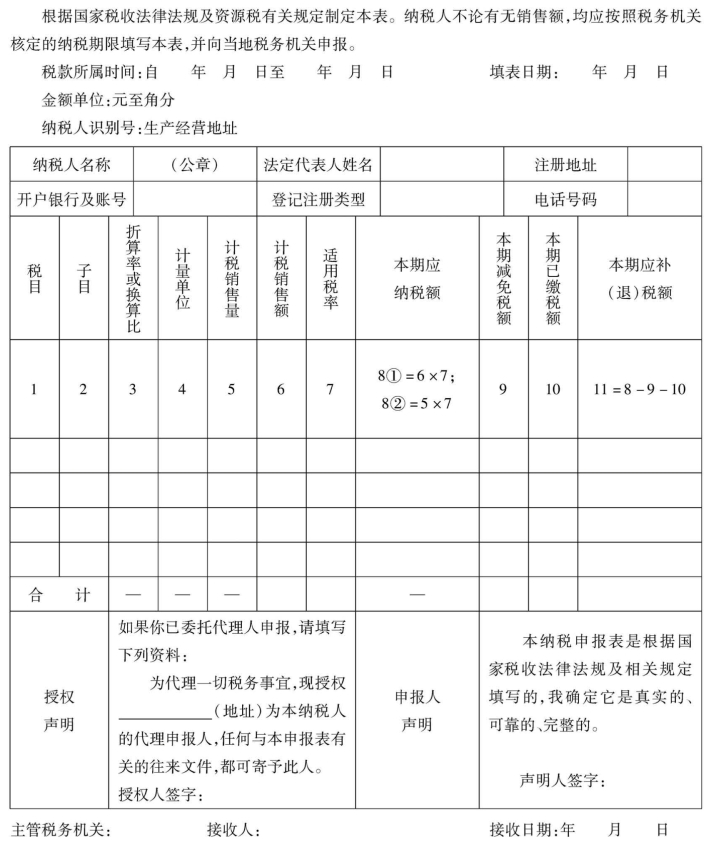

资源税的纳税人应按有关规定及时办理纳税申报,并如实填写《资源税纳税申报表》。资源税纳税申报表的格式如表6-2。

表6-2 资源税纳税申报表

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。