根据货币市场上的融资活动及其流通的金融工具,可将货币市场划分为同业拆借市场、回购市场、商业票据市场、大额可转让定期存单市场、短期政府债券市场、贴现市场、短期证券和货币共同基金市场。

(一)同业拆借市场

同业拆借市场是指银行及非银行金融机构之间进行短期性的、临时性的资金调剂所形成的市场。

同业拆借市场最早出现于美国。我国开放同业拆借市场始于1984年。从1996年1月1日起,中国人民银行决定在35个大中城市的融资中心和具有法人资格、达到一定规模的商业银行间实行联网,建立全国统一的同业拆借市场。目前进入市场的除各家商业银行外,还有城市、农村信用合作社联社,证券公司和基金管理公司等一批非银行金融机构。

相对于其他市场而言,同业拆借市场有以下几个主要特征:

1.同业拆借主要限于金融机构参加,首推商业银行。西方国家的许多大商业银行都把拆入资金作为一项经常性的资金来源,或是通过循环拆借的方式(今日借明日还,明日再借次日再还),使其贷款能力超过存款规模,或是减少流动性高的资产(如库存现金、各种短期证券等),以增加高盈利资产的规模,而在需要额外清偿能力时就进行拆借。与此同时,许多中小商业银行出于谨慎的原因会经常保存超额准备金,为使这部分准备金能带来收益并减少风险,往往是通过拆借市场向大银行拆出。于是,同业拆借又成为中小商业银行一项经常性的资金运用。

2.拆借期限短。同业拆借的期限一般都控制在1年以内。不过,由于拆借目的的不同,同业拆借在期限上存在着较大的差别,最短的只有1天(今日拆入,明日归还),最长的可达1年。根据拆借目的的不同,一般将同业拆借市场上的交易分为两种:一种是同业头寸拆借,主要是指金融机构为了轧平头寸、补充存款准备金和票据清算资金而在拆借市场上融通短期资金的活动,一般拆借期限为1天;另一种是同业短期拆借(或同业借贷),主要是指金融机构之间为满足临时性的、季节性的资金需要而进行的短期资金拆借,这一类的拆借期限相对较长。

3.拆借利率市场化。同业拆借利率一般由拆借双方协商决定,而拆借双方又都是经营货币资金的金融机构,所以同业拆借利率最能反映市场资金供求状况,并对货币市场上的其他金融工具的利率变动产生导向作用,这就使得同业拆借利率由此而成为货币市场上的核心利率。正是基于同业拆借利率在利率体系中的这种重要地位,在现代金融活动中,同业拆借利率已被视为观察市场利率走势的风向标。

拆借市场的存在不仅为银行之间调剂资金提供了方便,更重要的是,它为社会资金的合理配置提供了有利条件。当外部资金注入银行体系后,通过银行同业拆借市场的有效运行,这些资金能够较均衡地进入经济社会的各个部门和单位。

也正因为如此,大多数国家的中央银行已把同业拆借利率作为货币政策的操作目标,通过对货币政策工具的运用来影响同业拆借利率,进而使长期利率和货币供应量发生变化,从而实现既定的货币政策目标。

(二)回购市场

回购市场是指通过回购协议进行短期资金融通的市场。所谓回购协议,就是指证券持有人在出售证券的同时,与证券购买商约定在一定期限后再按约定价格购回所售证券的协议。例如,某交易商为筹集隔夜资金,将100万元的国库券以回购协议卖给甲银行,售出价为999800元,约定第二天再购回,购回价为100万元。在这里,交易商与甲银行进行的就是一笔回购交易。在回购交易中先出售证券、后购回证券称为正回购;先购入证券、后出售证券则为逆回购。如该例中交易商所做的即为正回购,而甲银行所做的则为逆回购。回购交易实际上是一种以有价证券(大多为国债)为抵押品的短期融资活动。在回购交易中,证券持有者通过出售证券融入资金,而证券购买者通过买入证券融出资金。

(三)商业票据市场(https://www.xing528.com)

这里的票据指商业票据。商业票据市场即是以商业票据作为交易对象的市场。其有狭义与广义之分,狭义的票据市场仅指交易性商业票据的交易市场,广义上的票据市场则包括融资性商业票据和交易性商业票据的交易市场。

商业票据是指工商企业签发的以取得短期资金融通的信用工具,包括交易性商业票据和融资性商业票据。

1.交易性商业票据。交易性商业票据是在商品流通过程中,反映债权债务关系的设立、转移和清偿的一种信用工具,包括商业汇票和商业本票。商业汇票是由出票人签发的、委托付款人在指定日期无条件支付确定的金额给收款人或持票人的凭证。商业本票是由出票人签发的、承诺在一定时间内将确定金额支付给收款人的凭证。

2.融资性商业票据。融资性商业票据是由信用级别较高的大企业向市场公开发行的无抵押担保的短期融资凭证。由于融资性商业票据仅以发行者的信用做保证,因此不是所有的公司都能发行商业票据,通常只有那些规模巨大、信誉卓著的大公司才能发行。这种商业票据一般具有面额固定且金额较大(10万美元以上)、期限较短(一般不超过270天)的特点,而且都采用贴现方式发行。

(四)大额可转让定期存单市场

大额可转让定期存单(Negotiable Certificates of Deposit,NCDS),是一种由商业银行发行的有固定面额、可转让流通的存款凭证。NCDS于1961年由美国花旗银行首次在世界上推出,最初是美国商业银行为逃避金融管理条例中对存款利率的限制、稳定银行存款来源而进行的一项金融业务创新。后由于NCDS的实用性很强,既有益于银行,又有益于投资者,故很快发展为货币市场上颇受欢迎的金融工具。

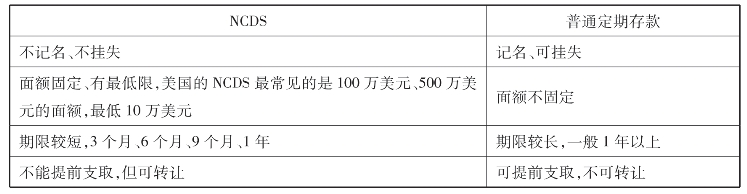

在金融市场发达的国家,NCDS市场已成为货币市场的重要组成部分。对于银行来说,发行NCDS无疑是一种极好的筹资办法,它可以使银行获得稳定的资金来源,同时也为银行提高流动性管理能力提供了一种有效手段。银行可以通过发行NCDS来主动增加负债,以满足扩大资产业务的需要。对于投资者来说,由于NCDS都是由银行发行的,信用较好,且到期前可以转让变现,并有较高的利息收入,故投资于NCDS可使投资者获得一种流动性强、收益高的金融资产。此外,NCDS市场的存在对于中央银行的信用调节也具有积极意义,中央银行可通过调整基准利率以影响市场利率水平,由此影响NCDS的利率,进而影响NCDS的发行量,从而达到间接调控银行信用的目的。NCDS和普通定期存款的区别如表10-1所示。

表10-1 NCDS和普通定期存款的区别

(五)短期政府债券市场

短期政府债券是一国政府部门为满足短期资金需求而发行的一种期限在1年以内的债务凭证。

政府在遇到资金困难时,可通过发行政府债券来筹集社会闲散资金,以弥补资金缺口。从广义上看,政府债券不仅包括国家财政部门发行的债券,还包括地方政府及政府代理机构发行的债券。但从狭义上说,政府债券仅指国家财政部门所发行的债券。在西方国家,一般将财政部门发行的期限在1年以内的短期债券称为国库券。从狭义上说,短期政府债券市场就是指国库券市场。

目前,我国的货币市场包括银行间同业拆借市场、银行间债券市场、商业票据市场等子市场。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。