基础货币是中央银行发行的债务凭证,中央银行不能无偿地向社会提供基础货币,而是以与社会经济主体进行交易的方式提供基础货币,这就决定了中央银行资产负债账户的变化直接关系到社会货币供给量的多少。

(一)基础货币在中央银行账户的表现

在中央银行的资产负债表的负债项中,流通在外的通货(C)和准备金(R),就是人们通常所说的基础货币(Base Money,通常用B表示),即

![]()

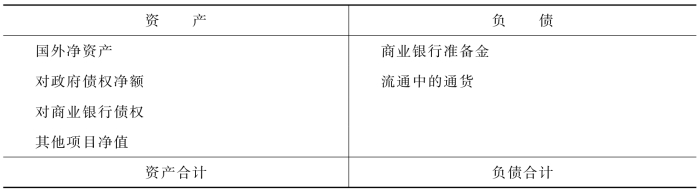

下面看一个高度简化的中央银行资产负债表,如表9.7所示。

表9.7 高度简化的中央银行资产负债表

从表9.7中可以看出,基础货币的变化,主要取决于四个因素,其中对商业银行债权的变化是最重要的。

1.国外净资产

国外净资产由外汇、黄金占款和中央银行在国际金融机构的净资产构成。这些资产都是中央银行用基础货币收购的,其数量的增加相对应地是中央银行基础货币供给的增加。其中,黄金的收购受其有限产量的限制,且有黄金做担保,故投放的基础货币不会过多,也不会贬值。外汇的收购往往会置中央银行于两难境地:若中央银行要保持其调节货币供给的主动权,就只能根据经济发展的需要投放基础货币,而不管汇率可能发生的波动;若中央银行要保持汇率的稳定,就只能根据稳定汇率的需要投放基础货币,而不管由此可能对经济的不良影响。国际金融机构的净资产一般用外汇支付,而外汇用基础货币购买,所以,国际金融机构净资产增加也就是基础货币投放的增加。

2.对政府债权净额

中央银行代理政府发行债券,并通过公开市场操作而持有债券。若中央银行对政府债权净额增加,则表明中央银行对政府债券的直接购买增加,也可能是向财政提供弥补赤字的贷款增加。这两种方式都可以增加财政的可用资金,若财政动用这部分资金,则基础货币就进入流通领域。

3.对商业银行债权

中央银行对商业银行债权的增加,表明中央银行对商业银行的再贴现或再贷款增加,这种再贴现和再贷款表现为商业银行在中央银行账户上的存款增加,所以中央银行对商业银行债权增加,也就是中央银行基础货币供给的增加。

4.其他项目净值

其他项目净值主要是指固定资产的增减变化以及中央银行在资金清算过程中应收应付的增减变化,它们都会在不同程度上影响基础货币量的变化。

(二)公开市场业务与基础货币的变化

中央银行变动基础货币的方式之一是在公开市场操作中买进或卖出政府债券。中央银行与不同对象进行政府债券的交易,具有不同的影响。

1.对商业银行的公开市场操作

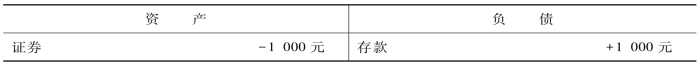

假定中央银行买卖政府债券的对象是一家银行,那么公开市场业务的结果将只影响银行准备金,而不影响流通中的现金。例如,中央银行从一家商业银行购买1 000元政府债券,支付1 000元支票,这家银行或者把支票存入它在中央银行的准备金账户中,或者把支票兑现,计入库存现金。两种情况都意味着这家银行增加了1 000元的准备金资产,减少了1 000元的证券资产。银行系统的T型账户见表9.8。

表9.8 商业银行系统

对于中央银行来说,商业银行准备增加1 000元,也就是中央银行负债增加1 000元,而1 000元证券也就是它资产的相应增加。中央银行T账户的变动见表9.9。

表9.9 中央银行

中央银行买入商业银行证券的结果是,准备金增加1 000元,基础货币也增加了1 000元。反之,中央银行向商业银行卖出债券,其结果相应地是银行体系的证券增加,准备金减少,基础货币相应减少。所以,不管中央银行对商业银行买入或卖出国债,如果不讨论商业银行超额准备金问题,都会造成货币供给的倍数扩张或收缩。(https://www.xing528.com)

2.对非银行公众的公开市场操作

中央银行对非银行公众公开市场买卖分两种情况。第一种情况是:假设向中央银行出卖1 000元债券的个人或公司把中央银行支票存入他往来的当地银行,这使非银行公众的T型账户调整发生变化,具体可见表9.10。

表9.10 非银行公众体系

当地银行收到这张支票后,在存款者账户上贷记1 000元,然后把支票存入该银行在中央银行的账户上,从而增加了它的银行准备金。银行系统的T型账户可见表9.11。

表9.11 商业银行系统

对中央银行T账户的影响是:其在资产项目中多了1 000元证券,负债项目中也增加了1 000元准备金,具体可见表9.12。

表9.12 中央银行

因此,当中央银行支票被存入一家银行后,中央银行对非银行公众的公开市场购买的净结果和它对银行的公开市场购买是相同的:银行准备金增加了1 000元,基础货币同样增加了1 000元。

反之,中央银行将国债卖给非银行公众,而非银行公众以其在商业银行的存款支付购买款项,此时,非银行公众的国债增加,而在商业银行的存款减少;中央银行凭公众的支票,要求商业银行划拨转账,商业银行将其在中央银行账户上的存款划入中央银行的账户,结果商业银行的存款和准备金都减少,中央银行的准备金和证券也都减少,基础货币减少。

第二情况是:如果出卖债券给中央银行的个人或公司把中央银行的支票在当地一家银行或在中央银行兑现,那么对基础货币的影响就不同了,其结果会导致银行准备金无变化,而流通中现金发生了变化,从而也影响到基础货币。此时,非银行公众的T账户变动可见表9.13。

表9.13 非银行公众

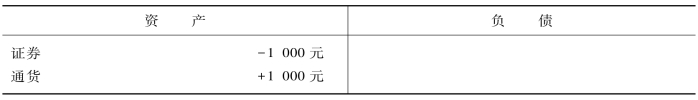

此时,中央银行用1 000元的通货交换了1 000元的债券,其账户变动见表9.14。

表9.14 中央银行

在这种情况下,公开市场购买的净影响结果是:银行准备金不变,流通中通货增加了1 000元。因而,基础货币增加了1 000元。

以上分析表明,公开市场购买对银行准备金影响不同,这取决于债券出售者将所得款项以通货形式保存还是存入银行。如果是前者,则公开市场购买对银行准备金无影响;如果是后者,银行准备金就增加了与公开市场购买相同的数额。

因此,不管怎样,尽管中央银行的公开市场业务对准备金的影响是不确定的,但对基础货币的影响是确定的,不论银行或社会公众将所得款项存入银行还是保留通货,所以,中央银行可以通过公开市场控制基础货币的变动。

(三)贴现窗口与基础货币的变化

中央银行对商业银行的再贴现,就是买下商业银行提供的商业票据,并在商业银行在中央银行的账户上记入再贴现金额。这就导致中央银行的商业票据和准备金一起增加,商业银行的商业票据减少,存款增加。中央银行的再贷款没有商业票据作为交易对象,其效果则是中央银行的再贷款和准备金一起增加,商业银行的准备金和再贷款同步增长。此二者都会导致货币供给的倍数扩张。若中央银行到期收回再贴现或再贷款资金,则商业银行准备金与存款一起减少,中央银行的再贴现和再贷款资金与准备金同步减少,货币供给倍数收缩。

因此,我们还可以将基础货币从其来源再进行分类,它包括两部分:一部分是中央银行出售证券而注入流通中的通货及增加的银行准备金,称为非借入性基础货币;另一部分是由中央银行的贴现窗口而增加的银行准备金,称为借入性基础货币。于是,基础货币又可以表示为

基础货币=非借入性基础货币+借入性基础货币

公开市场上证券的买卖权掌握在中央银行手中,可是贴现贷款的发放数量的多少虽然与中央银行制定的贴现率有关,但不完全取决于中央银行,而与商业银行的决策有着密切关系。由此看来,中央银行能够完全控制的基础货币部分是非借入性基础货币,而借入性基础货币(贴现贷款)不由中央银行完全控制。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。