20世纪六七十年代之前的银行管理中,资产管理和负债管理大多被看成是相互独立的两个方面,但是,事实上这两者是不可分离的一个整体。现代银行家们已经越来越重视这两者之间的内在联系,强调资产和负债的综合管理。20世纪70年代末80年代初,资产负债综合管理理论应运而生。

资产负债综合管理理论的基本思想是将资产和负债两方面加以对照及做对应分析,通过调整资产和负债双方达到合理搭配。

(一)资产分配法

一种较为简单的资产负债综合管理方法是资产分配法。它产生于20世纪60年代,强调根据各种资金来源的特点来确定资产的分配方向。例如活期存款的周转速度比较快,可以主要用于一级准备和二级准备这类高流动性资产;定期存款可以用作盈利性较高的资产;银行自有资本则用作长期投资。这种方法的好处在于,它通过周转速度和流动性这两个环节,将资产和负债有机地联系起来,使两者在规模和期限上保持一致。这比那种对所有资金来源都同等对待的方法有很大进步,但它仍是比较粗糙的管理方法。目前这种方法已经为许多商业银行所抛弃,各国商业银行普遍采用的是缺口管理法和资产负债比例管理法。

(二)利率敏感性缺口管理

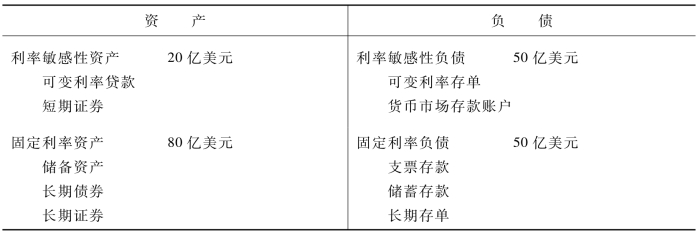

利率敏感性缺口是指银行的利率敏感性资产与利率敏感性负债之间的差额。浮动利率的资产或负债为利率敏感型的资产或负债。根据这两类资产和负债的不同组合,可以有三种不同的缺口管理战略:零缺口战略、正缺口战略和负缺口战略,如图6.2所示。

图6.2 利率敏感性缺口分类

(1)正缺口也称资产缺口,是指浮动利率资产占总资产的比例大于浮动利率负债占总负债的比例。在这种战略下,利率的上升使银行的收入增加,利率的下降则使银行的收入下降。

(2)负缺口也称负债缺口,是指浮动利率资产占总资产的比例小于浮动利率负债占总负债的比例。在这种战略下,若利率下降,则银行收益增加,反之则下降。

(3)零缺口是指浮动利率资产占总资产的比例等于浮动利率负债占总负债的比例,两者之间不存在缺口。在这种战略下,当利率上升时,资产收益和负债成本将同比例上升,因此,从理论上说,利率波动的影响能够被完全抵消,银行的收益将保持不变。因此,银行管理者应该根据自己对利率波动方向的判断,选择这三种不同的战略。(https://www.xing528.com)

现举例加以说明。例如,A银行的资产负债表如表6.2所示。

表6.2 A银行的资产负债表

这样,其利率敏感性缺口(GAP)为:

GAP=利率敏感性资产-利率敏感性负债

=20-50

=-30(亿美元)

即该银行存在利率敏感性负缺口,这意味着该银行将面临利率上升带来收益下降的风险,当然,也存在着利率下降带来收益增加的可能性。

假设此时利率上升5%,则来自资产方的收益增加值为1亿美元(5%×20),但是来自负债方成本的增加值为2.5亿美元(5%×50),所以,净损失1.5亿美元。这一案例印证了上述原理:若预测利率上升,则应选择利率敏感性正缺口,而该行持有负缺口,导致了损失的发生。

因此,作为银行资产负债综合管理方法的基本思路就是:当预测利率上升时,就尽力为银行创造出利率敏感性正缺口;反之,当预测利率下降时,就尽力为银行创造出利率敏感性负缺口。

利率敏感性缺口管理的局限性在于:第一,利率走势难以准确预测;第二,资产价值和负债价值对市场利率变化的敏感程度不完全一致;第三,银行在资产和负债的选择方面并不总是拥有主动权,而是受制于顾客要求、法律规定和市场影响等因素,这意味着银行很难根据利率的变化在敏感性资产与负债之间进行随意调整。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。