(一)互换的定义

“互换”(Swaps)也译作“掉期”“调期”,是指交易双方达成协议,约定在未来某个时间以事先约定的方法交换两笔货币或资产的金融交易。因此,从本质上说,互换是远期合约的一种延伸。互换交易在国际金融市场上,主要用来降低长期资金筹措成本,并对利率和汇率等风险进行防范,因此,互换交易既是融资工具的创新,也是金融风险管理的新手段。

互换交易是基于不同投资者在不同资金市场上有不同比较优势的情况而产生的,是交易双方比较利益驱动的结果。较高信用级别的机构与较低信用级别的机构在筹集固定利率资金上的利差,比筹集浮动利率资金时的利差要大。这表明,信用级别较低的借款人在浮动利率市场上筹资比信用级别较高的借款人具有一定的比较优势,相应地,信用级别较高的借款人在固定利率市场上筹资比信用级别较低的借款人具有一定的比较优势。因此,如果各借款人都在其具有比较优势的市场上筹资,然后再相互交换其相应的利息支付,那么双方都能降低融资成本。

(二)互换的种类及交易原理

按照基础资产的种类,互换交易可分为利率互换和货币互换两种基本类型。

1.利率互换

利率互换(Interest Rate Swaps)是互换交易中发展最早、又最普遍的互换。简单地说,利率互换是指参与互换的合约双方(甲方和乙方),在合约中约定一笔名义上的本金数额,然后一方按期根据本金额和某一固定利率计算的金额向对方支付,另一方按期根据本金额和浮动利率计算的金额向对方支付。换句话说,利率互换是指交易双方在债务币种相同的情况下,互相交换不同形式利率的一种合约。当然,在实际操作中,利率互换的交易双方只需由一方向另一方支付两种利息的差额即可,即若固定利率利息大于浮动利率利息,则由固定利率支付方对浮动利率支付方支付利差;若固定利率利息小于浮动利率利息,则由浮动利率支付方对固定利率支付方支付利差。

在利率互换中,浮动利率是以伦敦银行同业拆借利率(LIBOR)为基准,参与交易的各方根据各自的情况在LIBOR之上附加一定的加息率作为浮动利率。在利率互换中,由于固定利率借款与浮动利率借款的本金数目是相同的,所以本金不用交易,只是互换不同形式的利率。下面举例加以说明。

假设有甲、乙两家公司,都想借入一笔5年期、金额1 000万美元的资金。他们各自在浮动利率资金市场和固定利率资金市场融资的利率见表4.2。

表4.2 甲、乙两公司筹资成本比较

显然,根据表4.2,甲公司的信用级别较高,在固定利率资金市场、浮动利率资金市场融资都具有绝对优势。但是从二者在不同市场融资成本差异来看,甲公司在固定利率市场上的筹资成本比乙公司节约1.5%,而它在浮动利率市场上只比乙公司节约0.70%,所以,甲公司在固定利率市场融资有比较优势;相应地,乙公司在固定利率市场上的筹资成本比甲公司高1.5%,而它在浮动利率市场上仅比甲公司高0.7%,所以,乙公司在浮动利率资金市场有比较优势。现在假设:甲公司需要浮动利率借款,乙公司需要固定利率借款,那么互换交易就可以形成。

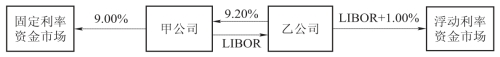

在这笔互换交易中,约定甲公司筹借固定利率贷款,换给乙公司使用,乙公司筹借浮动利率借款,换给甲公司使用。因此,在互换合约执行阶段,甲公司定期向乙公司支付浮动利率,假设约定的互换利率为LIBOR,则甲公司定期向乙公司支付LIBOR的利息,同时,乙公司定期向甲公司支付固定利率,假设约定的互换利率为9.20%,则乙公司定期向甲公司支付9.20%的利息。交易的流程如图4.6所示。

(https://www.xing528.com)

(https://www.xing528.com)

图4.6 互换交易流程示意图

从图4.6中我们可以看到,甲公司的现金流有三笔,年利息成本分别是:支付给固定利率资金市场贷款人9.00%;支付给乙公司LIBOR;从乙公司收到9.20%。所以,甲公司的资金成本是LIBOR-0.20%,而甲公司如果自己直接筹借浮动利率资金,其成本是LIBOR+0.3%,互换交易使甲公司实现了0.5%的成本节约。乙公司的现金流也有三笔,年利息成本分别是:支付给浮动利率资金市场贷款人LIBOR+1.00%;支付给甲公司9.20%;从甲公司收到LIBOR。由此,乙公司的筹资成本是固定利率10.20%,而乙公司如果自己直接筹借固定利率资金,其成本是10.5%,互换交易使乙公司实现了0.3%的成本节约。也就是说互换合约给双方带来的收益之和为0.8%,恰好等于固定利率成本差异与浮动利率成本差异之差。

2.货币互换

货币互换(Currency Swaps)也是常见的互换,是指交易双方按照既定的汇率交换两种货币,并约定在将来一定期限内按照该汇率相互购回原来的货币。在货币互换中,本金和利息一起交换,这一点不同于利率互换。货币互换也是由不同信用级别的机构在不同的市场有不同的比较优势而产生的。下面举例加以说明。

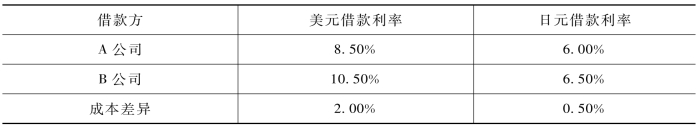

假设A为美国公司,B为日本公司。在汇率为1美元=120日元的情况下,A公司需要筹借1.2亿日元贷款,B公司需要筹借100万美元贷款,A、B公司在美元资金市场和日元资金市场上筹资的成本见表4.3。

表4.3 A、B公司筹资成本比较

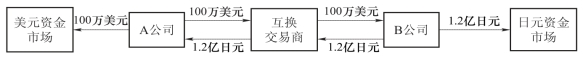

从表4.3中可以看出,A公司的信用级别要高于B公司,A公司在美元资金市场和日元资金市场都有绝对优势。但是,与利率互换同样的道理,我们会发现A公司在美元资金市场上有比较优势,B公司在日元资金市场上有比较优势。假定由于某种原因,A公司需要日元资金,B公司需要美元资金,那么,它们之间的货币互换交易就可以成立了。根据互换协议,A公司筹借100万美元资金,然后换给B公司使用,B公司筹借1.2亿日元资金,然后换给A公司使用。这是本金互换阶段,如图4.7所示。

图4.7 本金互换阶段示意图

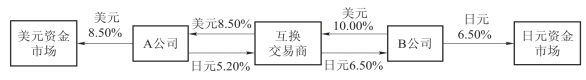

关于利率互换条款,假设A、B公司在互换交易商的安排下按图4.8所示进行交换,A公司将美元资金按利率8.50%换给互换交易商,作为互换条件,互换交易商为A公司筹借日元资金,利率为5.2%,这样,比A公司直接借入日元资金要节约0.8%的成本;B公司将日元资金按利率6.5%换给互换交易商,作为互换条件,互换交易商为B公司筹借美元资金,利率为10.00%,比B公司直接借入美元资金要节约0.5%的成本;互换交易商安排这笔互换交易也赚取了佣金:它在美元借款上盈利1.50%,在日元借款上亏损1.30%,其净利为0.20%。在互换交易中,三方盈利之和为1.50%。这与利率互换的原理是相同的。

图4.8 利息互换阶段示意图

除以上介绍的利率互换和货币互换这两种最基本的互换外,还有商品互换和股权互换。另外,由于创造互换的方法很多,因而又存在许多基本互换类型的变异形式,如利率互换的变异形式、货币互换的变异形式等,我们称其为衍生互换,在此不加论述。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。