银行同业拆借市场(Inter-bank Market)是指银行等金融机构之间短期资金借贷市场,市场的参与者为商业银行以及其他各类金融机构。银行同业拆借市场最早产生于美国银行间买卖超额准备金而形成的市场。目前该市场所进行的短期资金融通已经不仅仅限于金融机构弥补或调剂准备金头寸,或限于一日或几日的临时性资金调剂。银行同业拆借市场当今已发展成为各金融机构弥补流动性不足和进行有效资产负债管理的重要场所。

归纳起来,银行同业拆借市场具有以下特点。

(1)融资期限的短期性。一般是1天、2天或7天,最短也可能是几个小时或隔夜拆借,最长不过1年。

(2)交易的同业性。银行同业拆借市场有着严格的市场准入条件。一般在金融机构或某类金融机构之间进行,而非金融机构包括工商企业、政府部门及个人或非指定的金融机构,不能进入拆借市场。

(3)交易金额的大宗性。银行同业拆借金额较大,且一般不需要担保或抵押,完全是一种协议和信用交易关系。双方都以自己的信用担保,并严格遵守交易协议。(https://www.xing528.com)

(4)拆借利率的参考性。银行同业拆借市场的利率是一种市场化很高的利率,能够充分灵敏地反映资金市场供求的状况及变化,从而成为货币市场的参考利率。如,伦敦银行同业拆借利率(London Inter-bank Offered Rate,LIBOR)作为伦敦金融市场上借贷活动的基础利率始于20世纪60年代,后来在国际信贷业务中广泛使用,成为国际金融市场上的关键利率。目前,许多国家和地区的金融市场及海外金融中心均以此利率为基础确定自己的利率。

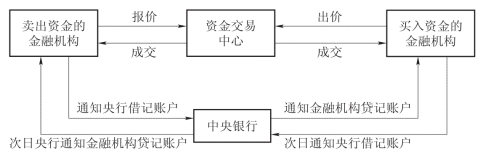

(5)银行同业拆借市场是交易简便的无形市场。银行同业拆借市场的交易主要采取电话协商的方式进行,是一种无形市场;达成协议后,就可以通过各自在中央银行的存款账户自动划账清算;或者向资金交易中心提出供求和报价,由资金交易中心撮合成交,并进行资金划账。交易手续如图4.3所示。

图4.3 银行同业拆借交易简图

我国银行同业拆借市场是1996年1月联网试运行的,其交易方式主要有信用拆借和回购两种方式,参与交易的机构是商业银行、证券公司、财务公司、基金、保险公司等。该市场也成为中国人民银行进行公开市场操作的场所。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。