个人在一生中经历了一系列反映和影响其消费和劳动供给活动的经济、社会和生理阶段。老龄经济学必须包括对随着人的成熟以及社会结构的变化而变化的老年人收入和消费模型进行研究。收入转移和税收负债在老年人的收入中占有很大比例,社会制度也可能会显著改变个人对剩余资产的利用。因此,政治制度也会影响资源的生命周期配置。接下来我们将对个人的储蓄动机进行分类,重点阐述生命周期假说的基本含义和主要内容,分析生命周期假说的经济学含义。

2.2.1.1 储蓄动机分类

对个人节俭、总储蓄和财富的研究长期以来一直是经济学的核心,因为国民储蓄是资本供应来源,是控制劳动生产率及其随时间增长的主要生产要素。正是由于储蓄和生产资本之间的这种关系,节俭传统上被视为一种有益于社会的良性行为。然而在凯恩斯(Keynes,1936)[73]发表《就业、利息和货币通论》之后,人们开始怀疑过度储蓄可能会破坏经济,部分学者认为过度储蓄在大萧条中发挥了重要作用。节俭带来了潜在的威胁,因为它减少了需求和消费的一个组成部分,而没有系统地、自动地引起投资的不断扩张。因此,它可能导致消费需求不足,进而导致非充分就业。因此,在凯恩斯主义宏观经济学早期,国民储蓄的研究首先引起了广泛的兴趣,但人们对储蓄原因的关注相对较少,尽管人们普遍认为其主要原因是遗赠。

近年来,代际转移在财富积累过程中的作用一直是实证和理论分析的重要课题。克特利科夫(Kotlikoff,1988)[74]认为刺激这项研究的关键问题是:储蓄的主要源泉是什么?主要是为了退休积累吗?生命周期储蓄模型适用吗?它主要是有意为代际转移积累的吗?或者它主要是预防性储蓄,其中大部分可能是由于年金市场的不完善而遗留下来的?鉴于储蓄动机的重要性,本节先梳理家庭部门的储蓄动机。家庭部门的储蓄动机可以简要分为以下几种:

一是生命周期储蓄动机。简而言之,个体的收入呈倒“U”型结构,通过借贷与储蓄,个体将平滑生命周期的消费行为,称为生命周期假说(Ando and Modigliani,1963)[75]。生命周期假说认为理性的效用最大化的个体将合理的分配一生的收入和财富,即在年轻时借贷消费,中年时增加储蓄比例,退休时动用储蓄进行消费,如此,整个生命周期内,消费是平滑的,一生的总效应最大。

二是预防性储蓄动机。在个体的生命周期内,收入和消费偏好将因为不确定性而发生改变,例如失业、疾病等。通过储蓄,个体可以较好地抵御风险和不确定性,减轻负面事件的冲击。凯恩斯认为储蓄是为了“预防”,即为不可预见的意外事件建立准备金;“远见”,即为收入与个人或其家庭的需要之间的预期未来关系提供不同于当前存在的关系,例如,关于老年、家庭教育或扶养家属,“与大多数以前的动机相比,这些动机的特点是,当前的储蓄是由后来的储蓄推动的,并注定通过后来的储蓄来支付未来的消费(Keynes,1936)[76]。因此,个人贴现率低、风险规避高的人边际储蓄倾向更高。

三是储蓄的购买与炫耀性动机。储蓄还可以购买耐用消费品、投资房产和偿还债务等。在生命周期内进行储蓄还可以获得社会地位和权力等,购买奢侈品,彰显社会地位,凸显有闲阶级特征。

四是储蓄的遗赠动机。基于后代的利他主义研究认为个体进行储蓄可能是因为需要捐赠一部分遗产给后代,支持后代的生活和繁衍等。

五是储蓄的遗传动机。在退休年龄积累的财富方面,个人之间存在着巨大的差异,即使是那些终身收入非常相似的人。众多研究发现这种分散不容易用资产配置选择或社会经济特征来解释。相反,个人的储蓄倾向,即个人在生命早期选择消费或储蓄,似乎是财富积累横截面变化的一个更重要的决定因素。个体基因倾向一种特殊的储蓄行为吗?它是由父母把他们的喜好灌输给他们的孩子而形成的吗?或者它是个体特定生活经历的结果?因此,储蓄也可能与先天基因遗传相关。科伦奎斯特和西格尔(Cronqvist and Siegel,2015)基于一对同卵双胞胎和异卵双胞胎大样本的储蓄行为分析,发现基因差异解释了个人储蓄倾向的33%。个体天生就具有对特定储蓄行为的持久遗传倾向。育儿有助于年轻人储蓄率的变化,但随着时间的推移,其影响逐渐减弱。成长过程中的环境,例如父母的财富,缓和了遗传效应。最后,储蓄行为在基因上与收入增长、吸烟和肥胖相关,这表明储蓄行为的遗传成分反映了时间偏好或自我控制的遗传变异。

由上可知,家庭部门进行储蓄存在多重动机,包括生命周期储蓄、预防性储蓄等。本书主要研究生命周期储蓄及其养老金筹资问题,因此下节将重点阐述生命周期假说。

2.2.1.2 生命周期假说的基本含义

20世纪50年代初,莫迪利亚尼(Modigliani)和他的学生布隆伯格(Richard Brumberg)根据经验观察提出一种假说,即人们根据一生中可获得的资源和当前生活阶段做出消费决策。个人在工作生活的最初阶段积累资产;在退休期间,他们利用他们的资产存量。劳动者为退休后的生活存钱,并在不同的生活阶段根据需要改变消费方式。虽然这一理论基于对个人行为的研究,但它为整个经济提供了重要的预测。它预测一个国家的储蓄总额取决于国民收入的增长率,而不是其水平。

生命周期假说(the life-cycle hypothesis, LCH)是一种试图解释个体消费模式的模型。生命周期假说表明,个人在其生命周期内计划其消费和储蓄行为。通过在他们工作阶段进行储蓄、退休阶段进行负储蓄,他们打算在一生中以最优的方式来平滑自身的消费水平。关键的假设是所有人都选择保持稳定的生活方式。这意味着,他们通常不会在一个时期内储蓄太多钱用于下一个时期的疯狂消费,而是在每个人生阶段保持消费水准大致相同。因此,当前消费应该反映了所有关于未来收入和利息的信息,这意味着消费应该独立于收入的可预测变化。

生命周期假说以个体消费的效用函数为基础,个体的效用假设为自身现在和未来总消费的函数。个体的收入是现在和未来收入的贴现值、当前净财富的总和。在其收入预算约束下,个体最大化自己的效用函数。

在以上对生命周期假说的简单叙述中,存在对效用函数和人口年龄结构特征的假设:

①关于消费效用函数在不同时间点上是同质的,即如果个体增加一单位的财富,他将同比例分配在不同时间点上的消费行为。

②个体既不想继承遗产也不能留下遗产给予后代。

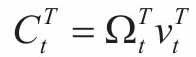

以上两条假设可以通过以下方程进行阐述,在给定的任何时间t,T年龄个体的总消费将同比例于他总收入的现值:

其中, 是一个比率,依赖于效用函数的具体形式、资产的回报率及其工作的年龄而不是总资源

是一个比率,依赖于效用函数的具体形式、资产的回报率及其工作的年龄而不是总资源 。

。 代表了在t期的总消费;vtT代表个体在年龄T时总资源的现值,等于前一期的总财富

代表了在t期的总消费;vtT代表个体在年龄T时总资源的现值,等于前一期的总财富 及其个体余下生命中所能得到的非财产性收入的现值之和,即:

及其个体余下生命中所能得到的非财产性收入的现值之和,即:

其中, 为当前的非财产性收入;

为当前的非财产性收入; 代表T年龄的个体期望在第年获取的非财产性收入;N代表挣取收入的时间跨度;rt代表资产的回报率。(https://www.xing528.com)

代表T年龄的个体期望在第年获取的非财产性收入;N代表挣取收入的时间跨度;rt代表资产的回报率。(https://www.xing528.com)

记平均年收入为 ,

,

由此, 可重新表述如下:

可重新表述如下:

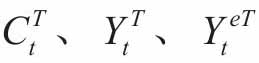

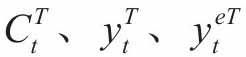

如果 对于给定年龄组合T年龄的所有个体是相同的,那么可对总消费进行加总:

对于给定年龄组合T年龄的所有个体是相同的,那么可对总消费进行加总:

其中, 和

和 是年龄T组合的

是年龄T组合的 和

和 的总量形式。上式代表了该经济体不同年龄组合总消费和总收入、财富的函数关系。将上式进行简化:

的总量形式。上式代表了该经济体不同年龄组合总消费和总收入、财富的函数关系。将上式进行简化:

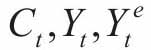

其中, 和At−1分别是

和At−1分别是 和

和 的加总,代表了总消费、当前非财产性收入、期望年均非财产性收入和净财富。该式为生命周期假说的消费函数。

的加总,代表了总消费、当前非财产性收入、期望年均非财产性收入和净财富。该式为生命周期假说的消费函数。

由于净财富不会随着个人收入或个人收入的逐年变化而成比例变化,因此我们应该得出这样的结果:同时考虑不同人群或短时间内的数据,高收入导致低平均消费倾向。然而,一般来说,在很长的一段时间内,财富和收入一起增加,从而导致一个恒定的平均消费倾向。该模型从经典的费雪假设出发,即个人选择从生活中获得最大效用。通过在当前和未来的消费之间优化分配资源,从而确定生命周期内的资源而不是当前收入作为预算约束。

老年人的经济地位不仅是偶然事件的结果,而且本质上是在教育、在职培训、工作和消费等生命周期中资源配置选择的结果。在过去的二十年里,生命周期模型被用来研究个体在其一生中的这些决定。在这些模型中,假设每个人通过在其一生中优化分配其个人资源,在给定个人特征、财富和偏好的情况下,最大化其一生效用。这些模型产生了关于收入和劳动的生命周期模式的可测试假设。

莫迪利安尼和布伦伯格、弗里德曼等把消费的重心从收入转移到了作为消费决定因素的未来收入流或消费者的财富状况。男人被视为“有远见的动物”,基于完全已知的未来收入现值,他们一生都在计划自己的消费决定。安藤和莫迪利安尼发现,消费是当前收入和上一时期财富的函数,这一点得到了实证支持。使用总生命周期消费函数来介绍社会保障福利承诺作为一个独立变量,影响工人一生的储蓄消费和劳动力供给。这一方法已经被经济学家扩展到研究私人养老金对储蓄的影响。

关于消费函数文献近年来日益增长,微观经济学模型已经发展到要求工人决定工作时间、消费时间或人力资本投资时间的分配。人力资本方法首先考虑到以教育或在职培训和市场工作形式对人力资本的投资,试图解释工资和收入模式的变化。生命周期模型的文献在过去的十年里有了巨大的扩展,并取得了巨大进展。在最近开发的生命周期模型中,消费、收入、工作时间和资产的情况取决于其形状和水平,具体参数包括资产和人力资本的初始存量、时间偏好率、人力资本折旧率和市场参数、债券利率和人力资本投资回报率。它们涉及人力资本存量的恶化以及收入和休闲价值的变化,从而进一步了解养老金、社会福利和社会福利的影响。总之,通过数据实证检验生命周期模型是一个相对较新的发展经济分析,仍有大量工作要做,从而使研究人员进一步探索劳动力供给和个人消费支出行为[77]。

2.2.1.3 生命周期假说的经济内涵

莫迪利亚尼认为生命周期假说存在一些比较新颖的经济含义,可表述如下:其一,国民储蓄率S/Y与人均收入无关,而是取决于长期的收入增长率。其二,不同的国民储蓄率与相同的个人生命周期行为一致。其三,在个人行为相同的国家之间,总储蓄率越高,长期增长率越高。其四,财富收入比是增长率的递减函数,因此在零增长时最大。

由上式可知,假设人口是固定的,但每个年龄段的平均收入不同。因此,随着时间的推移,由于生产力的提高,总收入不断增加。这也会导致储蓄率上升,财富存量增加。这是因为每一个连续的队列都享有比前一个队列更高的收入,因此每个年龄段的消费水平都很高。因为根据假设,消费在不同时间的分配比例保持不变。此外,这意味着,目前工作的那一代人在退休后的几年中的消费水平将高于属于较不富裕一代的当前退休个人所享有的消费水平。为了支持未来退休后的消费水平,工作人员的储蓄规模必须高于退休家庭的储蓄规模。因此,即使人口是固定的,净储蓄往往是正的。

假设收入增长来源于人口增长或每个就业者的收入增长,则总储蓄为正。如果连续几年出生队列的规模以p的速度增长,那么人口和总收入都以p的速度增长。由于这种增长,年轻人在收入阶段与退休人员在衰退阶段的比例增加,从而导致积极的净储蓄流。莫迪利亚尼(1970)认为,人口增长应该由人口结构的直接测量方法取代。他指出,退休人口(65岁及以上)和工作年龄人口(20~65岁)的比例对储蓄率有着强烈而显著的负面影响。

生命周期假说有利于理解个人和国民储蓄行为。对个人储蓄行为或总储蓄行为的大多数经济分析都采用了个人储蓄生命周期假说。生命周期假设是一种前瞻性的理论。它假设人们通过观察当前和未来的资源以及当前和未来的消费需求来决定消费和储蓄多少。未来资源的增加,如未来社会保障退休福利的增加,将会导致当前消费的增加,因为终生资源的增加导致生活中每个阶段的消费存在增加趋势。

然而生命周期假说假设不存在遗赠动机,与经验事实不符。生命周期假说表明储蓄的主要动机是为以后的支出积累资源,特别是在退休期间以习惯标准支持消费。该假设认为,储蓄对工作年限内的家庭应该是正的,对退休家庭应该是负的,因此财富应该是驼峰形的。

另外,众多学者利用微观数据进行的实证研究往往发现,存在一个几乎没有财富积累的重要的群体,这引起了人们对储蓄动机的异质性的担忧。特别是,这种异质性被解释为反对储蓄的生命周期模型的证据。然而哈巴德等(Hubbard et al.,1995)[78]认为,只要考虑到预防性储蓄动机和社会保险计划,一个生命周期储蓄模型仍然可以复制观察到的家庭财富积累模式。这表明,一个适当的具有预防性储蓄和社会保险特征的生命周期储蓄模型,对于分析家庭储蓄的决定因素,特别是对评估某些社会保险项目对储蓄的影响仍然是有用的。

自从莫迪利亚尼和布隆伯格1954年的开创性工作以来,标准生命周期储蓄模型一直是经济学家研究个人储蓄和消费选择的一个标准框架。目前,该模型已经逐渐向包含预防性储蓄和遗赠动机的扩展模型发展。

反观中国,预防性和养老型储蓄动机逐渐成为居民的主要行为模式,为未来退休后的生活提前进行保障,这也是生命周期假说的题中之意。因此,中国的高储蓄之谜部分可由生命周期假说进行解释。然而,随着人口老龄化的加剧和社会保障体系的完善,中国的高储蓄逐渐回落,未来养老金的可持续性存在潜在危机。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。