1.选择筹资来源的基本原则

企业的筹资来源一般可分为内源资金和外源资金,内源资金主要包括企业自身的利润留存及折旧基金等,外源资金主要包括通过发行股票筹集的资金(即股权融资)以及通过发行债券筹集的资金或从金融机构的贷款等(即债务融资)。从最容易获得且成本最低的国家和地区筹集资金,并将其配置给最需要资金的国外子公司运用,这是跨国公司选择筹资来源的基本原则[3]。

由于母国和东道国在政治制度及法律体系、市场结构及准入条件、宏观及微观经济环境、汇率制度及外汇风险、税收体系及会计制度等方面存在很大的差异,因此,跨国公司在选择筹资来源时,必须充分考虑各国的政治及法律制度、金融及货币政策、通货膨胀及实际利差、外汇制度及汇率变动等给财务管理带来的风险,选择资金成本最低的筹资来源。同时,正是由于东道国市场存在很大的不确定性,规避财务风险又有相当的难度,因此,最大限度地减少母公司对国外子公司直接出资,或尽可能控制母国向国外子公司直接融资,这也成为跨国公司国际财务管理的基本准则[4]。

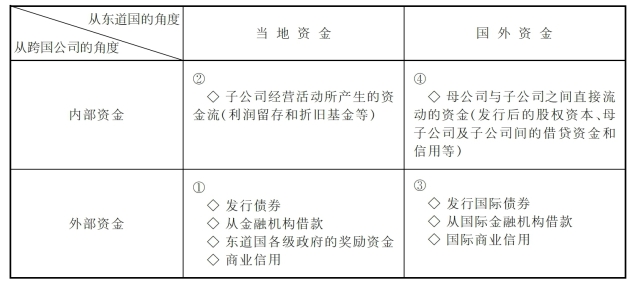

如表8-1所示,从跨国公司及其国外子公司的角度,可将筹资来源分为内部资金和外部资金,从跨国公司子公司所在东道国的角度,可将筹资来源分成当地资金和国外资金。于是,就可以得到以下四种筹资来源:

表8-1 跨国公司的筹资来源

资料来源:参照Eiteman,D.K.and Stonehill,A.I.,Multinational Business Finance,4th ed.,Addison-Wesley Publishing Company,1986,p.457内容整理。

第一,当地的外部资金(local external finance),主要包括子公司在当地发行债券、从金融机构借款、获得东道国各级政府的奖励资金以及利用其他商业信用等;

第二,当地的内部资金(local internal finance),主要是国外子公司经营活动所产生的资金流,包括利润留存和折旧基金等;

第三,国外的外部资金(foreign external finance),主要包括发行国际债券、从国际金融机构借款以及利用其他国际商业信用等;

第四,国外的内部资金(foreign internal finance),主要是母公司与子公司之间直接流动的资金,包括母公司发行后的股权资本、母子公司及子公司间的借贷资金及所提供的其他信用等。

根据上述跨国公司选择筹资来源的基本原则以及国际财务管理的基本准则,在资金成本为一定、不考虑外汇风险及筹资结构等假设条件下,跨国公司国外子公司选择筹资来源的顺序通常是:第一,当地的外部资金;第二,当地的内部资金;第三,国外的外部资金;第四,国外的内部资金(参见表8-1)。

首选当地外部资金的理由是:从跨国公司的角度来看,一是为了避免母公司大量资金的直接投入带来的风险;二是客观上跨国公司有较高的信誉及较强的筹资能力;三是有些国家(如20世纪60年代中期的美国)为了改善国际收支逆差而限制本国企业的对外投资。从东道国(尤其是发展中国家)的角度来看,一是有些东道国政府为了培育本国的金融市场,鼓励跨国公司使用当地资金;二是国外合资子公司的增多也提高了跨国公司利用当地的外部资金的比率。

二选当地内部资金的理由有:一是由于各国所得税率有较大的差异,因此与其把利润转移到税率较高的母国或其他国家,还不如在当地投资扩大生产规模,或将利润投到当地一些有发展前途的领域;二是有些东道国政府对跨国公司子公司的利润再投资实施减免税收等鼓励措施;三是东道国的合资伙伴并不强烈要求利润分红,而是希望国外子公司将利润用于在该国的再投资。

三选国外外部资金的理由有:一是当地的外部资金和当地的内部资金仍不能满足子公司经营的需要,而且到国际金融市场上去筹资在成本等方面更有利;二是防止母公司内部资金大量投入而带来的风险,或可以将母公司的内部资金隐蔽成国际金融机构的贷款(详见本节第二部分);三是母公司鼓励以当地子公司的名义在国际金融市场上筹资,这样可以增强子公司的自律性和自主性,以提高其在跨国公司全球网络中的地位。

四选国外内部资金的理由有:一是根据东道国《公司法》有关外国直接投资注册资金比率或最低资本金的规定,对在当地注册的子公司提供注册资金或创业资本等;二是当东道国政府要求跨国公司必须以外汇出资时,母公司只能向子公司提供外汇资金;三是对子公司需要在当地增资扩股时提供必要的资金,以帮助子公司在东道国迅速增强经营实力;四是通过企业内借款或提供商业信用等形式,由母公司向子公司融通资金。

据联合国的推算,1957-1965年美国跨国公司在拉美当地筹集的资金占投资总额的83%(子公司利润再投资占59%,从当地借款占24%)。其中,制造业跨国公司在当地筹集的资金占投资总额的79%(当地的借款占41%,当地的内部资金占38%)。另据维特索斯(C.Vaitsos)的调查,20世纪60年代末—70年代初,美国制造业国外子公司从美国本土筹集的资金只占所需资金总额的15%[5]。当然,对美国跨国公司来说,20世纪60年代中—70年代初是一个特殊的时期,1963-1974年美国政府为了缓解巨额的国际收支逆差,通过引进利息平衡税(interest equalization tax),即对来自国外的投资收益征收税收,来防止美元的进一步外流,所以导致美国跨国公司选择尽可能利用东道国的资金。尽管找不到最新的资料或微观的数据来佐证当今的跨国公司在东道国当地的筹资情况,然而不少发展中东道国从自身的经验出发认为,从理论上讲跨国公司的直接投资对解决发展中国家储蓄与投资的缺口有一定的积极作用,但其实跨国公司利用其融资能力在当地大量吸收储蓄,结果反而加重当地资金供给短缺的矛盾[6]。这种“究竟是发展中国家利用外国直接投资,还是发展中国家的资金被跨国公司所利用”的质疑,进一步折射出跨国公司以尽可能少的资金控制世界尽可能多的经营资源的本质特征。

2.筹资来源的选择条件

当然,跨国公司的国外子公司在具体决定筹资来源时,还必须比较各种筹资来源的实际成本和风险,选择筹资成本和资金风险最低的资金来源。

(1)当地的外部资金。(https://www.xing528.com)

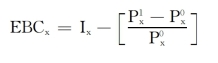

在选择利用X国当地的外部资金时,首先必须要考虑的是利率及预期的物价变动率。以Ix表示X国的利率; 表示X国的期初物价水平;

表示X国的期初物价水平; 表示X国的期末预期的物价水平。那么,在X国筹集当地的外部资金的实际筹资成本(explicit borrowing cost,EBC)等于利率减去通货膨胀率或通货紧缩率,即

表示X国的期末预期的物价水平。那么,在X国筹集当地的外部资金的实际筹资成本(explicit borrowing cost,EBC)等于利率减去通货膨胀率或通货紧缩率,即

如果子公司所在X国当地的贷款利率为15%,预期的通货膨胀率为10%,那么,实际筹资成本即为5%。

其次必须比较X国的实际筹资成本和其他国家的实际筹资成本的高低。如果X国的实际筹资成本(EBCx)大于Y国的实际筹资成本(EBCy),且在其他条件不变的情况下,则可选择从Y国筹资。

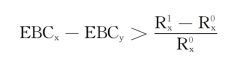

再次必须考虑的是X国货币汇率的变动。以 表示期末X国货币对Y国货币的预期汇率;

表示期末X国货币对Y国货币的预期汇率; 表示期初X国货币和Y国货币的汇率。那么,只要一定时期内X国货币对Y国货币的贬值率小于两国实际筹资成本的差额,则仍然应当选择从X国筹款;反之,则应选择从Y国筹资,即

表示期初X国货币和Y国货币的汇率。那么,只要一定时期内X国货币对Y国货币的贬值率小于两国实际筹资成本的差额,则仍然应当选择从X国筹款;反之,则应选择从Y国筹资,即

可见,无论是选择当地的外部资金还是选择国外的外部资金,筹资成本及外汇风险是重要的考虑因素。然而,对跨国公司来说,这只是其国际财务战略的目标之一,另一个重要的战略目标是要实现企业内资金的最优配置。

(2)当地的内部资金。

利用当地的内部资金也被称为当地的内源融资(internal financing),它具有自主性、低成本及抗风险等特点,是跨国公司国外子公司生存和发展不可或缺的重要资金来源,或在一定条件下也会成为国外子公司首选的融资方式。跨国公司的实践表明,国外子公司在当地的内源融资能力取决于其成长率、收益率以及母公司的利润分配政策这三个因素。

第一,成长率及收益率高于东道国当地企业及母公司,这是跨国公司建立国外子公司的必要条件[7]。即:Gs>Ge≥GP(其中:GP为母公司的成长率;Gs为子公司的成长率;Ge为当地企业的成长率)。只要上式成立,母公司就会对子公司进行初始投资(initial investment),甚至不惜投入母公司的自有资金,并允许将该子公司的利润用于再投资,从而降低对国外的内部资金的依赖。

第二,母公司的利润分配政策决定子公司在当地的内源融资能力。为了实现企业内资金的最优配置,母公司通常是这样来分配子公司的利润的:一是作为当地子公司的内部留成,用于扩大事业规模;二是以红利、专利费、手续费及借款等各种名义转移给母公司或其他相关子公司。至于利润的分配比率和转移途径,影响母公司决策的主要因素有:其一是对于各种支出及不同的支出时间可能产生的税收及其效应;其二是母公司管理层对外汇风险及国外业务的态度;其三是当地子公司的资金需求;其四是母公司及其他子公司对资金的需求;其五是子公司内部是否存在当地强势的大股东并要求其让渡权限;其六是本国政府对国外利润汇回的各种规制。相关调查表明,与转移利润和支付红利相比,国外子公司更倾向于以专利费、手续费及借款利息等各种名义把利润转移给母公司或其他相关子公司。因为,直接转移利润和支付红利在东道国要征收所得税,而以专利费、手续费及借款利息等名义转移利润则可以作为经营成本予以扣除[8]。

(3)国外的外部资金。

在选择筹集国外的外部资金时,必须考虑以下的各种因素:其一,假如利用国外内部资金而产生的机会成本;其二,资金转移动成本;其三,外部资金的实际筹资成本;其四,内外通货膨胀差异造成的利益或损失;其五,汇率变动产生的利益或损失。

以Iy表示Y国的实际利率,Rx表示X国货币对Y国货币的贬值率,那么,国外的外部资金的实际筹资成本是Y国的实际利率与X国货币贬值率之和,即

![]()

在筹集国外的外部资金中,有一种被称为掩护贷款(fronting loan,也被音译为“弗罗廷”贷款)的融资方式被跨国公司广泛运用。它是母公司通过跨国银行等国际金融机构迂回地向其国外子公司提供资金的方式,即母公司先将一笔款项存入一家跨国银行,再由那家跨国银行向国外子公司贷款。其目的之一是为了规避东道国政府对外国子公司汇出利润的限制,因为东道国政府一般不会阻止外国子公司向跨国银行归还所借贷款,从而能够降低母公司的资金风险[9]。

(4)国外的内部资金。

对于跨国公司子公司来说,利用国外的内部资金无论如何是次优的选择,因为来自母公司的资金受到下述国际财务环境及条件的影响,始终面临较大的风险。即:一是东道国当地外部金融市场的变动;二是东道国以及国际金融市场上的筹资成本;三是该国外子公司(尤其是合资子公司)的信用度;四是国际市场上主要货币汇率的变化;五是各国通货膨胀率的差异等。因此,母公司通常是出于以下原因,才无奈地选择直接出资(股权投资)的方式:其一是为了满足东道国法律法规的要求;其二是为了帮助子公司在东道国迅速增强经营实力。不过,母公司时而有着更积极的战略意图,即把与子公司之间内部资金的转移作为税收规避、转让定价、资产保值、国际投机等重要的手段。

为此,在东道国的子公司要利用国外的内部资金时,跨国公司母公司更倾向于选择贷款而不是直接出资的方式。这是因为:其一,贷款利息一般被看作经营成本,以支付贷款利息的名义汇出利润,在东道国可以逃避部分税收;其二,大量汇出利润会刺激当地的经济民族主义情绪,而以归还贷款利息的形式汇出利润具有一定的缓冲作用;其三,以贷款的形式在企业内调拨资金,会使资金的跨国转移更加富有弹性,从而更容易实现企业内资金的最优配置[10]。可见,上述掩护贷款的方式之所以被广泛运用,其背后隐含着跨国公司国际财务的战略动机。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。