1.跨国并购的定义及其形态

跨国并购(cross-border mergers and acquisitions,M&A)是指外国投资者通过一定的法律程序取得东道国企业或在当地外国企业(被并购企业或目标企业)的全部或部分所有权、并对其实施经营控制的投资行为。

跨国并购包括跨国兼并与跨国收购两层含义。跨国兼并是指一家外国企业在东道国将当地企业或另一家外国企业的资产及经营业务并入一家新建立的法人实体或现有企业的投资行为。具体有两种形态:一是法定兼并(statutory merger),即一家外国企业在东道国兼并当地企业或另一家外国企业,在此基础上成立一家新的法人企业,并承担原有企业的全部股权及债务,而原有企业不再保留其法人地位;二是吸收兼并(consolidation),即一家外国企业(兼并企业)在东道国兼并当地企业或另一家外国企业(被兼并企业),其中兼并企业的法人地位予以保留,并获得被兼并企业的全部股权及债务,而被兼并企业的法人地位不复存在。跨国收购是指一家外国企业在东道国收购当地企业或另一家外国企业的资产或股权(10%以上)、从而获取经营控制权的投资行为。其中包括全部股权收购(或称为整体收购,100%)、多数股权收购(50%—99%)及少数股权收购(10%—49%)等[11]。从法律形式上,跨国兼并的结果是两个或两个以上的法人合并为一个法人,而跨国收购的结果不是改变法人的数量,仅仅改变被收购企业的所有权归属或经营权归属。

按照联合国贸易与发展会议对跨国并购的确认标准,跨国并购一般包括以下直接母公司和最终东道国的七种组合[12]。但在有些国际直接投资统计中,只是狭义地把直接母国和直接东道国不同的几种类型(①、③、④、⑦)统计为跨国并购。

①X国的国内企业收购或兼并Y国的国内企业;

②X国的国内企业收购或兼并X国的外国子公司;

③X国的国内企业收购或兼并Y国的外国企业;

④X国的外国子公司收购或兼并Y国的国内企业;

⑤X国的外国子公司收购或兼并X国的另一家外国子公司;

⑥X国的外国子公司收购或兼并X国的国内企业;

⑦X国的外国子公司收购或兼并Y国的外国子公司。

根据联合国贸易与发展会议的调查统计,跨国并购中跨国收购是主要形式,而且多数股权以上的收购占了绝大多数。如表6-2所示,1999年全球跨国并购中跨国收购占96.9%,而跨国兼并只占2.3%;其中,跨国收购中全部股权收购占65.3%,多数股权收购占15.4%,少数股权收购占16.2%(参见表6-2)。这些数据从另一个侧面对第五章第二节中关于跨国公司对国外子公司所有权追逐的讨论,提供了进一步的实证支撑。

表6-2 跨国并购的构成 (单位:%)

资料来源:UNCTAD《世界投资报告》,2000年,第101页。

2.第二次世界大战后跨国并购的发展及其动因

如第二章所述,跨国并购作为跨国公司对外直接投资的一种形式,在19世纪末期就已出现,但20世纪以前的国际直接投资基本上以新建投资为主。第二次世界大战后,跨国并购逐渐成为跨国公司对外直接投资的重要方式,并在国际及国内各种条件的支撑下,出现了以下三次浪潮。

第二次世界大战后第一次跨国并购浪潮出现在20世纪70年代中期至90年代初期。其基本背景是:

第一,世界主要发达国家逐渐走出1973年“石油危机”之后的经济萧条,世界经济进入复苏阶段,各国(地区)开始着手调整国内的产业结构;

第二,在第三次科技革命的推动下,新兴技术迅速产业化,并开始排挤传统产业,跨国并购成为国内产业结构快速调整的有效手段;

第三,不仅是发达国家,发展中国家也先后调整对外国直接投资的政策,对外投资及跨国并购的环境进一步改善;

第四,世界服务业进一步国际化,金融服务业、批发零售业等的跨国并购迅速兴起;

第五,国际金融市场发展不断完善,金融工具不断创新,为跨国并购提供了有效的支付手段。

在这些因素的推动下,全球跨国并购高潮迭起,1975年并购总数为2 297起,1990年增为3 360起,同年并购的资产规模达到980.5亿美元[13]。

第二次世界大战后第二次跨国并购浪潮出现在20世纪90年代中期至21世纪初期。其推动因素是:

第一,由发达国家推动的全球化进程加快,国际分工尤其是产品内国际分工日趋细化,跨国公司亟须通过跨国并购建立全球生产网络;

第二,欧美等发达国家先后放松了对跨国并购的法律限制和市场进入壁垒,促进跨国公司迅速进入信息通信、新闻传媒、金融服务及公共事业等领域;

第三,电子信息技术的迅猛发展促进了世界高科技企业的不断出现,跨国公司为了占领全球技术高地,纷纷把这类企业作为它们实施全球并购的目标企业;

第四,随着发展中国家产业竞争能力的提高,它们也开始逐渐增加对外直接投资,并选择跨国并购的投资方式;

第五,光纤等新技术的诞生,创造了远程通信的新形式,使通信成本大幅降低,从而为跨国并购提供了技术条件。

在上述因素的促进下,全球跨国并购金额从1994年的938.8亿美元增加到2000年的9 596.8亿美元[14]。

第二次世界大战后第三次跨国并购浪潮始于2004年,到2007年达到历史高峰。其促进因素有:(https://www.xing528.com)

第一,从2004年起世界经济强劲复苏,企业的赢利状况有了很大的改善,使得许多跨国公司通过跨国并购来扩大经营规模;

第二,21世纪初的头几年世界反垄断力量的增强对跨国并购活动产生了抑制作用,之后全球反并购和反垄断的势力有所缓和,从而再次为跨国并购活动提供了空间;

第三,发生在服务业的跨国并购大幅度增加,2005—2007年分别增长142.9%、23.9%和62.8%,占当年跨国并购总额的比率分别达到65.8%、69.3%和67.7%[15];

第四,世界资本市场迅速发展,部分发达国家的金融不断创新,杠杆收购、换股交易等并购支付方式日益流行,从而为跨国并购提供了新的融资手段,也进一步降低了融资成本;

第五,上述经济全球化和区域化、信息技术革命的深化、世界经济日益服务化等因素所产生的效应进一步显现,从而更加促使跨国公司通过跨国并购来扩大经营规模和调整全球的经营组织结构。因此,全球跨国并购总额从2004年的1 986.0亿美元增加到2007年的10 326.9.亿美元(参见图6-4)。

然而,2008年美国“次贷”危机引发了全球金融危机,包括美国雷曼兄弟、国际集团(AIG)等企业先后破产,不少商业银行也纷纷破产或被国有化。金融危机进一步影响到实体经济,导致部分制造业大企业倒闭,使整个世界经济陷入严重的衰退。因此,世界对外直接投资大幅度下降,跨国并购下降的幅度更大(参见图6-4及图6-5)。

3.跨国并购的最新特点

(1)跨国并购成为对外直接投资的主要形式。

图6-4 分行业跨国并购交易额(买方)

资料来源:UNCTAD跨国并购数据库(www.unctad.org/fdistatistics)。

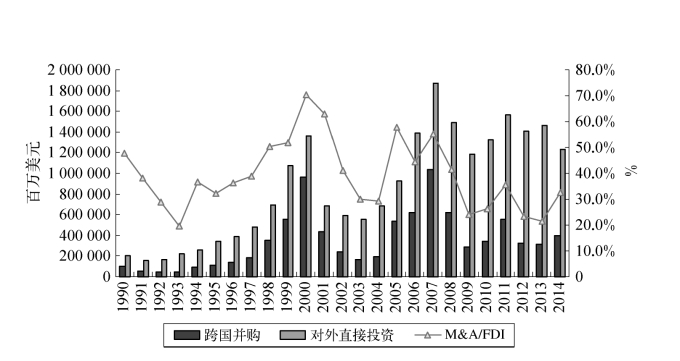

图6-5 世界对外直接投资流入量中跨国并购所占比率

资料来源:UNCTAD跨国并购数据库(www.unctad.org/fdistatistics)及《世界投资报告》各年资料。

由于对跨国并购和对外直接投资的统计口径不同,跨国并购可以从东道国资本市场或国际资本市场融资,而这两项都不包括在对外直接投资的数据中,所以,一般较难准确地测定跨国并购在对外直接投资流入量中所占比重。但是,还是可以通过比较联合国贸易与发展会议每年公布的这两组数据,粗略地了解对外直接投资中跨国并购的地位和作用。如图6-5所示,世界对外直接投资流入量中跨国并购所占比率2000年和2001年曾一度高达70.4%和63.1%,近年来保持在30%—40%。该比率虽然可能略有高估,但它反映了世界跨国并购的基本趋势。

(2)跨国并购的单项交易规模不断增大。

表6-3的数据显示,20世纪90年代后期以来,高额的跨国并购案频频发生,以至于跨国并购的单项交易规模不断增大。例如,2007年单项跨国并购金额超过10亿美元的交易有319项,占当年交易总数的3.0%,是1987年以来最高的年份;交易金额为11 970亿美元(平均每项交易金额为37.5亿美元),占当年交易总额的比重竟高达70.4%。

表6-3 跨国并购金额超过10亿美元的交易

(续表)

注:2009年仅包括第一和第二季度数据。

资料来源:UNCTAD《世界投资报告》,各年资料。

(3)发达国家是全球跨国并购的主体。

跨国并购在区域方面的特点表现在:

第一,跨国并购的目标市场越来越倾向于市场化程度较高的国家和地区,尤其是西欧、北美和日本等地,如2009年跨国并购中发达经济体占69%,发展中经济体占23%,转型经济体占8%,而绿地投资中发达经济体只占46%,发展中经济体占48%,转型经济体占6%[16];

第二,由发展中国家跨国公司从事的跨国并购也在逐年增加,不仅表现为发展中国家与新兴工业化国家和地区之间的跨国并购,还表现为发展中国家对发达国家企业的并购(参见图2-3)。

(4)跨国并购向服务业和高科技行业倾斜。

近年来,跨国并购由传统的制造业向服务业和高科技行业转移的倾向日益明显,全球跨国并购中银行、保险和其他金融服务业、电信设备和服务、公用事业、制药等行业的比例逐年上升;其中,发生在服务业的跨国并购所占比率1999—2007年一直在60%以上,其中2000年及2013年分别高达74.6%和68.9%(参见图6-4)。

(5)跨国并购成为全球结构调整的重要方式。

20世纪90年代初期,跨国公司把跨国并购作为其成长战略,主要是为了向新领域发展、确保销售渠道及获取新的技术等。但20世纪90年代中期以后,在汽车、医药、通信等行业,跨国并购被不少跨国公司作为其调整全球经营结构的重要方式。同时,在高科技行业,跨国并购有替代国际战略联盟的趋势[17]。

(6)跨国并购的支付方式不断创新。

为了节约交易费用和降低融资成本,不少企业间的跨国并购不再仅仅采取传统的现金交易方式,而更多采用的是换股交易的方式。这样就不必通过以现金支付的方式来购买被兼并方的全部资产或股权,可以避免并购过程中大量现金的流出,保证母公司有充足的现金流及维持其在国际竞争中的优势。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。