企业通过销售商品,但款项并未收回,即构成企业的应收账款。应收账款发生后,企业就面临款项是否能够足额收回的风险。所以企业应采取一定的措施,尽量争取按期收回应收账款,否则会因客户拖欠时间过长而发生坏账,使企业遭受损失。企业所采取的措施主要有两种:对应收账款回收情况实时监督;对坏账事先进行准备并制定适当的收账政策等。

(1)应收账款收回实时监督。

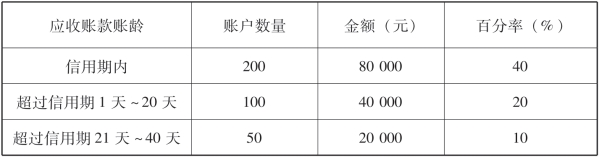

对于不同信用品质的客户,企业给予的信用期是不一样的。也就是说,企业很多应收账款的回款时间是长短不一的,有的应收账款尚在信用期内,而有的则已经超过了信用期限,且超出信用期的时间长短也不一样。一般来讲,因超出信用期而拖欠时间越长,应收账款收回的可能性就越小,形成坏账的可能性也就越大。对此,企业应实施严密的监督制度,随时随刻掌握好企业的应收账款回收情况。实施对应收账款回收情况的监督,可以通过编制账龄分析表来反映。账龄分析表是一张能够显示应收账款在外天数(账龄)长短的报告,其格式如表5-2 所示。

表5-2 账龄分析表2009 年12 月31 日

续表5-2

通过对以上账龄分析表的分析,企业可以很明显地了解到以下情况:(https://www.xing528.com)

①有多少应收款项尚在信用期内。

由表5-2 中可以看到,企业有价值80 000 元的应收账款处在信用期内,占到全部应收账款的40%。这些款项还未超出信用期,欠款属于正常的;但到期后能否收回,还要到时再定,故及时的监督仍然是有必要的。

②有多少应收账款超过了信用期,超过信用期时间长短的应收账款的分布,有多少时间过长的应收账款可能会成为坏账。

由表5-2 中可以看到,有价值120 000 元的应收账款已经超过了信用期,占到全部应收账款的60%。其中拖欠时间较短(超过信用期在20 天以内的)的应收账款有40 000 元,占全部应收账款的20%,因为时间较短,所以这部分欠款收回的可能性较大;拖欠时间较长(20 天~100 天)的总共有70 000 元,占全部应收账款的35%,这部分欠款的收回有一定的难度,但难度应该不算太大;拖欠时间最长的(100 天以上)有10 000 元,占全部应收账款的5%,这部分欠款因时间太长,客户对还款意识会有所下降。所以,这笔款项很可能成为坏账。对拖欠时间不同的欠款,企业应采取不同的收账方法,制定出经济、可行、有效的收账政策;对可能发生的坏账损失,则应提前做出准备,并充分估计这一因素对损益的影响。

(2)收账政策的制定。

企业对超过不同期限账款的收款方式,包括准备为此付出的代价,就是它的收账政策。比如,对超过信用期较短的客户,不宜过多地打扰,以免将来失去这一客户;对超过信用期稍长的客户,可能需要通过措辞委婉的邮件方式催款;对超过信用期较长的客户,应该采取频繁的邮件催款并电话催询的方式;对超过信用期很长的客户,可在催款时使用比较严厉的措辞,必要时考虑提请有关部门仲裁或提请诉讼等。

催收账款是要发生费用的,某些催款方式的费用还会很高(如诉讼费)。一般说来,催收款项的花费(包括人力、物力和财力)越大,催收款项措施越有力,则可收回的账款就越多,坏账带来的损失就越少。因此在选择收账政策时,需要在收账所发生的费用和因有力的催款而减少的坏账损失之间做出权衡。制定有效、合理的收账政策在很大程度上依靠的是有关人员的经验;从财务管理的角度来讲,也可根据应收账款总成本最小化的道理,通过比较各中收账方案的成本大小来加以选择。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。