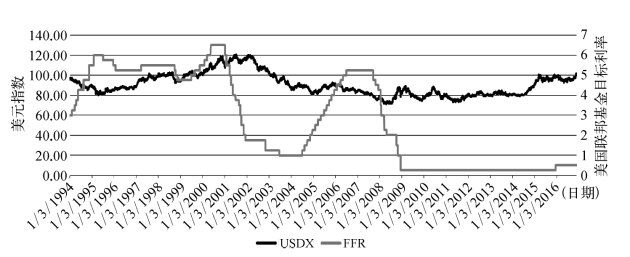

由以上章节我们可以看出,中国金融市场间交互关系以及美联储货币政策对中国金融市场的溢出效应在不同时期内有着较大差别。图7-1给出了美国联邦基金目标利率和美元指数走势图,表7-1给出了美联储自1994年开始正式向外界公布其货币政策起的历次加息周期的时长和加息幅度。结合图表我们可以看出,美联储每轮加息周期时长和幅度各不相同,且每次美联储进入加息周期都伴随着美元指数上涨,新兴市场国家的货币贬值和全球金融市场的动荡。第一轮加息从1994年2月至1995年7月,其间加息7次,基准利率由3%升至6%,加息300个基点。彼时墨西哥金融危机爆发。第二轮加息周期持续时间最短,仅1997年3月25日加息一次,时值亚洲金融危机爆发。第三轮加息周期则从1999年6月至2001年1月,其间6次加息,美联储将基准利率由4.75%增至6.5%,加息175个基点。当时美国互联网泡沫破灭,而1999年的巴西货币危机和2001年的阿根廷债务危机的爆发都与美联储货币政策调整(加息)有着密切的联系。第四轮加息从2004年6月至2007年9月,其间共加息17次,基准利率由1%升至5.25%,加息425个基点。此轮加息戳破了美国国内房地产泡沫,并最终引发了全球性金融危机。第五轮加息周期从2015年12月16日开始,加息伊始即引起了全球金融市场的动荡。由此可见,美联储加息对世界金融市场形成的冲击是巨大的,其对他国的影响随着全球经济环境,各国经济制度的变更和市场开放度而有着不同。鉴于市场普遍预期美联储将继2015年12月进入加息通道后不定期执行加息举措,全面考察美联储货币政策对中国金融市场的时变溢出效应是十分必要的。因此,本章采用中国金融市场三大子市场:股市、债市和汇市数据,从VAR族模型入手,使用时变参数VAR(TVP-VAR)模型,广义VAR(Generalized VAR)模型和马尔科夫转换VAR(MSVAR)模型,试图通过不同的方法和视角研究中国金融市场间时变均值与波动溢出以及美联储货币政策对中国金融市场的动态溢出效应,以全面考察中国金融市场的动态特征以及美联储货币政策变动对中国金融市场的影响。

图7-1 美国联邦基金目标利率和美元指数走势

表7-1 1994年至今美联储货币政策紧缩周期中加息幅度和加息时长(https://www.xing528.com)

续 表

注:*代表加息周期中第一次加息至最后一次加息所经历的月份数。—为至今无法确定的数值。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。