俗话说“杀头的买卖有人做,赔钱的生意没人做”,但凡事也不绝对,有时候还真就有这种“傻帽”花大价钱购买严重亏损的资产,只不过更多时候他们只不过是“大智若愚”,在显著有悖于常理的行为背后,隐藏着攫取更大资本利益的阴谋和暗算公众股东的祸心。

某上市公司于2010年12月发布公告称,将斥资2.66亿元购买某煤业集团持有的水泥公司51%股权,再加上2010年10月该上市公司董事会通过的斥资2.49亿元向另一集团购买其所持水泥公司44%股权的决议,则在短短两个月内,该上市公司合计购入了该水泥公司95%的股权,累计投资金额高达5.14亿元。通过对公告的分析,却发现购买对象水泥公司的财务疑点重重,整个收购过程中隐藏着若干谜团,存在诸多不符合常理之处。

根据水泥公司2010年9月末的审计报告,所有者权益金额为2.12亿元,则95%的股权账面价值为2.01亿元,而该上市公司却付出了合计5.14亿元的现金,溢价率高达155.72%。然而溢价率如此之高的股权资产,其盈利能力令人咋舌:2009年净利润为-496.59万元,2010年前三季度更是巨亏了5422.28万元,即便是经营情况相对较好的2008年,水泥公司的净利润水平也不过1737.75万元,净资产收益率不足7%。就是这样一笔盈利能力很弱,且近期出现巨额亏损的股权,却让该上市公司付出了超过一倍半的溢价,这显然是有失常理的。

同时,水泥公司的财务状况也绝非“皇帝的女儿不愁嫁”,2010年9月末账面上货币资金仅有300余万元,自有财务资源几近枯竭,资产负债率为83.57%,已经失去了对外举债能力,下一步势在必行的资金融通只能通过股东的再“掏腰包”。此时该上市公司接手这个“烫手山芋”岂不是自找麻烦?可以判定未来亚泰集团还将会以股权或者债权的形式向水泥公司注资,果然在随后的2010年12月发布了董事会决议,向收购水泥公司股权的子公司建材投资增资7.29亿元,那么这笔股权的实际获取对价将远不止5.14亿元。

通过对水泥公司2009年和2010年前三季度的财务报告进行分析,不难发现水泥公司营业同样存在诸多疑点。

(1)毛利率之疑。

根据水泥公司2010年前三季度的经营数据,营业收入4.33亿元,相比上年度变化不大,营业成本4.24亿元,毛利率为2.08%。而2009年毛利率则为12.75%,毛利率的骤然下降是造成该公司前三季度高达5000万元亏损的主要因素。

然而奇怪的是,根据该上市公司半年报的分析,2010年上半年水泥价格上涨导致毛利率水平为25.8%,比上年同期增加了7.1个百分点。同属于水泥制造行业的两家公司,盈利能力的变动方向和幅度为何会如此之大呢?水泥公司存在压低销售价格或者抬高生产成本、压缩利润的行为吗?

(2)压货之疑。

水泥公司报告显示,2010年3季度库存商品余额为3079万元,而2009年末库存商品余额仅为839万元,那么是否是该公司出现了产品积压的情况呢?事实上,2010年建材类商品市场总体呈现销量和价格的双上涨局面,这一点不仅可以从其他水泥生产类上市公司的财务报告中得到印证,即便是水泥公司自己账面上应收账款则由年初的9720万元下降到9月末的6818万元。

通常来说,销售不畅应体现为销售难度加大的应收账款增加现象,以及商品积压导致的库存商品余额增加,但是水泥公司在库存商品余额增加的同时,2010年9月末预收账款余额却有6486万元,这意味着水泥公司在仓库中保留着价值3000多万元的成品,在客户已经预付了6000多万元货款的时候,却不予发货,同时也不予以确认收入。种种迹象表明,水泥公司不仅没有遇到销售不畅、存货积压的问题,相反却在刻意控制发货节奏。

综合上面的分析,水泥公司很可能通过刻意压低销售价格、控制销售确认节奏等手段,实现隐藏利润的目的,但是这样做对水泥公司的股东来说,又是出于什么目的呢?

该上市公司曾于2009年末推出了一份长期激励方案,从2009年到2013年这5年中,当净资产收益率达到10%时,便可以针对高管提取3000万元激励基金,同时,净利润增长率超过10%时,还将按照一定比率提取超额激励基金。此时该上市公司购入水泥公司95%的股权,将带来高达5422.28×95%=5151.17万元的合并损失,将导致该上市公司更加无法达成长期激励所设定的实施条件,看上去很“傻”的行为背后,实则潜藏着更加深远的目的。

从该上市公司2010年前三季度的经营情况来看,共实现净利润4.12亿元,而要达到10%净资产收益的长期激励必要条件则需要全年的净利润水平不低于7.21亿元,则意味着该上市公司需要在第四季度实现3.09亿元净利润,而这将是一个相当有难度的条件。但是如果此上市公司高管通过收购巨亏中的铁新水泥,压低2010年利润水平,同时放弃2010年度的3000万元激励基金,则能够给2011年的激励基金提供充足保障——2011年释放水泥公司隐藏的盈利能力,大幅提高相对2010年的净利润增长率,以获取更多激励基金。

按照激励基金提取方案,当净利润增长率大于50%时,超额激励基金将按照净利润增加额的9%提取,那么意味着只要该上市公司2011年净利润相比2010年增长50%以上,且增加额超过3.33亿元,那么该上市公司高管所能够获得的超额激励基金就可以弥补2010年的“损失”,该上市公司高管的“长期战略眼光”实在令人叹服。

同时,如果是该上市公司早有授意水泥公司压低利润,也就不难理解他为何要以高达155.72%的溢价率购买水泥公司的股权了,因为这一切都只是为了顺利实现下一年度激励方案所设的“局”。

靓丽增长背后的财务疑团(https://www.xing528.com)

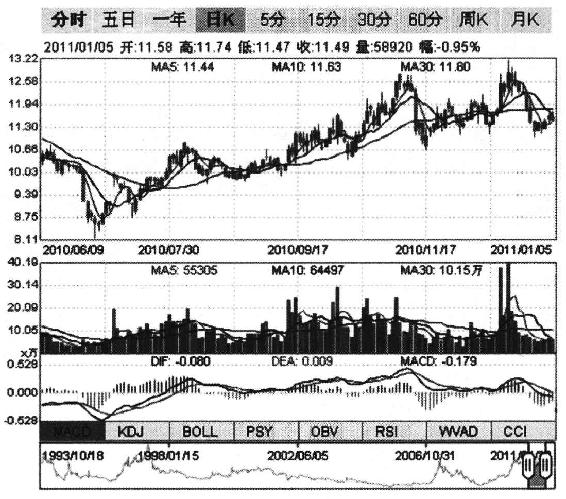

美菱电器于2010年4月20日发布了非公开发行股票融资预案,计划以不低于10.18元的价格定向发行不超过1.3亿股股票,募集资金净额预计不超过12亿元。然而天公不作美,美菱电器股价在短暂上冲到13元后便萎靡不振,一路震荡下行至最低8.11元,远低于定向发行价格。当投资者认为定向发行即将流产时,岂料美菱电器7月9日一纸“净利润及每股收益同比增长591.22%”的预增公告,仿佛给股价注入了强心针,一改此前低迷的走势并稳步上涨到11元一股。

图6-1 美菱电器股价K线图

值得注意的是,同期家电类上市公司如美的电器、青岛海尔等,净利润同比增幅都基本保持在50%左右的水平,美菱电器那令人惊艳的600%净利润增幅难道是偶然的吗?与再融资演绎的完美配合难道仅仅是巧合而已?仔细阅读该公司的半年报,不难发现其中控股股东和经营层针对上市公司利润的种种“关照”,堪称利润调节的“范本”。

美菱电器的实际控制人为上市公司四川长虹,半年报中披露前6个月对四川长虹的销售金额为5.77亿元,占全部收入的12.62%,一举跃升为第一大客户,而这巨额的关联交易背后就存在疑点。

美菱电器上半年共实现营业收入42.89亿元,同比增加10.3亿元,增长率为31.6%,是由于公司的销售能力增强了吗?众所周知,关联交易的可操纵性较高,而通过非关联方销售数据进行同比分析,更有利于客观评价企业的销售能力变化。可以注意到,前五大客户中剔除不可比的关联方四川长虹后,剩余的四大客户与2009年半年报中一致:

苏宁电器南京采购中心,2010年上半年销售金额35843万元,2009年上半年销售金额39147万元,同比下降8.44%;安徽百大电器连锁公司,2010年上半年销售金额4327万元,2009年上半年销售金额9295万元,同比下降53.45%;江苏五星电器有限公司,2010年上半年销售金额4346万元,2009年上半年销售金额5446万元,同比下降20.2%;伊莱克斯电器有限公司,2010年上半年销售金额4708万元,2009年上半年销售金额5219万元,同比下降9.8%。

可以看到,针对前四大非关联客户的销售金额均呈现不同幅度的下降,丝毫不能看出美菱电器销售能力增强的迹象,则通过关联交易实现的5.77亿元销售收入,对于美菱电器“美化”业绩数据可谓至关重要,参照该公司上半年33.95%的毛利率,来自于实际控制人的毛利润就已高达1.96亿元,较1.65亿元的营业利润还高出了0.31亿元。也就意味着,如果美菱电器失去了关联交易这座“靠山”,那么很可能出现亏损,这不得不使人怀疑,美菱电器在通过增加关联销售增加利润。

即便有关联交易做支撑,美菱电器上半年剔除投资收益后的经营利润也仅为2735.58万元,上年同期同口径数据则为2719.43万元,仅微增了16.15万元,与高达1.27亿元的营业利润增量不可同日而语,可见投资收益对美菱电器业绩的影响程度。

然而这笔巨额的投资收益却是不可持续的,主要来源于出售原计入可供出售金融资产的上市公司科大讯飞股票,获得投资收益1.35亿元。熟悉会计准则的投资者都知道,可供出售金融资产公允价值的变动,直接计入资本公积,将导致净资产金额的变化;当对外出售这些资产时,原本计入资本公积中的价值增值,将全部结转为投资收益,变成未分配利润的一部分。从交易实质来说,将可供出售金融资产变卖,只不过是将原先已经实现的资本增值在资本公积和未分配利润两个科目之间进行转换,并不会影响到企业的实际价值。这也就是美菱电器上半年实现了2.19亿元净利润的基础上,净资产却只增加了1.02亿元的原因。

然而正是这没有实际意义的“数字搬家”,却成就了美菱电器600%的净利润增长,公司经营层对于公司业绩的细心关照可谓“用心良苦”。

即便经过了关联交易的“关照”和投资收益充实之后的业绩数据已经颇为“抢眼”,但是似乎仍然不能满足公司经营层的胃口,又继续搬出了“补贴收入”为业绩“保驾护航”,其中尤以“空调节能惠民补贴”最为显著,为公司贡献营业外收入达6895万元。

为刺激内需和促进节能社会的建立,从2009年6月1日起开始在空调行业实施“节能产品惠民工程”,从2009年6月1日起,国家对定频空调能效比标准1、2级的空调实施的是每台300元-850元的财政补贴销售,而从2010年6月1日起,针对定频空调能效比1、2级的空调补贴额度调整为每台150元-250元。

这将意味着补贴收入也是不可持续的,6895万元补贴收入恰好诞生于“高补贴”的美好时代,而2010年下半年,即便美菱电器能够保持上半年的销售规模,所获得的补贴收入也仅有三分之一左右。

更令投资者“揪心”的是,9月中旬,新华社披露由国家审计署成立的“节能惠民专项审计小组”针对空调企业骗补行为进行调查,并作出《专项检查报告》,报告中提出“在高效节能空调推广的过程中存在着严重的弄虚作假的问题,其中美的存在问题最为严重,抽查7928台仅能确认150台,虚假率高达98.1%。”我们注意到,上市公司美的电器上半年实现空调产品营业收入2585万元,收到补贴62.64万元,占收入比率为2.42%。而美菱电器上半年空调产品营业收入101584.86万元,收到补贴6895万元,占收入比率为6.79%,几乎是存在“骗取补贴”嫌疑的美的电器对应比率的3倍。我们不能就此下结论说,美菱电器同样存在“骗取补贴”的行为,但是这样的数据对比也实在令股东为其捏一把汗。

美菱电器若想成功地实施再融资,对于股票价格的力挺是必不可少的,而一份远高于市场预计的增长数据,无疑会对公司股价产生极大的推动作用。在这样的利益驱动下,美菱电器经营层对于利润的调节令人叹为观止。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。