2008年,巴菲特与著名对冲基金打了一个赌,赌期为10年。巴菲特作为指数基金的“代言人”,这家基金作为对冲基金的“代言人”,赌10年后谁能获得更高的收益率。2018年赌约到期,标普500指数年复合收益率达到8.5%,而对冲基金只有2.96%。这场10年赌约,老巴完胜。

看到这里,有读者可能打算全仓买入指数基金了。我们先不要冲动,后面还有更精彩的故事。

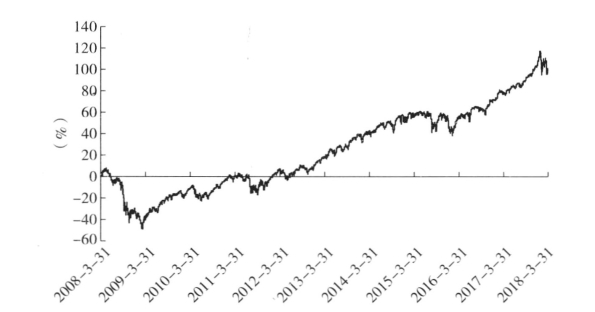

首先,这个赌约的发生地是美国,我们来看看美股过去10年的表现。截至2018年3月底,10年内标普500指数上涨了99.66%,而且几乎是稳步上升,其间回撤幅度有限,如图4.2所示。

图4.2 标普500指数走势

资料来源:万得资讯,2008年3月31日至2018年3月31日。

我们再看A股市场过去10年的走势,从2008年3月到2018年3月,沪深300指数10年只增长了2.73%,而且波动非常大,如图4.3所示。

既然两国的股市走势差异这么大,那巴菲特在中国打这个赌,是不是可能输呢?

图4.3 沪深300指数走势

资料来源:万得资讯,2008年3月31日至2018年3月31日。

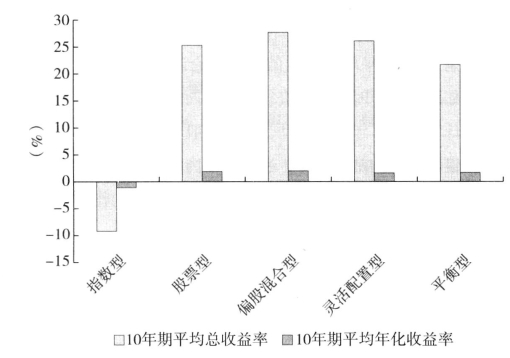

我们按照银河证券的基金分类,整理出了截至2017年年底,成立10年以上的股票指数型基金[5]和主动管理型基金[6]10年内的平均收益,如图4.4所示。从结果可以看到,2008—2017年10年期内,股票型、偏股混合型、灵活配置型、平衡型基金的平均总收益率全部超过了20%,而股票指数型基金只有-9.2%。也就是说,过去10年,任何一类主动管理型基金的平均业绩,都远远跑赢了股票指数型基金。如果投资者在2007年年底买入股票指数型基金,持有10年,不但没有正回报还亏损了部分本金。

图4.4 各类型基金过去10年收益

注:平均总收益率为所有该类型基金产品区间收益率的算术平均。

资料来源:银河证券、万得资讯,2008年1月1日至2017年12月31日。

小贴士

什么是主动管理型基金?(https://www.xing528.com)

按照基金经理管理基金的方式,基金可以分为主动管理型基金和被动管理型基金。

主动型基金是指基金经理通过主动投资管理策略,以期获取优于业绩基准的收益的基金。基金如何选择个股、债券,基本由基金公司和基金经理决定,即基金管理人对基金投资有较大的主动权。

被动型基金一般选取特定的指数成分股作为投资对象,不主动寻求超越市场的表现,而是试图复制指数的表现。

以上是从10年平均总收益的角度,论证了主动管理型基金的胜利,那如果在较短时间段内进行对比,两者会有怎样的表现呢?

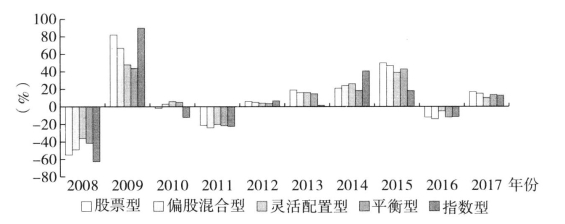

我们计算了每1年内,主动管理型和股票指数型基金的平均业绩,根据银河证券的基金分类,选取各年内完整存续的所有基金产品,计算类别内所有基金的收益率,然后把算术平均作为该类基金的年度平均收益率,如图4.5所示。

图4.5 各类型基金年度平均收益率情况

注:平均收益率为所有该类型基金产品区间收益率的算术平均。

资料来源:银河证券,2008年1月1日至2017年12月31日。

计算结果表明,在2008—2017年的10年间,有7年主动管理型基金都是跑赢股票指数型基金的,尤其是2008年、2010年、2013和2015年这几个年份,主动管理型远远甩开了股票指数型基金,而没有跑赢股票指数型基金的年份为2009年、2012年和2014年。

结合各年度市场行情可以发现,在单边下跌(比如2008年、2015年下半年)和震荡市(比如2010年、2013年)的行情中,主动管理型基金跑赢股票指数型基金的幅度更大,而在单边上涨的大牛市(比如2009年、2014年)中,主动管理型基金则可能略落后于股票指数型基金,这主要与主动管理型基金的回撤风险控制有关。不过如果能抛开年度波动、着眼于长期收益的话,主动管理型基金还是能大概率获得超额收益的,见表4.2。

表4.2 各类基金年度回报情况 单位:%

注:主动管理型基金收益率是股票型、偏股混合型、灵活配置型、平衡型4类收益率的平均值。

资料来源:银河证券,2008年1月1日至2017年12月31日。

前面是把市场上所有的主动管理型基金作为研究对象,如果把部分绩优基金单独拿出来看,又会有怎样的效果呢?

我们筛选出过去10年收益率排名前20的主动管理型基金,截至2018年4月末,这个组合过去10年的平均收益率达到了164.3%,平均年化收益率为10.1%。而在此期间,排名前10的股票指数型基金平均收益率仅13.3%,平均年化收益率为1.2%。[7]

分年度来看,截至2018年4月30日的过去10年间,除了2014—2015年的那波大牛市,其余年份排名前20的主动管理型基金的平均业绩均跑赢了排名前10的股票指数型基金。所以说如果投资者运气很好,买入了这些绩优基金,就可以持续获得较高的超额收益。

巴菲特在美国能够赌赢,却在中国“输”得这么惨,主要是因为两个市场特征不一样。一方面,美股成熟度高,接近强有效市场,大多数时间内股票价格能及时反映价值,主动管理赚取超额收益的难度较大;而A股市场目前只是弱有效,仍然存在很多股价被低估的机会,投资者可以通过研究来挖掘超额收益。另一方面,中美的投资者结构也有很大的区别,美国以机构投资者为主,投资者作为一个整体,很难超越自己;而在中国,中小投资者仍占较大比例,机构投资者更能凭借自身的专业能力超越市场。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。