锗(Germanium)元素是一种典型的稀有分散元素,在地壳中的含量约百万分之七。锗具有亲石、亲硫、亲铁、亲有机的化学性质,很难独立成矿,一般以分散状态分布于其他元素组成的矿物中,成为多金属矿床的伴生成分,比如含硫化物的铅(Pb)、锌(Zn)、铜(Cu)、银(Ag)、金(Au)矿床以及某些特定的煤矿。全球锗的资源比较贫乏,全球已探明的锗保有储量仅为8600金属吨,按照目前200吨/年的速度开采,则43年后全球存量锗就会耗尽。

目前,锗是重要的半导体材料,在半导体、航空航天、核物理探测、光纤通信、红外光学、太阳能电池、化学催化剂、生物医学等领域都有着非常广泛的应用,是重要的战略储备资源。近年来,随着光纤通信产业的发展升级、红外光学在军用以及民用领域范围的拓展与深化,再加上太阳能清洁能源利用率的提升带动太阳能电池在研发端、生产端都显示出了极大的发展潜力等因素的影响,全球锗行业的发展也迎来了振兴的势头,尤其是在中国光纤通信以及太阳能电池产业的快速发展带动下,中国锗的消费量快速增长。

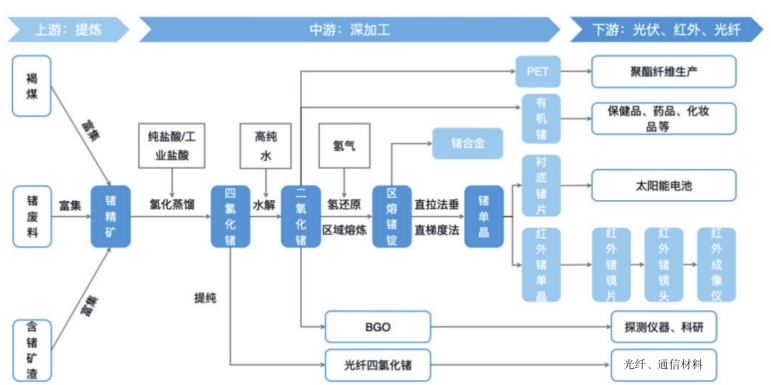

锗一般不产生具有工业价值的聚集(除非洲亚米比亚锗某矿山),主要富集在硫化物和硫酸盐(如闪锌矿、方铅矿等)、铁氧化物和氢氧化物(如赤铁矿和黄铁矿等)以及某些煤中(如褐煤等)。锗产业链的初级加工为:锗在主金属的选矿和冶金过程中被初步富集,品位一般不到千分之一,再经过火法冶金(或湿法冶金)等工艺制得锗精矿(一般含锗2%~20%),经盐酸和氯气作用后,生成粗四氯化锗,粗四氯化锗经过水解得到二氧化锗,二氧化锗经过工业反应生成区熔锗。锗的深加工为:粗四氯化锗经过提纯得到光纤用四氯化锗,区熔锗经过加工制造得到锗单晶片。锗的元部件产业为:光纤用四氯化锗经加工制得光纤用四氯化棒,锗单晶片加工得到锗衬底和红外光学镜片,二氧化锗经过加工得到聚酷纤维(PET)催化剂。锗的终端应用为太阳能电池、红外仪器和光纤等。

图6-24 锗金属产业链

锗是红外光学、光纤、聚对苯二甲酸乙二醇酯(PET)、电子和太阳能工业等领域的重要应用材料。光纤是最大的消费领域。红外光学是第二大消费领域,消费份额为26%。进入21世纪以后,锗在红外领域的应用得到了极大的开拓和提升,红外光学用锗已经跃升为金属锗的第一市场。而近年来,随着绿色革命、新能源技术的开发和应用,锗在太阳能领域高转换率、抗辐射和长寿命的特殊优势日益显现,正在成为新能源的关键材料,受到世界各国的普遍重视。目前以锗为衬底的高效多节太阳能电池制造技术在国外已经成熟,在实验室里的光电转化效率达到40%以上,是硅太阳能电池的2~3倍,被广泛应用于人造卫星、航天飞机等空间航天器的太阳能电源和地面聚光太阳能发电系统。

其首要用途在光纤添加的四氯化锗方面。锗在光纤通信领域中的作用具有不可替代性。光纤到户的逐步推进将扩大光纤光缆行业对光纤级四氯化锗的需求;铜质电缆的被替代将扩大光纤光缆行业对光纤级四氯化锗的需求;3G及4G建设的推进将扩大光纤光缆行业对光纤级四氯化锗的需求;村通工程的建设将扩大光纤光缆行业对光纤级四氯化锗的需求。

其次是红外军工领域。据了解,由锗光学元件组成的红外光学镜头是热像仪产品里除探测器以外的重要关键部件,直接决定着红外热像仪的光学成像质量,随着现在军事装备的日益现代化对红外产品的需求加大,红外市场成了锗的另一大需求源。据美国陆军实验室估计,目前世界锗在红外光学领域的年需求量占整个锗消费量的30%左右。

另外在太阳能电池需求方面,锗太阳能晶片的稳定性和光转化率目前遥遥领先于其他材料。分析人士表示,航空航天领域及卫星市场的发展扩大了对太阳能电池的需求。

(1)锗金属产业全球发展现状

2020年,全球锗市场规模达到了16亿元,预计2026年将达到17亿元,年复合增长率(CAGR)为0.9%。

全球已探明的锗保有储量仅为8600吨,并且分布非常集中。主要分布在美国、中国和俄罗斯,其中锗资源分布最多的国家是美国,保有储量3870吨,占全球含量的45%,其次是中国占全球的41%。(https://www.xing528.com)

全球主要供应商有云南锗业、Umicore、云南驰宏锌锗、Teck、南京中锗科技、AXT Inc、JSC Germanium、深圳中金岭南有色金属、PPM Pure Metals、四川四环锌锗科技、Indium Corporation、GEAPP和Photonic Sense。这些供应商大多位于中国。其中,云南锗业以25%的生产份额成为市场领先者。

2010年,欧盟委员会在《对欧盟生死攸关的原料》报告中将铟、镓、锗等14种重要矿产原料列入紧缺“名单”。美国本土几乎不开采本国铟、镓、锗资源,并建立了相应的储备机制。日本在《稀有金属保障战略》中,将铟、镓、锗等31个矿种作为优先考虑的重点矿种。联合国环保署在2009年发布的《Critical Metals for Future Sustainable Technologies & Their Recycling Potential》报告中将铟、镓、锗等列为关键性矿产。中国在《中国战略性矿产研究报告》中将铟、镓、锗列为战略性矿产。2016年《有色金属工业发展规划(2016—2020年)》中将6英寸锗片作为有色金属电子材料发展重点。

(2)锗金属产业中国发展现状

从中国锗储量分布看,集中分布于内蒙古和云南,二者合计占比超过80%。其中内蒙古储量占46%,云南占34%。内蒙古锗储量全国第一,但其品位较低,矿床经济价值低,云南矿床便于开采。锗主要产于含锗铅锌矿及褐煤矿中,其中含锗铅锌矿有湖南水口山铅锌矿、广东凡口铅锌矿、云南会泽铅锌矿;富锗褐煤矿主要产于滇、蒙两省,重要矿床有云南临沧锗矿、内蒙古锡林郭勒乌兰图嘎富锗煤矿及呼伦贝尔伊敏富锗煤矿。

我国拥有丰富且易采的锗资源,但由于前期我国对锗的开采盲目无序,导致我国锗资源没能分享到应有的利益,我国政府深刻意识到了问题的重要性和紧迫性,从2007年起,我国便通过调整关税来持续加强对锗资源的保护。从2010年起,中国拉开了稀有金属整合的大幕,锗作为稀散金属,属于国家重要的战略资源,政府也对此加大保护,加强了资源整合力度,严格控制锗的产量和出口。

国内能够从四氯化锗、二氧化锗到生产锗单晶、光纤四氯化锗等高端产品的企业只有少数几家。主要集中在云南的云南锗业、中锗科技、驰宏锌锗和罗平锌电,行业主要企业还包括中金岭南、四环锌锗等。从产量上来看,国内涉锗企业的规模不小,但高附加值锗产品与国外企业的差距仍然比较大,如光纤级四氯化锗、大尺寸低位错锗单晶等产品。另外,国内后端应用(除光纤)发展相对滞后,导致国内企业的深加工主要以出口为主,国内企业的竞争力仍需提高。

(3)锗金属产业云南发展现状及问题

近年来,云南省依托能源优势,全力推进锗金属产业供给侧结构性改革,优化产业布局,产业延伸发展取得了实质性的效果,成为打造世界一流“绿色能源牌”的强力支撑。但与先进省区相比,还存在不少问题。主要表现为:

①产业链结构不合理,产业同质化严重。云南省锗金属产业缺乏产业集群品牌效应,压延加工利用程度不够,终端产品制造企业较少。产业链呈现“前端大、后端小”的特征,采选和冶炼企业比重大,压延加工企业比重小,尤其是下游终端产品制造企业明显不足,创新驱动发展支撑不足,生产技术装备相对落后。

②产业产品结构性矛盾依然突出,技术创新能力不足。创新平台建设与发达地区相比还有很大差距,基础共性关键技术、精深加工技术和应用技术研发不足,关键核心技术突破较慢。锗金属产业优质资源整合效力还没有充分发挥,对国内相关资源的整合也还有很大空间。产业链延伸相关要素存在不足。

③产业整体技术水平不高,缺乏高水平的研发平台和研究团队。云南锗金属产业竞争力不强,配套与工程化能力较弱,高端产品产业化程度偏低;人才队伍中基础研究队伍不稳,工程应用技术队伍流动性不够,新兴产业人才流动性过大;缺少灵活的平台、多层次育人和用人机制,缺少高水平、复合型技术人员,特别是有重大突破的高端人才等一系列问题成为瓶颈制约。

④锗金属产业存量不断减少,回收利用能力不足。云南省锗金属储存量随着开采程度不断加大呈现逐年减少趋势,开采难度不断增加。云南相关企业以冶炼为主,矿山原料生产发展严重滞后,锗金属再生资源的回收利用能力不足。工艺技术和装备水平较低,在高端产品和资源综合利用上缺乏核心技术,主要以生产加工初级产品为主,自身研发投入不足,深度开发利用能力受限。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。