根据负债资金来源的不同,银行负债业务可分为两大类:存款负债和非存款负债。

(一)存款业务

存款是银行最主要的资金来源,是银行利润和发展的源泉。2008年金融危机的国外经验表明,相比同业拆借和发行债券等金融市场融资渠道,存款是银行最稳定的资金来源。银行存款负债管理的主要目标是,以尽可能低的成本吸收存款以及获得充足的资金支持银行想要发放的贷款。

按中国目前监管规定,只有银行业金融机构能够合法吸收公众存款,集团财务公司只能吸收特定对象的存款,而不能吸收公众存款。我国商业银行的存款包括人民币存款和外币存款两大类。人民币存款又分为个人存款、单位存款和同业存款。其中,个人存款可分为活期储蓄存款、定期储蓄存款、定活两便储蓄存款、个人通知存款、教育储蓄存款、保证金存款,单位存款一般分为单位活期存款、单位定期存款、单位通知存款、单位协定存款和保证金存款等。美国银行业的存款分为交易存款和非交易存款。交易存款是指可以开支票和用于支付结算的存款,包括无息活期存款和有息活期存款,后者包括20世纪70年代后发展起来的一系列创新型存款产品,如可转让支付命令账户(Negotiable Order of Withdraw Account,简称NOW),货币市场存款账户(Money Market Deposit Accounts,MMDA)和超级可转让支付命令账户(Super Negotiable Order of Withdrawal/Super NOW,SNOW)等。

图9-3 中国银行业的存款类型

(二)非存款负债业务(https://www.xing528.com)

非存款负债已成为银行日益重要的资金来源,这也是银行负债业务日益金融市场化的重要表现。非存款负债的主要渠道包括:发行商业票据或公司债券、向中央银行借款、同业拆借和证券回购协议等。

向中央银行借款的形式包括传统的再贴现再贷款以及常备借贷便利(SLF)和中期借贷便利(MLF)等创新型货币政策工具。发行商业票据或公司债券包括发行可转换债券、次级债、混合资本债、同业存单等。商业银行次级债券是指商业银行发行的、本金和利息的清偿顺序列于商业银行其他负债之后、先于商业银行股权资本的债券,商业银行混合资本债是指商业银行发行的、本金和利息的清偿顺序列于商业银行次级债之后,先于商业银行股权资本的债券。按我国的监管规定,符合条件的次级债和混合资本债可计入附属资本。关于近年来快速发展的银行同业业务后面还将专门分析。

与被动性的传统存款负债相比,非存款负债业务往往是主动性负债,具有无法定准备金要求、时间迅速、借款银行掌握主动权、灵活性等优点,但其往往更加依赖于金融市场环境,具有资金成本和可得性对市场环境和银行特征变化敏感(如2007—2009年金融危机期间)、流动性风险较高等弊端。

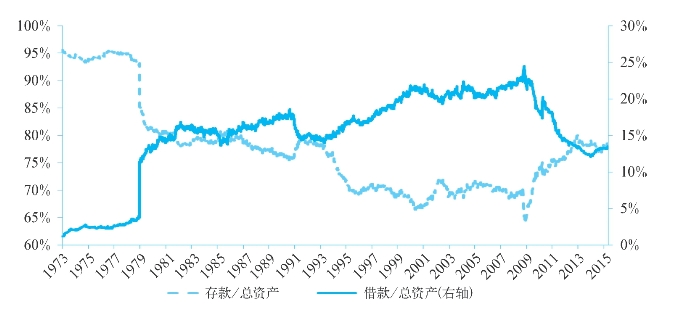

据统计,美国银行业1973年存款/总资产超过90%,而非存款负债/总资产仅为2%,到了2008年金融危机前,非存款负债/总资产已上升到约25%;金融危机发生后,依赖于金融市场的非存款负债大幅度下降,银行对存款资金的依赖程度有较大幅度回升。中国银行业金融机构的非存款负债/总资产比例由2003年的17.11%上升到了2007年的27.31%。

图9-4 美国银行业负债结构

数据来源:www.fdie.gov。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。