首先,与期货相比,期权主要有以下三个方面特性:其一,期权更具弹性。期权在锁定风险的同时,也享有资本增值的权利。其二,期权的高杠杆性。权利金使其拥有更高的杠杆倍数,从而可以使用少量的资金配置更多资产,提高资金效率。其三,资产组合的多样性。期权风险与收益的非线性特点使其能够与任何资产组合,在市场不确定状况下,利用多样化的策略实现收益目的。总之,期权除了套期保值管理现货风险以外,它还存在着多样化的市场功能,不仅可以满足投资者个性化的投资需求,也增加了机构的获利渠道。

其次,尽管期权与期货都是标准化合约,它们之间主要有以下几点不同:

1.买卖双方的权利和义务不同

期权是单向合约,买卖双方的权利与义务不对等,买方有以合约规定的价格买入或卖出标的资产的权利,而卖方则被动履行义务。期货合约是双向的,双方都要承担期货合约到期交割的义务。

2.履约保证不同

在期权交易中,买方最大的亏损为已经支付的权利金,所以不需要支付履约保证金。而卖方面临较大风险,可能亏损无限,因而必须缴纳保证金作为担保履行义务;而在期货交易中,期货合约的买卖双方一般都要缴纳等比例的保证金。

3.保证金的计算方式不同

由于期权是非线性产品,因而保证金非比例调整;对于期货合约,由于是线性的,保证金按比例收取。

4.清算交割方式不同

当期权合约被持有至行权日,期权买方可以选择行权或者放弃权利,期权的卖方则只能被行权;而在期货合约的到期日,标的物自动交割。(https://www.xing528.com)

5.合约价值不同

期权合约本身有价值,即权利金,而期货合约本身无价值,只是跟踪标的价格。

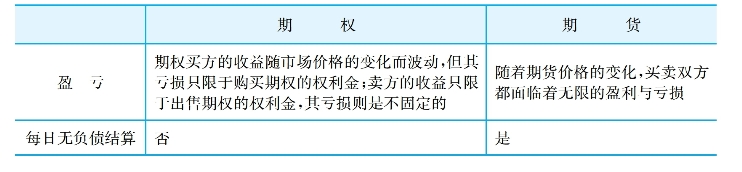

6.盈亏特点不同

期权合约的买方收益随市场价格的变化而波动,但其最大亏损只为购买期权的权利金,卖方的收益只是出售期权的权利金,若亏损则是不固定的;在期货交易中,买卖双方都可能面临着无限的盈利或亏损。

7.结算方式不同

期货持仓者每天收盘后需根据结算价进行每日无负债结算,对于结算后保证金不足的投资者追加保证金或强行平仓;期权交易不需要进行盈亏结算,只要计算义务方的维持保证金是否充足就可以了。

表8-1 期货与期权的区别

续表

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。