中国债券市场分为银行间市场、交易所市场和柜台债券市场。其中,银行间市场是中国债券市场的主体。银行间市场从1997年6月正式启动,是我国债券交易最主要的市场,属于场外交易市场。该市场参与者是各类机构投资者,属于大宗交易批发市场,实行双边谈判成交,逐笔结算。由中央结算公司为银行间市场投资者开立证券账户,进行一级托管和交易结算。交易所市场属于集中撮合交易的零售市场,实行净额结算。交易所实行两级托管体制,其中中央结算公司为一级托管人,为交易所开立代理总账户;中国证券登记结算公司为债券二级托管人,为交易所投资者提供结算。商业银行柜台市场是银行间市场的延伸,属于零售市场和场外交易市场。柜台市场实行两级托管。

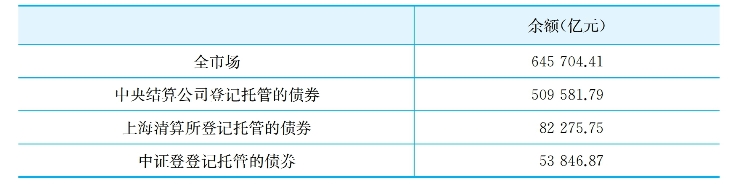

随着债券市场的发展,债券市场托管总量持续增长。2017年年末,全国债券市场托管存量达64.57万亿元,其中,中央结算公司托管债券50.96万亿元,占全市场78.92%;上海清算所托管债券8.23万亿元,占全市场12.74%;交易所托管债券5.38万亿元,占全市场8.34%。

表5-2 2017年债券市场余额情况

资料来源:中国债券信息网、上海清算所网站、中国结算网。(https://www.xing528.com)

按监管部门来看,中国债券市场具有财政部、国家发展改革委、中国人民银行、中国证监会、中国银监会和中国保监会等多部门监管的特点。这种多部门监管体制是中国债券市场发展进程中逐步演变的结果,对于促进债券市场品类的发展发挥了重要作用,但也成为债券市场发展的突出问题。

多部门监管的结果导致了监管职能分割,其中,中国人民银行和证监会履行银行间债券市场、交易所市场监管的职能;财政部、国家发改委、人民银行、证监会、银监会、保监会、银行间市场交易商协会分别履行国家和地方政府、企业、政策性金融机构和国际金融开发机构、公司和证券机构、银行业机构、保险业机构、发行非金融企业债务融资工具的企业主体等发行主体监管职能;银监会、证监会和保监会履行本行业机构参与债券交易的机构监管职能。市场发行、交易等功能性监管职能和机构投资者监管职能相分割。

这些监管职能的形成来源不一,有些是在债券产品创设时,往往就拥有了对它运行的监管权;有的源于金融监管体系变迁中,不同监管职能的延续与重新划分,如一行三会监管职能的交错;有的则沿袭了中国传统的固定资产投资管理的体制,如发改委对企业债的发行审批。

这种多部门监管体制,相关部门之间就必然存在着分工合作和相互协调的要求。从监管分工来看,我国债券市场既存在着机构监管与功能监管部门的分工,也存在着不同功能监管部门之间的分工。从监管目标而言,机构监管与功能监管是不同的。机构监管主要是根据不同类型的金融机构的经营特点,在市场准入、经营业务、市场退出等方面做出限制性的规定,对金融机构内部组织结构、风险管理和控制提出合规性要求;而功能性监管则从债券发行、交易等行为入手,侧重于对信息披露、交易制度、信用评级等方面进行规范性管理,监管的重点在于防范和控制系统性风险、维护市场秩序、保护投资者利益。在分业监管的大背景下,这两种监管在债券市场进行分工,有其制度背景,然而是否能够实现监管目标、有效控制系统性风险,关键在于以明晰的监管边界为基础,形成良好的监管协调机制。

然而,由于各部门对中国债券市场监管的权力来源不一,不仅存在着功能监管与机构监管边界不够清晰,功能监管中也存在着分割,尤其是一级市场发行所涉及的监管主体极其庞杂,不可避免地形成监管重复交叉和监管空白,难以形成合理的分工协调机制。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。