(一)投资概况

Sovereign Investment Lab(2014)对主权财富基金投资OECD国家和非OECD国家的比重进行了统计,见表4-12。

表4-12 主权财富基金投资OECD国家和非OECD国家市场的比重(2006—2014年,%)

资料来源:Sovereign Investment Lab(2014),UniversitàBocconi,第28页。

尽管各主权财富基金投资于发展中国家和发达国家的比例各有不同,但主权财富基金大部分的资产配置在发达国家是不争的事实,从单一年份来看,近2009年主权财富基金投资新兴市场的投资比例更高,2010年两者持平,而其他年份主权财富基金投资OECD市场比例更高。表4-13也显示了相同的趋势,2013年新兴市场吸引了最高比例的直接投资。

表4-13 主权财富基金对外直接投资:发达市场VS新兴市场(%)

资料来源:Javier Santiso(2014),第86页。

从不同的国家来看,Sovereign Investment Lab(2014)的数据显示,2013—2014年美国为主权财富基金资金最大的流入国,英国次之,中国第三(见表4-14)。

表4-14 主权财富基金的投资在目标国家的分布(2013—2014,占比%)

资料来源:Sovereign Investment Lab(2014),UniversitàBocconi,第30页。

张海亮(2013)也得出了类似的结论,基于SWF Institue 2012年公布的64家主权财富基金为研究对象,通过搜集大量权威媒体信息,获得32家主要的主权财富基金在2009—2011年共2000多笔海外投资的项目信息,分析得出主权财富基金对各大洲均有投资,但主要分布在40多个国家或地区,在此时间段内,主权财富基金投资目的地可划分为两个层次,第一层次为美国、中国大陆及英国,占主权财富基金投资总规模的60%以上;其次是德国、瑞士、新加坡、法国、西班牙、印度、中国香港地区以及巴西等国或地区。另外,统计数据还显示投资占比前十位的经济体所接受的投资占投资总额的90%;投资占比前20位经济体所接受的投资接近投资总额的99%。

(二)OECD国家

从地理政治方面而言,OECD国家无疑是主权财富基金直接投资的热点所在。SWF Institute在2013年10月发布的一份名为Asian Sovereign Wealth Funds go Big in Europe的报告显示:“从排名前25位的主权财富基金的资产地区分布来看,欧洲所占份额可观,尤其是英国(详见表4-15);此外,美国所占份额也不容忽视,但对美国的投资多是间接投资,通过中介机构或当地的合作伙伴进行。”尽管在此时间段,欧洲正处于欧债危机的不稳定状况,但伦敦、巴黎和其他地区的商业地产大受欢迎,吸引了来自淡马锡、新加坡政府投资公司、韩国投资公司、中国投资公司等大量亚洲主权财富基金的投资。

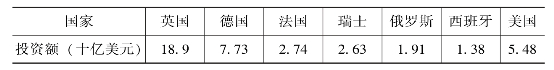

表4-15 2011年第三季度—2012年第二季度主权财富基金直接投资接受国及交易额统计

资料来源:SWF Institute(2013)。

1.英国

The City UK(2015)的研究也显示主权财富基金对欧洲青睐有加,2014年主权财富基金73%的资金投向欧洲。美国和英国自2007年以来是主权财富基金直接投资的重要目的地,各占主权财富基金投资规模的16%左右。在许多案例中主权财富基金更喜欢在英国进行直接投资,胜过美国;但通过外部经济人投资时,美国比英国更受偏好。由表4-16可见,英国在主权财富基金全球直接投资中的份额在大部分年份超过15%,最高的2012年甚至达到29%;而且从2007—2014年的八年累计量占主权财富基金总直接投资量的16%。

表4-16 英国在主权财富基金全球直接投资中的份额(%)

资料来源:SWF Institute-Sovereign Wealth Fund Transaction Database。

The City UK(2015)认为英国对主权财富基金而言的强大吸引力不言而喻,其坚实的地位源于与金融及相关专业服务相关联的结构优势、广阔的技术基础、开放的市场和英语法律的重要国际地位。英国不仅吸引可观份额的投资,首都伦敦还是主权财富基金清算和管理的重要中心,其他城市如阿伯丁、伯明翰、加的夫、爱丁堡、格拉斯哥、利物浦和曼彻斯特也是基金管理的重要中心。The City UK(2015)还特别从四个方面来证明英国比美国更受到主权财富基金的追捧:一是尽管两国吸引的主权财富基金的规模差距不大(均在主权财富基金投资份额的16%左右),但就经济规模(美国占全球GDP的23%,英国为3%)而言,吸引主权财富基金的投资规模是美国的数倍;二是最大的二十支主权财富基金中的九支(包括科威特投资局、文莱投资局、阿布扎比投资局、卡塔尔投资局、淡马锡和挪威养老基金等)在伦敦设有办事处,七支在纽约设立办事处;三是主权财富基金国际论坛(The International Forum of Sovereign Wealth Funds,IFSWF)2014年将其秘书处由华盛顿特区迁至纽约,该决定进一步巩固了伦敦作为国际金融和相关专业服务的全球领先中心的地位;四是根据《银行家》杂志关于全球资产管理领先中心的最新调查,伦敦被评为搬迁和扩大资产管理运行最优吸引力的金融中心,而纽约屈居第四,在香港和新加坡之后。当然,美国也有自身的优势,The City UK(2015)承认当主权财富基金通过外部经理人投资时,美国更受欢迎。

2.西班牙

Javier Santiso(2012,2013)则在其报告中表明主权财富基金对欧洲国家的投资并非一视同仁,对西班牙有特别偏好,如主权财富基金在2011年的投资达到历史最高值810亿美元(合计237比交易),对欧洲的投资比重接近35%,超过亚洲(32%)和美洲(少于7%,北美和南美);而在对欧洲的投资中,西班牙共吸引投资84亿美元(包括西班牙和西班牙企业),超过法国(36亿美元)和英国(少于30亿美元),最大的交易来自于阿联酋和卡塔尔。以能源行业为例,西班牙能源企业Repsol、Cepsa等吸引了大量主权财富基金的投资,且大部分的投资以联合投资的方式,见表4-17。

表4-17 主权财富基金和国有企业在西班牙的能源企业的投资

(https://www.xing528.com)

(https://www.xing528.com)

注:有中文翻译的即为主权财富基金,未翻译的为国有企业。

资料来源:Javier Santiso(2013),第23页。

Javier Santiso(2014)对2010—2014年五年间主权财富基金对西班牙企业的投资进行了汇总,在这期间16笔交易的规模就达到了133.71亿欧元,而来自亚洲的主权财富基金似乎成了主要的资金来源,卡塔尔投资局投资项目数量和投资额双高,阿联酋的国际石油投资公司也十分活跃,中国投资公司和新加坡主权财富基金相对投资额较小,详见表4-18。

表4-18 主权财富基金对西班牙企业的投资(2010—2014)

续表

资料来源:Javier Santiso(2014),第25页。

综合之前的研究报告,Javier Santiso(2014)发现2007年金融危机后,西班牙变成了主权财富基金投资关注的热点国家,自2007—2014年累计投资额超过130亿欧元。2013年挪威主权财富基金GPFG又重新恢复对西班牙的重视,在2012年虽对西班牙债券减持70%至7.12亿欧元,但到2013年年底情况逆转,GPFG增持至超过33亿欧元的西班牙主权债券,相比2012年,增加366%之多,成为GPFG固定收益投资中重要的国家;股权投资也有所增加。亚洲主权财富基金对西班牙的房地产投资“一拥而上”,70%投资于写字楼、17%居民楼、8%酒店、2%商业和2%的工业物业。

(三)新兴经济体

1.拉丁美洲

在新兴经济体中,除了中国依旧为主权财富基金的偏好之地,拉丁美洲地区正在吸引越来越多主权财富基金的目光。2014年5月,Temaske和GIC联合向总部位于巴西圣保罗的线上运动服装零售品牌Netshoes注资1.7亿美元。

Javier Santiso(2013)通过研究发现,主权财富基金对西班牙企业的青睐很重要的原因在于许多西班牙企业在拉丁美洲的业务非常成功,可被称为“欧洲—拉丁的跨国企业”。这种吸引力促成了多笔来自亚洲主权财富基金的巨额投资。如卡塔尔控股(Qatar Holding)对桑坦德银行(Banco Santander)的投资,尽管是投资一个欧洲(西班牙)企业,但2012年桑坦德银行50%的利润来自拉丁美洲,其中26%来自巴西(而这正是卡塔尔控股直接投资的桑坦德银行的附属公司),超过墨西哥(12%)和智利(6%);同时期,西班牙贡献15%的利润,英国11%,美国10%。相似的案例是其竞争对手西班牙对外银行(BBVA),其拉丁美洲的基地是墨西哥。

目前,拉丁美洲已经聚集了大量亚洲主权财富基金,许多主权财富基金已经开始在该区域设立办事处来寻找更好的投资机会。淡马锡已在墨西哥和巴西设立办事处;尽管尚未设立办事处,但中国投资公司以多伦多办事处为基础,新加坡政府投资公司以伦敦的国际办事处为依托,开始寻找拉丁美洲的投资机会。拉丁美洲对主权财富基金的吸引力不仅在传统行业,如能源、采矿等,附加值更高的领域,如技术部门、化学制品、航空也开始吸引主权财富基金的目光(见表4-19和表4-20)。

2.中国

尽管我国的权益类资产备受全球主权财富基金的青睐,但目前大部分的机构投资者在进入我国市场时会受到限制,因而对海外主权财富基金而言,我国的权益类资产“不是增加配置的问题,而是没有投资的问题”。以挪威主权财富基金——养老基金全球(Government Pension Fund-Global,简称GPFG)为例,作为全球最大的主权财富基金,在其资产地域配置中,我国正扮演着越来越重要的角色。GPFG是挪威中央银行下设的投资管理部(Norges Bank Investment Managemenrt,NBIM)管理的三支基金中最受瞩目的一支,2006年10月26日,挪威中央银行获批合格境外投资者(QFII);2007年11月6日,挪威中央银行在我国上海设立代表处,这是继伦敦和纽约后挪威中央银行在海外设立的第三家分支机构,目的是加强在亚太地区的投资业务。[21]2012年年底,GPFG持有全球所有上市公司股票的1.2%,约7500家上市公司,在其4800亿美元的股权投资组合中,仅有2.1%投向中国,该比例仅是其对日本、法国、德国投资比例的1/3,对美国投资的1/15。而到2013年9月,GPFG获得了10亿美元的QFII额度后开始进一步加大对我国的股权投资,先后参与了信达、辉山乳业的首次公开发行(IPO)。挪威主权财富基金投资获准投资中国的额度为15亿美元左右,而该基金高管层多次表示愿意加大对中国的投资规模。[22]

表4-19 主权财富基金对拉丁美洲主要持股状况(截至2013年1月1日)

续表

资料来源:Javier Santiso(2013),第35页。

表4-20 主权财富基金投资拉丁美洲技术企业的前五位

资料来源:Javier Santiso(2013),第34页。

卡塔尔主权财富基金卡塔尔投资局(QIA)的执行长Ahmed Al-Sayed从2011年便多次表达希望积极进军中国房地产、基础建设和医疗行业的意愿,将中国视为其亚洲投资中的潜力目标,且已在北京设立了中国办公室。[23]自2011年以来,QIA投资的中国企业包括有香港高端百货运营商利福国际、阿里巴巴、中信集团、工商银行、农业银行等。为实现未来五年投资中国市场150亿~200亿美元的投资,QIA于2014年11月与中信集团签署了谅解备忘录,各自出资50%成立100亿美元的地区投资基金,作为区域整体投资策略的重要一部分。此外,中国和卡塔尔之间密切的经贸往来也将助推QIA对中国的投资,如2014年11月,中国人民银行与卡塔尔中央银行签署了规模为350亿元人民币的双边本币互换协议。[24]卡塔尔还是亚洲基础设施投资银行的初始成员国之一。

新加坡的两支主权财富基金更是对中国青睐有加,以2013年为例,淡马锡和新加坡政府投资公司分别以40笔和27笔交易数目位居第一和第二,在共同完成的67笔交易中20笔发生在中国、13笔在印度;马来西亚国库控股有限公司则共同投资15笔,其中6笔投资本国,土耳其和中国各3笔。根据美国金融数据提供商SNL Financial的统计,淡马锡的中国银行持股价值几乎可以媲美拥有最多的中国银行股份的各美国机构的持股总和,即200.6亿美元。SNL的统计也显示,最受海外投资者欢迎的两家中国银行是中国银行和中国建设银行,前者有413个海外机构投资者,后者有391个海外机构投资者。[25]

目前海外机构对中国市场的担心主要集中在金融体系和改革预期能否达到预期效果,尽管从纵向时间轴上来看,我国经济增速有所减缓,但在同时期,我国经济的整体发展态势远好于其他经济体,中国改革红利中可能蕴藏的机会不容忽视,未来将会持续吸引主权财富基金的目光。

3.非洲

此外,主权财富基金也开始关注拥有丰富自然资源的非洲国家。2011年中国投资公司成为首家布局非洲的主权财富基金,斥资近2.5亿美元买下南非知名企业集团Shanduka Group四分之一的股权。2008年4月,时任世界银行集团行长罗伯特.B.佐利克曾大力鼓励主权财富基金拿出持有资金的1%在撒哈拉以南非洲进行股本投资,作为挖掘长期全球流动性促进投资机会和发展的一条路径。[26]

最近两年,淡马锡开始变得“比以往任何时候都更愿意投资非洲”(Seven Energy首席执行官Phillip Ihenacho,2014),进行了多笔大手笔投资,如2013年年底,淡马锡斥资13亿美元买下坦桑尼亚几个天然气田20%的股权;此后又在2014年4月支付1.5亿美元,成为总部位于尼日利亚的油气集团Seven Energy的最大股东之一。[27]安哥拉主权财富基金在2015年4月宣布拟投资14亿美元支持非洲建设,涵盖卫生、采矿、农业等重要领域;其中,卫生领域的投资将达4亿美元。[28]可以预估,上述投资将带来很强的示范效应,吸引其他主权财富基金进入非洲寻找投资机会。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。