(一)实证模型、指标与数据

1.实证模型

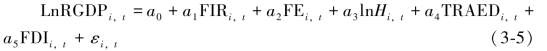

根据国内外的相关理论研究,旨在实证考察中部地区金融发展与经济增长的关系,我们建立如下回归模型:

(3-5)式中,下标i和t(t=1996,1997,…,2015)分别代表了第i个省份和第t年。研究样本涉及6个省份,将1996—2015年中部分省的各项指标组成面板数据。

2.指标选取

(1)经济增长的指标(LnRGDP)。

在分析经济增长的实证研究中,人们通常以人均实际GDP衡量一国或地区经济增长,我们也选用该指标作为反映经济增长变量。同样,为了防止异方差,我们采用人均实际GDP的自然对数形式(LnRGDP)。

(2)金融发展规模的指标(FIR)。

对金融发展规模衡量,普遍使用的指标是Goldsmith(1969)提出的金融相关率(FIR),它表示金融资产总值占国内生产总值的比重。[33]从资产流动性的角度看,M2、债券和股票也可以构成金融资产。因为我国是间接融资主导的金融体系,银行业在金融市场中具有垄断地位,它对各省经济增长产生最重要的影响;同时由于一些指标的分省数据(如M2)难以统计,所以我们采用金融机构存贷款余额占地区生产总值之比作为金融发展规模指标,即:

(3)金融发展效率的指标(FE)。

在很多研究中的普遍做法是,以非国有经济获得银行贷款的比率,表示整个金融系统的中介效率。但是,基于国有经济在整体经济中的地位,王志强、孙刚(2003)指出这种指标设计是有缺陷的。[34]他们认为,可以用存款与贷款的比值来衡量金融效率,该比值越大,说明商业银行的放贷越注重效益、风险,金融效率越高。我们遵循了这一做法,即:

(4)人力资本的指标(H)。

在已有的研究中,通常采用政府的教育支出占财政总支出的比重来衡量人力资本。但是,人力资本的形成涉及政府、企业和个人的教育投资,目前我国缺乏企业和个人教育支出的统计数据,单纯以政府的教育支出衡量人力资本存在固有缺陷。所以,本书采用受教育年限法来计算人力资本。

![]()

(3-8)式中,H为本书计算的6岁及以上人口的平均受教育年限。i为受教育程度,pi为6岁及以上人口中第i层次受教育程度的人口数,hi为第i层次受教育程度的受教育年限,P为6岁及以上人口的总数。受教育程度分为文盲半文盲、小学、初中、高中、大专及以上5个层次,分别定义的受教育年限为2、6、9、12和16年。

(5)国际贸易的指标(TRADE)。

在经济全球化的背景下,国际贸易常常被看作经济增长的发动机,国际贸易可以通过充分利用静态与动态比较优势、“技术外溢”和外部刺激,促进一国或地区的技术进步和经济增长。在相关实证研究中,人们通常采用进出口总额占GDP的比重(进出口总额/GDP)衡量一国或地区对外贸易水平,我们也选用该指标作为反映国际贸易变量。(https://www.xing528.com)

(6)外商直接投资的指标(FDI)。

在新增长理论的框架下,运用经济增长要素分析方法,通常认为外商直接投资对东道国的资源供给如储蓄、外汇、财政收入、人力资本、技术和国际营销网络等有潜在的作用,通过资本形成、人力资本开发、技术进步、国际贸易等,促进发展中东道国的经济增长。在相关实证研究中,人们一般采用实际使用外商直接投资额占GDP的比重(实际使用外商直接投资额/GDP)衡量一国或地区外商直接投资水平,我们也选用该指标作为反映外商直接投资的变量。

3.数据说明

在金融发展指标中,金融机构的存款、贷款余额来自《中国统计摘要》(2016年);GDP的数据来自《中国证券期货统计年鉴》(2016年)[35]。人力资本的计算数据来自1997—2011年的《中国人口统计年鉴》、《中国统计年鉴》和《新中国55年统计资料汇编》,2000年采用人口普查数据,其他年份采用1%的抽样调查数据,并进行了相应的换算。

本研究涉及的未作特别说明的其他数据源于:《新中国55年统计资料汇编》、《中国农村统计年鉴》(1997—2016年)、《中国统计年鉴》(1997—2016年)、《中国金融统计》(1997—1999年)和《中国金融年鉴》(2003—2016年)、中部六省《统计年鉴》(1997—2016年)。本研究的一些数据直接剔除了价格水平变动因素的影响,并且为了减少数据变动幅度,我们对相关变量数据取了自然对数值。

(二)实证分析过程与结果

1.面板数据回归分析

首先进行Wooldridge Test以分析面板数据是否存在自相关,该检验的原假设(即H0)为不存在一阶自相关。检验结果表明,面板数据的P值为零,拒绝了原假设,即变量数据各自都存在自相关。其次,我们对面板数据是否存在异方差进行了检验,对异方差检验的原假设(即H0)是存在同方差。检验结果表明,面板数据的P值都非常小,拒绝了原假设,即面板数据存在异方差。

根据上述检验结果,我们认为,在面板数据中存在自相关结构和复杂误差,所以固定效应模型和随机效应模型均不适合作为估计模型,我们采用FGLS(Feasible Generalized Least Squares)方法进行估计,估计结果见表3-2。

在表3-2中,单独考察金融发展规模,从方程(a)可知,1996—2015年间,在1%的显著水平下,人力资本(LnH)、国际贸易(TRADE)促进了中部地区经济增长,金融发展规模变量(FIR)、外商直接投资变量(FDI)没有通过显著性检验。单独考察金融发展效率,从方程(b)可知,在1%的显著水平下,金融发展效率(FE)促进了中部地区经济增长。在5%的显著水平下,人力资本促进了中部地区经济增长,国际贸易、外商直接投资变量没有通过显著性检验。在一个相对完整的实证模型中,从方程(c)可知,在5%的显著水平下,金融发展规模抑制了中部地区经济增长,在1%的显著水平下,金融发展效率、人力资本促进了中部地区经济增长,国际贸易、外商直接投资变量没有通过显著性检验。

2.时序数据回归分析

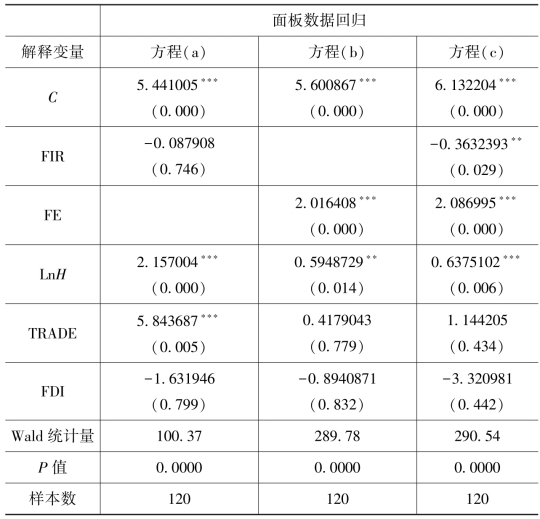

旨在对中部地区与全国的比较,以及分析基本实证结论的稳健性,本书运用全国1996—2015年的时序数据,对金融发展与经济增长的关系进行协整回归分析。限于篇幅,变量单位根、残差序列的平稳性等相关检验从略,协整回归估计结果见表3-3。

表3-2 中部六省面板数据的估计结果

注:①∗∗∗、∗∗和∗分别表示1%、5%和10%的显著水平;②表中(·)内为显著水平的概率值(Prob.)。

如表3-3所示,单独考察金融发展规模,从方程(d)可知,1996—2015年,在10%的显著水平下,金融发展规模(FIR)促进了全国经济增长,在5%的显著水平下,人力资本(LnH)促进了全国经济增长,国际贸易变量(TRADE)、外商直接投资变量(FDI)没有通过显著性检验。单独考察金融发展效率,从方程(e)可知,在10%的显著水平下,金融发展效率(FE)促进了全国经济增长,在5%的显著水平下,人力资本促进了全国经济增长,国际贸易、外商直接投资变量没有通过显著性检验。在一个相对完整的实证模型中,从方程(f)可知,在5%的显著水平下,金融发展规模、金融发展效率和人力资本促进了全国经济增长,国际贸易、外商直接投资变量没有通过显著性检验。

表3-3 全国时序数据的估计结果

注:①∗∗∗、∗∗和∗分别表示1%、5%和10%的显著水平;②表中(·)内为显著水平的概率值(Prob.)。

进一步,将表3-2、表3-3中相对完整的实证模型结果进行比较发现,在中部六省,金融发展规模抑制了中部地区经济增长;在全国范围,金融发展规模(FIR)促进了全国经济增长。除此之外,在中部六省和全国范围,金融发展效率、人力资本均促进了经济增长,国际贸易、外商直接投资变量都没有通过显著性检验。这说明在中部六省和全国之间,金融发展与经济增长的关系具有较好的一致性,实证模型的结论比较稳健。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。