良好的公司治理生态要求公司管理当局、董事会、机构投资者、注册会计师、证券分析师和证券监管机构各司其职、相互制衡。TK发生如此恶劣的财富掠夺和财务舞弊,足以表明其公司治理生态被污染的程度。

(1)一手遮天的首席执行官。

TK的壮大与出现危机都与一个人有关,这个人就是科兹洛夫斯基。1992年出任公司CEO后,科兹洛夫斯基开始了他激进的扩张计划。在短短10年间,TK并购的公司超过了400家。正是通过收购兼并带来的高速成长,科兹洛夫斯基在2001年成为《时富》和《商业周刊》的封面人物,被评为“美国最激进和最具有开拓创新精神的CEO”。但同许多卷入财务丑闻的CEO一样,科兹洛夫斯基也属于“独裁者”型的职业经理人。他只允许其心腹人员参与公司决策,几乎所有高管人员都由他亲自挑选,以确保其“政令畅通”。他甚至大言不惭地声称,其选材的标准是“不太高尚的、聪明的、一心想发财的人”。当一些接受奖励的高管人员小心翼翼地向科兹洛夫斯基询问奖励是否经过董事会授权时,得到的回答往往是:我本人就有权决定一切。他的意志俨然成为公司的“圣旨”。

(2)形同虚设的董事会。

TK的董事会在这场丑闻中负有不可推卸的责任。面对形同虚设的董事会,愤怒的投资者通过《华尔街日报》发表声明,要求TK撤换所有董事会成员。薪酬委员会无疑受到了最猛烈的抨击。当科兹洛夫斯基等高管人员肆无忌惮地利用薪酬委员会负责审批的KEL项目、迁职福利计划、奖励计划等各种机会损公肥私时,薪酬委员会竟浑然不知,甚至担心激励不足而不断为其加薪。

实际上,薪酬委员会是有很多机会发现高管人员的腐败行为的。比如,Flag奖励计划是薪酬委员会在2001年10月审批的,此时换入的Flag公司股票市值早已大幅下跌,只要对股市稍加留意就可发现TK在此交易中损失惨重,根本不是高管人员所称的8 000万美元账面盈利。更为荒唐的是,科兹洛夫斯基曾经私自对退休后的薪酬协议进行修改,使其在62岁后的3年内可获得的薪酬由2 000万美元增至2亿美元。不可思议的是,知此重大的“偷梁换柱”居然逃过了薪酬委员会的审查,于2001年12月得到了批准。审计委员会也同样成为“众矢之的”。本应由审计委员会领导的内审部门完全受科兹洛夫斯基操控,根本无法对高管人员逾越内部控制的行为发挥应用的监督作用。审计委员会也缺乏与注册会计师的沟通,几乎所有的问题都交由科兹洛夫斯基和斯沃茨处理,注册会计师在得到他们“合理”的解释后往往就不再上报审计委员会。这样,审计委员会的内外信息源完全为科兹洛夫斯基所掌握,成为了一台没有“探头”的监视器。TK的董事会之所以会如此“麻木不仁”,究其原因主要包括两方面:一是董事会成员对科兹洛夫斯基充满了“敬畏”心理。一位审计委员会成员如此评价科兹洛夫斯基:他是公司的象征,是全美最佳CEO,我们没有任何理由怀疑他。在2002年5月(科兹洛夫斯基被起诉的前一个月)董事会还发表了一份联合声明,以表达对科挂洛夫斯基的“完全信任”。二是董事会成员与TK存在着千丝万缕的利益关系,影响了他们的利断能力。2001年董事会成员的补贴高达75 000美元,并被授予10 000份股票期权。更为重要的是,董事会成员均持有TK大量的股票,10个董事共持有2 580万股股票,2001年年末的市价高达14.7亿美元。股价的涨跌对董事会成员的个人财富影响重大:而2001年年底TK股价比科兹洛夫斯基刚上任时上涨了近8倍,这使得董事会成了“百万富翁”俱乐部。丰厚的回报进一步麻痹了董事会成员,使他们对科兹洛夫斯基更加“言听计从”。

(3)助纣为虐的机构投资者。

在美国式的外部治理模式中,机构投资者曾被寄予厚望,但在TK案例中,机构投资者显然并未发挥其应有的作用。Fidelity基金作为TK最大的机构投资者,却常常不顾股东的利益,按照管理当局的意愿来行使投票权,力图与管理当局保持“和睦”的关系。早在1998年,就有一些股东提议TK进行改革,构建更为独立的董事会,但Fidelity基金作为当时的第一大股东,却否决了该议案。不仅如此,当年Fidelity基金还否决了75%的旨在加强公司治理的提案。为此,Fidelity从TK得到了180万美元的回报,以实行其员工退休计划。Fidebty基金的“助纣为虐”搬起石头砸了自己的脚,在TK丑闻爆发后,它损失了44亿美元。当然,最终的受害者是基金持有人。

值得注意的是,SEC并未要求基金公司对外披露投票情况,甚至无须对基金持有者披露。因此,只有不到0.1%的基金披露其代理投票情况。这也在一定程度上纵容了基金公司在投票时违背股东的意愿。

(4)麻痹大意的注册会计师。

负责TK审计工作的普华永道会计师事务所也难辞其咎。2003年8月13日,SEC宣布终身禁止主管TK审计项目的普华永道合伙人斯卡佐从事上市公司审计业务。尽管普华永道对外一直坚持“我们的TK审计工作是符合专业标准的”,但事实的确如此吗?

①KEL项目审计问题。(https://www.xing528.com)

在斯卡佐首次接手TK审计业务的1997年,TK的许多“小红旗”就插到了审计工作底稿上,其中就包括了KEL贷款项目问题。在与KEL项目有关的审计工作底稿上,附有一份26页的记录,详细列示了高管人员使用KEL贷款的明细情况,比如“建造酒窖”、“宝马车挂牌费”等,但这一重大审计线索却被斯卡佐忽略了。在此之后的每一年中,普华永道的审计工作底稿均包含了KEL项目的使用情况表,可是,高管人员肆无忌惮地滥用该贷款项目竟然从未引起注册会计师们的注意,他们并没有就这一问题进行深入调查,甚至不过问这些贷款是否经过适当的授权,也“懒得”与审计委员会讨论此事。普华永道同时也发现了TK高管利用迁职计划骗取公司几千万美元无息贷款的事实,也曾要求TK在财务报告中披露相关情况,但斯沃茨向斯卡佐辩解道:“对于TK而言,区区几千万并不重要,无须披露”。斯卡佐身为一名资深注册会计师,当然知道重要性有金额和性质之分,对于事关高管人员诚信问题的重大事项,绝不能因为金额上的“不重要”而轻易放过。遗憾的是,斯卡佐又一次被斯沃茨说服,协助TK的高管人员截留了这些重要信息。

②奖励计划审计问题。

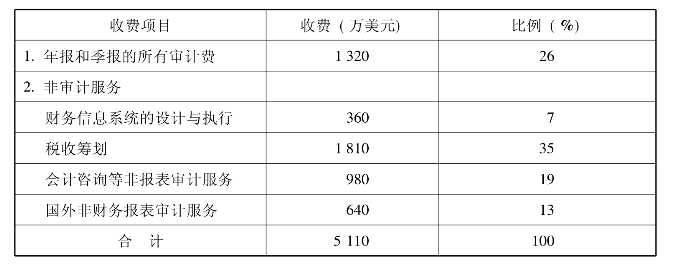

普华永道对TK屡屡出现的巨额奖励计划也是有所察觉的。2000年11月30日,斯卡佐曾收到来自斯沃茨的传真文件,详细解释了Tycom上市奖励计划。通过调查,斯卡佐还发现该奖励计划的会计处理存在问题,将近4 500万美元被用于冲减股票发行收益,而另外的4 100万美元更是令人费解地冲减了应计所得税项目。如此异常的会计处理显然不符合GAAP的要求,但斯沃茨再一次以金额上的“不重要”来搪塞斯卡佐的质询,并轻易蒙混过关。在Flag奖励计划中,普华永道同样发现TK将1 500万美元的奖金冲减股票套换收益,但并未深入调查:难怪SEC的前任首席会计师特纳对普华永道为上亿美元奖励计划的会计处理开绿灯的行为表示极度愤怒,他指出:“这些异常的会计处理往往是舞弊的征兆,注册会计师本应重点关注,我实在难以理解为什么普华永道会轻易放过这些预警信号。”独立审计准则明确指出,注册会计师应根据审计中不断积累的审计证据不断调整风险评估水平,并据以修改审计程序的时间、性质和范围,确保可以获得充分可靠的审计证据,以合理确信是否存在因舞弊而引起的重大错报。而在审计风险评估与再评估的过程中,一个首要的风险因子就是管理当局的品行及其控制环境,绝不能轻信管理当局的诚信。当财务报表存在错报时,应慎重考虑该错报是否由舞弊所产生,绝不能因为金额上的不重要而轻易放过。由此可见,如果注册会计师能够遵循会计准则的要求,在审计过程中保持合理的职业谨慎,不放过科兹洛夫斯基及其党羽在近10年的“致富”过程中留下的蛛丝马迹,就完全有机会“力挽狂澜”。为什么经验丰富的注册会计师会犯下如此低级的错误?或许我们从普华永道与TK的亲密关系中可以找到答案。截至2002年,PwC承接TK的审计业务已达8年之久,且它与TK之间的关系早已不只是报表审计那么单纯。2001年普华永道在TK项目上的收费如表6-1所示。

表6-1 普华永道在TK项目上的收费情况

普华永道的多重身份无疑给审计独立性造成了巨大的影响,是造成这次重大审计失败的原因之一。

(5)利欲熏心的证券分析师。

科兹洛夫斯基似乎十分了解华尔街的心思,总能很好地“迎合”分析师的预期。TK也因此成为华尔街的明星,受到分析师的热烈追捧。即使在2002年TK备受各种问题困扰时,许多证券分析师仍然建议投资人“买进”该股。为了得到满意的分析报告,科兹洛夫斯基还曾在与美林投资银行的首席执行官的面谈中,对美林施加压力,促使其任命分析师杨负责跟踪研究TK股票。杨无疑是华尔街中TK股票的最大支持者。他上任后不久就把TK的股票评级由“择机买进”上调至“买进”。他也因为对TK的追捧而成为年薪高达450万美元的明星分析师。他在给TK高管的一封电子邮件中露骨地承认:我的高工资是TK间接支付的。在另一封写给斯沃茨的电子邮件中,他要求斯沃茨尽快“批复”他即将发布的分析报告,并表示在得到斯沃茨的批复前绝不会将其发布,更为荒唐的是他在落款中自称为“TK最忠诚的员工”。如此心态怎能保证其发布的分析报告公正客观?

(6)监管不力的SEC。

由于外界的不断质疑,SEC曾在1999年对TK的会计记录进行了调查,但调查结果却为TK开出了一切正常的诊断书,认为其会计处理“虽然激进,但仍在GAAP的范围之内”,轻易地对TK亮出绿灯,错过了揭示TK黑幕的绝佳时机。虽然事后SEC的发言人辩解:“如果我们对公司的所有账目进行检查,那我们一年只能检查三家公司”,但正如耶鲁大学管理学院索南特尔德教授所指出,面对饱受外界质疑的TK,SEC完全有理由扩大调查范围,如果其对TK异常的内部审计程序稍加留意的话,许多问题就会水落石出。

众所周知,美国的公司治理模式以外部监督为主,可当董事会、注册会计师、财务分析师、机构投资者甚至SEC都“不约而同”地集体失灵时,其结果只能是“系统崩溃”。从这个角度而言,TK丑闻的爆发是恶劣的公司治理生态的必然结果。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。