一、delta中立对冲策略

在上一节推导B-S公式时,提到假设卖出1股看涨期权,买入delta的股票所形成的证券组合,短时间内,该证券组合的价值不受股价变动的影响,也就是所谓的delta中立(delta-neutral)的情形。本节将探讨delta中立的对冲策略及可能的问题。

假设证券组合V包括卖出N股的看涨期权及买入NS股的股票,则此证券组合的价值V可表示为: V=N×C+NS×S,则股价变动对证券组合价值的影响可表示如下:

ΔP称为部位delta(position delta)。如果ΔP>0,当股票上涨,证券组合价值会上升; 反之如果ΔP<0,则股票上涨,证券组合价值下降; 如果ΔP=0,表示证券组合的价值不受股价变动的影响。

【例题1】 假设某A券商发行1000股中国石油认购权证,已知该权证的delta为0.62,则需同时买入多少股中国石油股票来达到delta中立对冲呢(权证价格为11.5元,股价为70.5元)?

解: 要达到delta中立,则部位delta需为0,即:

ΔP=-1000×delta+NS=0

因为认购权证的delta=0.62,ΔP=0,则NS=0.62×1000,所以应该买入约620股的中国石油股票来达到delta中立的对冲效果。而对冲证券组合的价值或投资成本V=-1000×11.5+620×70.5=32210元。

实务上,发行权证的券商也可以采用目标公司的期权或可转换公司债,或与目标股票相关系数较高的其他股票,甚至可用其他公司发行的相同目标权证来规避delta风险。

二、gamma风险

是否发行权证的券商只要做delta中立对冲就能规避股价变动的风险呢? 答案是否定的,因为对冲比率N(d1)会随着股价上升而上升,随着股价下跌而下跌,因此当股价上涨时,很明显地,对冲比率上升,也就是券商少买了股票; 反之,如果股价下跌, N(d1)下跌,券商则多买了股票,这就是gamma风险(gamma risk)。因此,采取delta中立的对冲,不论股价上升或下跌,对看涨期权的卖方都会有损失。

图20-1 delta中立对冲与gamma风险

图20-1说明delta中立对冲及gamma风险大小。由图20-1可看出只用delta来估计股价上升对看涨期权的影响时,会低估看涨期权的价格变化。譬如原来股价及看涨期权价格在A点,当股价上升到B点时,对应的看涨期权变化应该为BD段,但由于delta只算出BC段,所以低估了CD段,此即gamma风险; 反之,当股价下跌到E时,对应的看涨期权下降为EF,但由delta估算为EG,所以高估了FG段,故FG段就是gamma风险。因此对权证卖方而言,单纯的delta中立对冲是不够的,还要考虑gamma的风险。

动动脑

动动脑

期货有gamma风险吗?(https://www.xing528.com)

三、delta-gamma中立对冲策略

由前述可知,delta中立对冲无法完全规避股价上涨或下跌的风险,尤其是平价期权在快到期时风险最大,那么应该如何来规避gamma风险呢? 其方法之一就是随时调整股票的部位,但是缺点是交易成本太大; 另一种方法就是做delta-gamma中立对冲。

假如要避掉delta风险,则可以买(卖)目标现货; 而要规避gamma风险,则需要买(卖)跟目标资产二阶有关的产品,例如同目标资产的期权。所以,券商发行认购权证,须买进目标股票以规避delta风险,如果还要规避gamma风险,则必须买进相同目标股的其他认购权证。但是要买进多少相关的证券或权证才可以呢? 兹举例说明。

【例题2】 假设其他条件跟例题1一样,而认购权证gamma为0.015,假设有另一B券商发行的中国石油认购权证的delta、gamma分别为0.757、0.028。A券商另外要规避gamma风险,即delta-gamma中立对冲。则A券商需买入多少该B券商发行的认购权证及中国石油股票来达到delta-gamma中立对冲?

解: 证券组合可表示为

V=-1000×C1+N2×C2+NS×S

其中: C1为A券商发行的权证,C2为B券商发行的权证,S为中国石油股票。

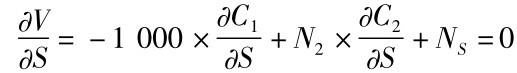

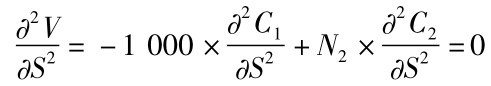

delta中立,则需

gamma中立,则需

即

将delta及gamma资料代入,可得:

由两个方程式解两个未知数N2与NS,解出N2=535.7,NS=214.5。所以,A券商应该买入536股B券商中国石油权证及215股中国石油股票来达到delta-gamma中立对冲。

动动脑

动动脑

如果在delta-gamma中立对冲中,另一支权证的gamma较欲对冲权证的gamma小,而delta较欲对冲的权证的delta大,那么股票部位将为正或负呢? 为什么?

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。