如何才能预估未来可能的最大损失呢? 这也就是VAR的估算方法所要做的。VAR的计算方法一般分为三种,即历史模拟法、标准差法与蒙特卡罗模拟法。其中历史模拟法与蒙特卡罗模拟法是一种完全定价法(full valuation)方式; 而标准差法则属于部分定价法(local valuation)方式。本节将先介绍历史模拟法,至于标准差法及蒙特卡罗模拟法将在第五节及第六节分别介绍。

一、单一资产VAR

历史模拟法(historical simulation)是假设过去实际发生过的资产价格变化,未来价格变动也会重复过去的情形。换言之,推测未来1天或10天股价可能的变动情形,我们就可以用过去股价变动的情况将它由小而大排序找出临界价格的变动,作为合理的估计基础。历史模拟法是最简单的方法,不需任何的统计假设。

历史模拟法步骤如下:

步骤1: 找出过去一段时间(譬如过去101天)每天的股票收盘价S1,S2, S3,…,S101。

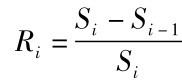

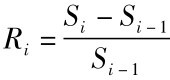

步骤2: 求股价变动率或绝对变动量:

股价变动率

绝对变动量 ΔSi=Si-Si-1

步骤3: 将股价变动率(或绝对变动量)由小至大排列,譬如:

股价变动率: -6%,-5%,…,0,1%,…,6%

或

绝对变动量: -6元,-5.5元,…,0,…,5.5元,6元,6.5元

步骤4: 找出VAR值:

找出最后5%的临界变动率R*或临界变动量ΔS*,则:

VAR=-R*×V

或 VAR=-ΔS*×Q (14-1)

其中,V表示股票目前总价值=S×Q,Q表示股数。本来损失为负值,但习惯上VAR的值都取正值,因此公式14-1加一个负号。譬如最后5%(第五个)观测值R*为-4.5%,则VAR等于证券组合价值(譬如100万元),乘以-4.5%,取负值后等于45000元。或者也可采用绝对变化量,譬如最后第五个损失ΔS*为-5元,则手中有1万股,则为-5元×1万股,取负值,VAR等于5万元。[3]

以上同时说明采用绝对变动量及变动率来计算VAR。采用绝对变动量有一个缺点,即比较的标准不一样。假设过去中国石油股价处在低位,譬如股价在50元左右,则股价下跌3.5元,就是7%; 但是,今天中国石油股价处于高位,譬如100元附近,股价下跌3.5元,只是3.5%,因此会低估未来股价的变动。反之,如果过去的股价较高,譬如股价除权以前约为100元,但是目前股价比较低约为50元。如果用过去股价的绝对变动量(ΔS)来预估未来股价的变动量,将会高估VAR。也就是说,用绝对变动量比较无法以过去股价的变动量预估未来股价的变动量,除非过去平均股价和目前平均股价相当; 采用股价变动率则不会发生此问题。因此,本书建议采用股价变动率来求VAR。

【例题1】 假设你在今天以收盘价100元买入鸿海股票10张(1万股),共100万元,求1天后、95%的置信水平下,你所投资的VAR为多少?

解: 步骤如下:

步骤1: 找出过去101天鸿海的每日收盘价S1,…,S101。(https://www.xing528.com)

步骤2:求出每天的报酬率 。

。

步骤3: 将Ri由小排至大。

步骤4: 找出倒数第五个的临界报酬率R*,假设为-3.35%。

步骤5: VAR=-R*×V=3.35%×1000000=33500(元)

上例求出来持有鸿海的股票100万元,1天后95%几率的VAR值为33500元,即1天后你有95%的几率最大损失会低于33500元,或是明天只有5%的几率,你的损失会超过33500元。一般而言,由于股价上涨是慢慢上涨,而下跌可能发生大跌。因此,股票卖方的VAR在历史模拟法下常常会大于买方。

二、两种资产的VAR

当证券组合包括两支以上的股票或不同资产的组合时,同样可以利用前述三种不同的方法来计算其VAR,但是由于股票报酬(或资产报酬)之间存在关联性,需要考虑彼此间的相关系数,因此第三节介绍的方法需要作些许的修正。

两支股票的历史模拟法步骤如下:

步骤1: 找出证券组合内两支股票A及B,一段时间(譬如101天)的每日收盘价为: 股票A为SA1,SA2,SA3,…,SA101,股票B为SB1,SB2,SB3,…,SB101,并求出A及B的100个损益RA、RB。

步骤2: 求出证券组合的可能损益ΔV=RA×VA+RB×VB,得到100个证券组合历史的可能损益。其中,RA、RB为A、B个别的股价报酬率; VA、VB为目前投资A、B股票的价值。

步骤3: 将100个可能损益ΔV,由小到大排序,找出最低5%(第五个)的临界损益ΔV*,即为此证券组合的VAR。

如果是含三种股票以上的证券组合,方法也是类似的。

【例题2】 假设你的证券组合除了1万股鸿海股票外,还包括1万股中国石油股票,中国石油股票的收盘价为50元,因此你的总证券组合价值为150万元(100万元+50万元),求此证券组合在95%下、1天的VAR。

解: 依步骤1,求出过去鸿海及中国石油100个股票报酬率,再求出100个可能损益ΔV的值,其中ΔV的计算如说明的步骤2; 对求出的100个证券组合每天的可能损益ΔV加以排序,找出倒数第五个的临界损益ΔV*,譬如56350即为证券组合的VAR。

历史模拟法是比较直觉的做法,不须任何分配的假设。其缺点是需要较长的历史数据,对刚上市不久的商品会有问题。另外,过去的情况并不能完全反映未来可能的情况; 再者,当置信水平较高时,其精确度则会受到影响。

三、拔靴法

另外有一种与历史模拟法很类似计算VAR的方法,称为拔靴法(bootstrapping approach)。如同历史模拟法是利用过去股价报酬的数据,拔靴法从过去的股价报酬不断地重复抽样出来排序。譬如以过去100天报酬数据,不断地重复抽出数据(抽完再放回),因此样本数可以变得较多(譬如10000个样本)。

动动脑

动动脑

在上述两支鸿海和中国石油股票的证券组合中,我们是否可以将鸿海股票排序,另中国石油也同时排序,而分别求出VAR然后相加?

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。