利率互换(interest rate swap,IRS)是交易双方约定在未来的某一期限内,彼此互换一连串不同的利息支付契约。此处不同的利息支付可以是固定利率与浮动利率互换,也可以是浮动利率与浮动利率互换。一般称固定利率与浮动利率的互换为单纯利率互换(plain vanilla interest rate swap)。利率互换除了可以规避浮动利率风险外,也可以经由比较利益降低借款成本,或作为银行机构管理利率风险和企业改变其资产收益方式或是负债融资方式的工具。

一、以利率互换规避浮动利率借款风险

譬如A公司向工商银行借入一笔10亿元人民币的贷款,其利息是采用浮动计息,以180天期商业本票利率加上1%计算,期限为7年。A公司为了规避因为利率上涨所带来的利率风险,可以找一家互换银行(swap bank),譬如建设银行或花旗银行,或互换经纪商(swap dealer),进行一个期限为7年的利率互换。双方约定,A公司每半年支付固定利率年利率7%乘以10亿元本金的利息给建设银行,而建设银行每半年支付浮动的180天期商业本票利率加1%乘以10亿元本金的利息给A公司。因此,A公司将收到的浮动利息收入转付给借款银行(工商银行),而规避利率上升或下跌的风险,并锁定借款的利息成本于7%,如图13-3所示。当然,一般利息支付是采取利率差额来支付,譬如固定利率7%,如果浮动利率支付为6%,则A公司需支付中信银行1%乘以10亿元的利息金额。

在A公司与建设银行利率互换例子中的10亿元本金,称为名义本金(notional principles),名义本金是不互换的,作为计算利息支付标准之用。7年的合约期限,一般称为互换期限(tenor或maturity); 而支付的固定利率称为互换票息(swap coupon, swap fixed rate或swap rate),支付的180天期商业本票浮动利率称为参考利率(reference rate),互换的双方一般称为边或脚(sides或legs)。

二、经由比较利益降低借款成本

假设有两家公司,A公司及B公司。两家公司由于信用不同,银行贷款所收取的固定利率及浮动利率也不同。假设B公司向银行借款须支付固定利率11%,如果是浮动利率则为180天期商业本票利率(C/P)加1.5%; 而A公司如果借款须支付固定利率8%,若是浮动利率为180天期商业本票利率加0.5%。所以,两家公司固定利率的差距为11%-8%=3%,而浮动利率的差距为(C/P+1.5%) -(C/P+0.5%) =1%(如表13-1)。很明显地,这两家公司在此固定利率及浮动利率两种借款上存在信用价差(credit spread)2%( =3%-1%)。虽然B公司两种借款成本均较高,但对B公司而言,借浮动利率相对有利; 反之,对A公司而言,借固定利率相对有利。但是,由于某些因素,B公司喜欢固定利率的借款; 而A公司偏好浮动利率的借款。因此,双方约定B公司先以浮动利率贷款,而A公司以固定利率贷款,然后彼此进行一个利率互换,对彼此均有利。

图13-3 利率互换图

表13-1 不同借款成本的比较利益

如图13-4所示,B公司以浮动利率(商业本票利率加1.5%)向银行借贷了10亿元人民币,然后每年依约定交付10%乘以10亿元的利息给A公司; 而A公司向银行以8%的固定利率贷款10亿元,依约定每年付给B公司商业本票利率加1.5%的利率。经过互换以后,B公司实际支付的利率为10%(C/P+1.5%+10%-C/P-1.5%),比当初用固定利率借款的成本11%还低了1%。对A公司而言,其利息支出为C/P-0.5% (8%-10%+C/P+1.5%),比当初A公司用浮动利率借款的成本C/P+0.5%降低了1%。因此,双方都节省了1%的利息支出。总共节省下来的2%利息支出就是浮动利率借款的差距1%,以及固定利率借款差距3%之间的信用差额。当然,一般利率互换是透过互换银行来进行的,因此,这省下来的2%可能会被互换银行的佣金所稀释一些。譬如在2%里面,互换银行可能拿了其中0.6%,而B公司与A公司各降低0.7%的成本。

三、作为银行机构管理利率风险的工具

利率互换除了可以规避浮动利率风险及降低借款成本外,还可作为银行机构或保险公司等管理利率风险的工具。银行或保险机构因为有许多利率敏感性资产及负债,如果利率敏感性资产和利率敏感性负债无法配合,而存在着利率缺口(interest rate gap),则利率的变动将对银行的资产负债造成损失。因此,银行机构或是保险公司可以藉由利率互换来缩小利率敏感性资产和利率敏感性负债的差距(gap)。譬如某银行如果利率敏感性资产小于利率敏感性负债,那么它可以藉由资产部分签订利率互换合约来支付固定利率、收取浮动利率,以增加利率敏感性资产; 反之,则支付浮动利率、收取固定利率。

图13-4 利率互换降低借款成本

四、作为企业改变其资产收益方式或是负债融资方式的工具

利率互换除了作为银行机构等管理利率风险的工具以外,也可作为一般企业改变其资产的收益方式或是负债的融资方式的工具。譬如公司资产中已经拥有浮动利率债券,如果预期未来利率会下跌,公司就可以进行一个利率互换,将资产的收益由浮动的利率转变为固定的收益。同理,一个拥有固定利率收入的公司,譬如国内有些综合券商拥有许多固定收益的公司债,预期未来利率将上涨,也可进行一个利率互换,将固定利率的公司债收益转换成浮动利率。在融资方面,以浮动利率借款的企业,可以经由利率互换支付固定利率、收取浮动利率,而将融资成本锁定为固定利率。同样地,以固定利率融资的企业,也可以因为对未来利率走势看跌,进行利率互换,使融资成本转变为浮动利率,以获取未来利率可能下降的好处。

五、利率互换的定价

利率互换契约可以看成是发行一个固定利率的债券,支付固定利率,同时买入浮动利率的债券,而收取浮动利率。因此,利率互换的定价就可以由这两种债券净值的差来求得。利率互换的定价原理为:

收到的浮动利息总现值=付出固定利息的总现值 (13-1)(https://www.xing528.com)

以数学式表示为:

其中,P为互换名义本金, 为预期浮动利率,可用殖利率曲线反推求得,

为预期浮动利率,可用殖利率曲线反推求得, 为支付的固定利率,即互换票息(swap coupon),ri为折现率,一般采用殖利率曲线上不同到期债券的殖利率,或零息债券的殖利率当折现率。以下举一例说明固定利率的求法。

为支付的固定利率,即互换票息(swap coupon),ri为折现率,一般采用殖利率曲线上不同到期债券的殖利率,或零息债券的殖利率当折现率。以下举一例说明固定利率的求法。

【例题1】 假设伟玲国际公司向工商银行买入一个1年期的利率互换,每半年工商银行支付6个月的LIBOR利率给伟玲国际公司,而伟玲国际公司每6个月支付固定利率给工商银行。假设名义本金是1亿元,那么伟玲国际公司该支付的固定利率为多少? (假设目前市场上6个月的LIBOR是6%,一年期的LIBOR是8%。)

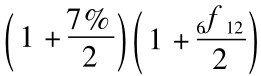

解: 首先我们利用6个月的LIBOR及1年期的LIBOR,换算出6个月以后6个月的隐含远期LIBOR利率(implied forward rate)6f12。

上述等式表示先以P元买入半年的债券,到期再买入半年的债券之本利和,应该等于直接买入1年期债券的本利和(参见本书第九章远期利率的推导),因此,由上式可求得6个月的远期LIBOR利率6f12为9.7%。代入公式13-2得:

解上式得到固定利率 等于7.806%,亦即伟玲国际公司应支付年利率7.806%的固定利率给工商银行。

等于7.806%,亦即伟玲国际公司应支付年利率7.806%的固定利率给工商银行。

在以上例子中,在互换契约签订时,双方的收支净值相等。因此,在利率互换期初的时候,互换的价值是零。利率互换的价值为零时,称为平价互换合约(at-market swap)。

利率互换的价值会随着浮动利率变动而变动。收浮动利率者,当浮动利率上升则利率互换价值高有收益; 反之,收固定利率者,当浮动利率下跌则有收益。利率互换现值的公式如下:

利率互换现值=浮动利息总现值-固定利息总现值 (13-3)

当利率互换的固定利率收益现值不等于浮动利率收益现值时,利率互换的价值就不为零,此时互换契约称为离价互换合约(off-market swap)。以下将举一简例说明。

【例题2】 同例1,假若利率互换合约签订后几天,殖利率曲线突然发生变化,譬如6个月的LIBOR由6%上升到7%,12个月的LIBOR由8%上升到9%,此时利率互换的价值为多少?

解: 由于利率互换的价值为收到浮动利息的现值减去支付固定利息的现值。首先先求出隐含的6个月的远期利率6f12,由 =(1+9%),得出6f12=10.63%,因此,收到的浮动利息的现值为:

=(1+9%),得出6f12=10.63%,因此,收到的浮动利息的现值为:

而支付的固定利息的现值为:

因此,利率互换的价值为900640元(8257780-7357140)

此利率互换的价值约为900640元。支付固定利率者有利。因此,若浮动利率支付的一方要提前取消此合约,须支付900640元给支付固定利率的一方。

当然,并不是每一笔的利率互换在签约时,浮动利率支付的现值和固定利率支付的现值都要是一样的。譬如某公司想要订立一个7年期的利率合约,根据计算的结果,收到的浮动利率的净现值为1亿元,而由此算出来的固定利率需要支付8%。但是,公司担心未来7年内的现金流入比较少,可能只能支付6%的固定利率,而目前公司手头上有比较多的现金,因此,如果以6%的固定利率来算,预计支付固定利率的现值为9000万元。所以,在利率互换交易时,这个互换的价值就是1000万元。这家公司可以先支付1000万元的现金来从事这个7年期的互换交易,以后每年收取浮动利率,而每年支付6%的固定利率; 因此利率互换除了规避利率风险外,也可以作为公司现金流量的调整手段。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。