随着中国电影市场的高速发展,映前广告的市场规模逐年扩大,国内主流电影映前广告代理商正在加速布局影院映前广告业务,覆盖影院数量不断增加,电影映前广告的价值不断被挖掘。

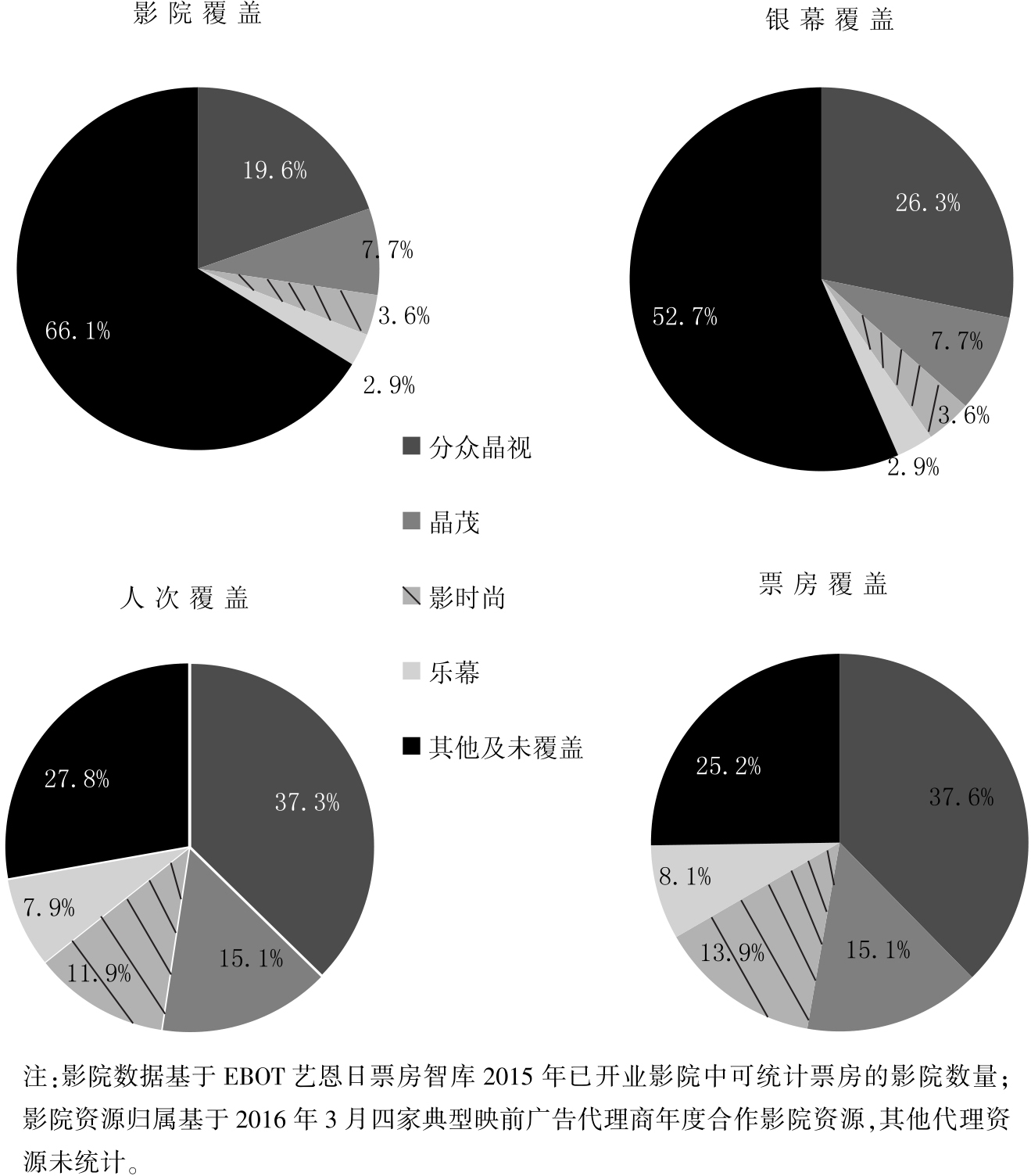

电影市场的蓬勃发展,电影广告价值的逐步释放,带给映前广告代理商可观的利润回报。目前,国内映前市场资源主要集中在几家典型的广告运营商手中。2015年,分众晶视、晶茂、影时尚、乐幕四家典型映前广告代理商以34%的影院资源覆盖了75%的票房。其中,分众晶视以19.6%的影院覆盖占比、26.3%的银幕覆盖占比、37.3%的观影人次占比、37.6%的票房占比,稳坐头把交椅。晶茂主要代理中影、华夏旗下影院的映前广告,全国影院覆盖7.7%、票房覆盖15.1%,位居第二;影时尚主要代理万达旗下影院的映前广告,影院资源覆盖占3.6%,观影人次覆盖和票房覆盖均超过10%,排第三;乐幕主要代理中影旗下影院的映前广告,加上其他影院覆盖资源,全国影院覆盖占比达2.9%,位居第四。

图5-7 典型映前广告代理商影院资源覆盖占比情况

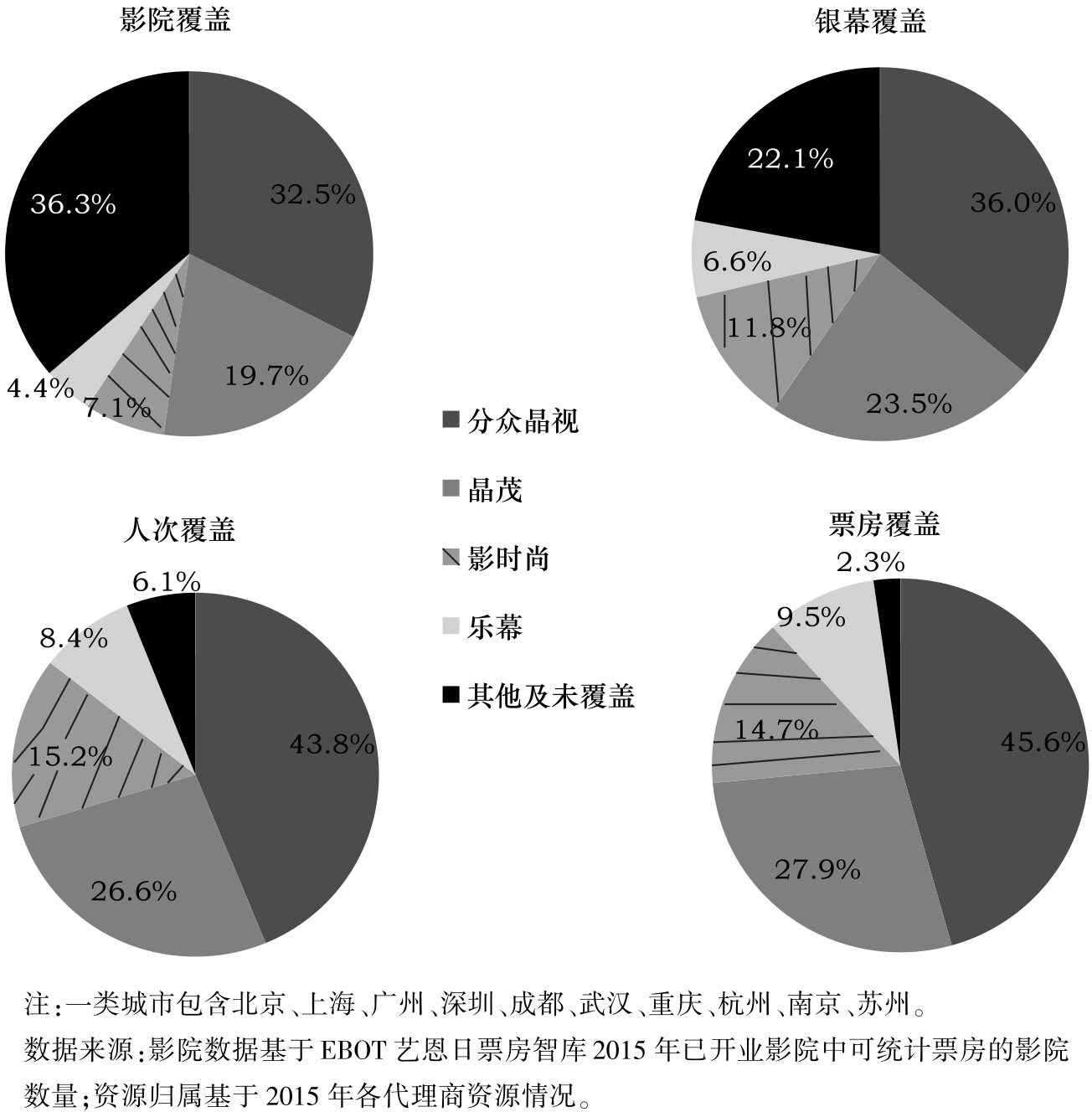

据EBOT艺恩日票房智库数据显示,2015年已开业可统计票房的影院数量达6494家,其中10个一类城市覆盖影院1226家;4家典型映前广告代理商影院资源覆盖占比达63.7%,其中分众晶视影院覆盖占比32.5%、银幕覆盖占比36.0%、观影人次覆盖占比43.8%、影院票房覆盖占比45.6%,处于领先地位。在一类城市的布局上,晶茂覆盖19.7%的影院资源、23.5%的银幕资源、26.6%的观影人次和27.9%的票房占比;影时尚覆盖7.1%的影院资源、11.8%的银幕资源、15.2%的观影人次和14.7%的票房;乐幕覆盖4.4%的影院资源、6.6%的银幕资源、8.4%的观影人次和9.5%的票房。

图5-8 一类城市典型映前广告代理商影院资源占比分析

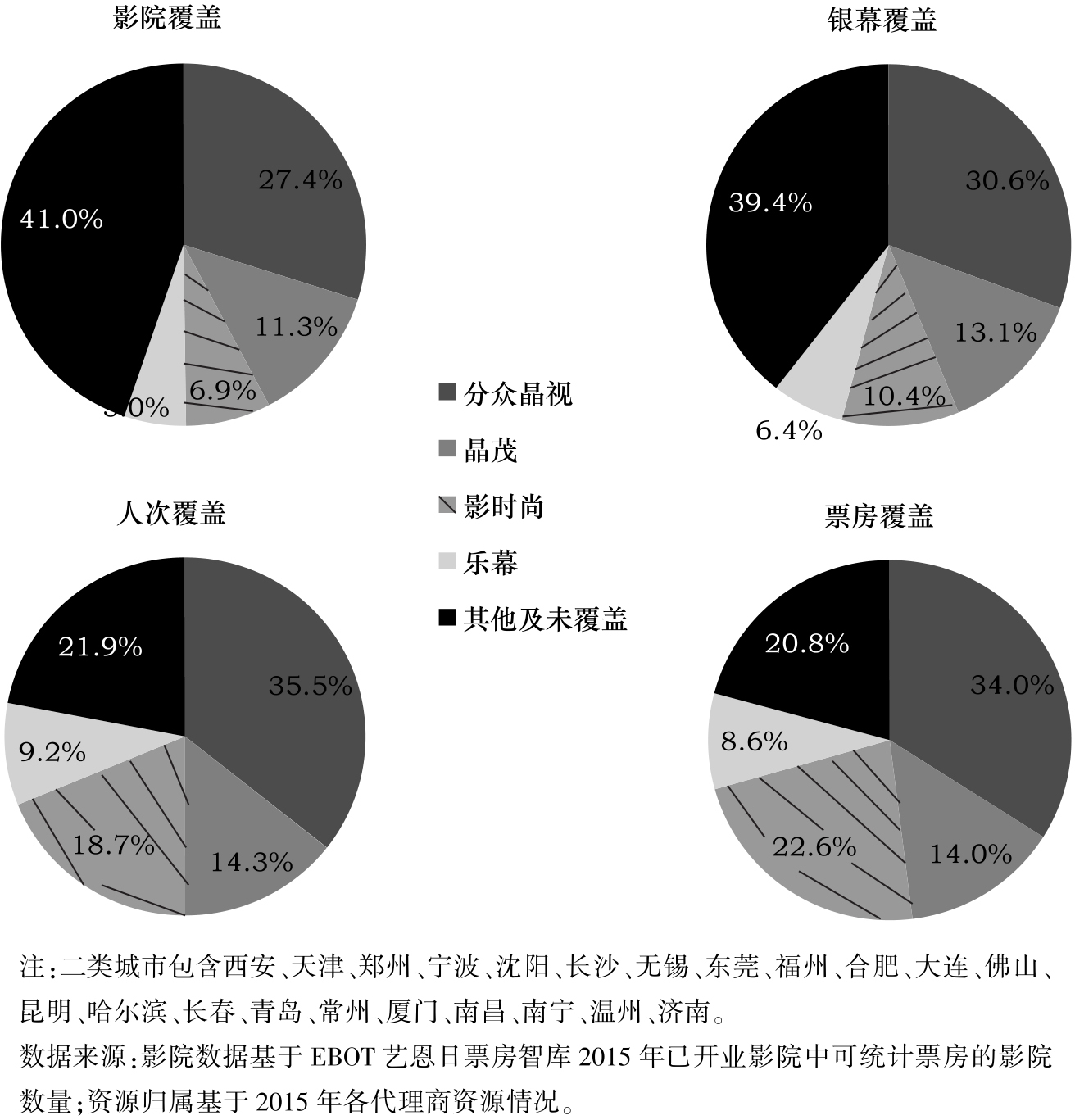

据EBOT艺恩日票房智库数据显示,2015年已开业可统计票房的影院数量中,二类城市覆盖影院1123家。从全国4家典型映前广告代理商在二类城市覆盖的影院资源来看,分众晶视覆盖27.4%的影院、30.6%的银幕、35.5%的观影人次覆盖和34.0%的票房,排名第一;晶茂在二类城市覆盖11.3%的影院资源、13.1%的银幕资源、14.3%的观影人次和14.0%的票房;影时尚在二类城市覆盖6.9%的影院,排名第三,覆盖18.7%的观影人次、22.6%的票房;乐幕在二类城市覆盖5.0%的影院、超过9.2%的观影人次和8.6%的票房。

图5-9 二类城市典型映前广告代理商影院资源占比分析

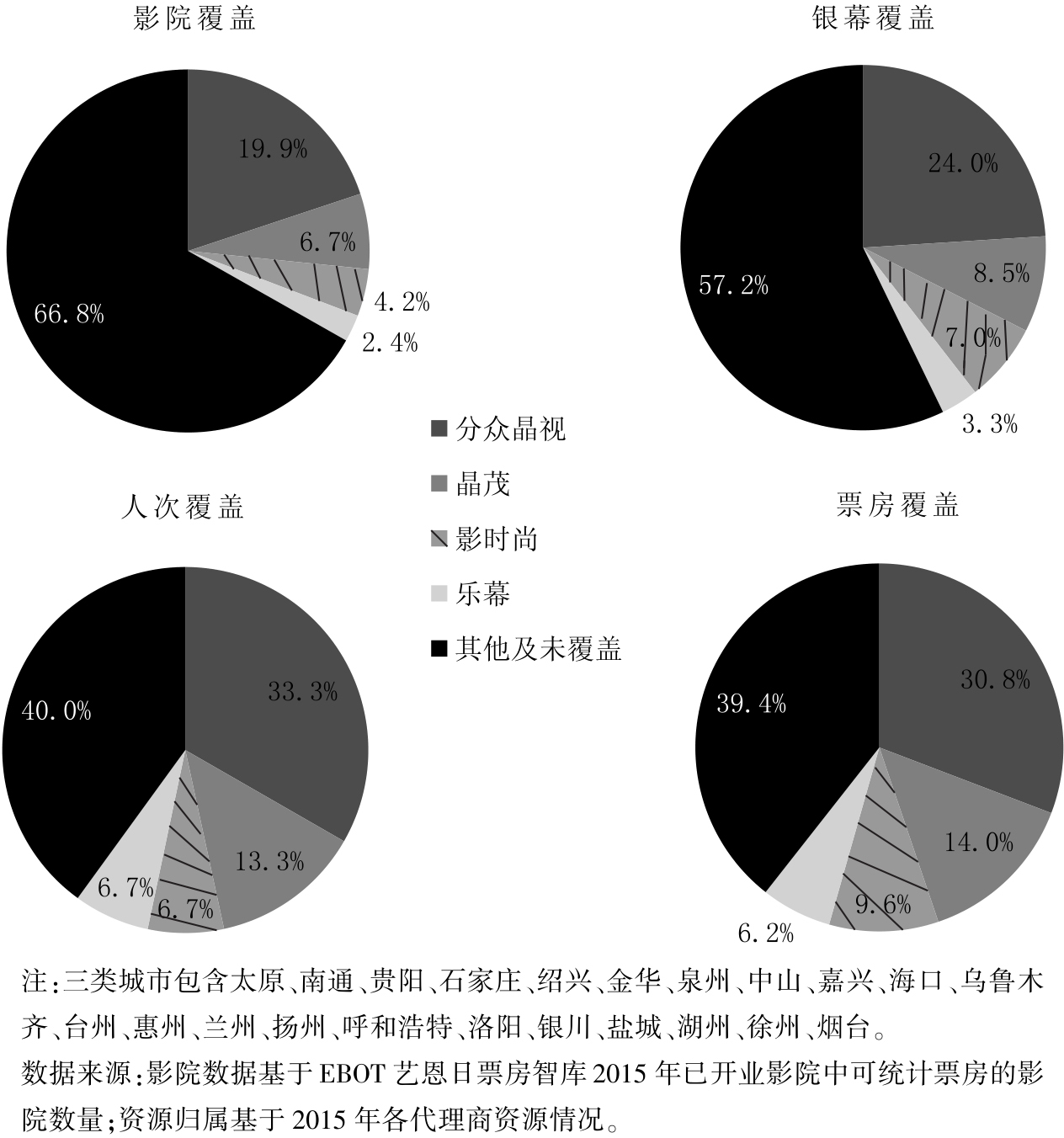

据EBOT艺恩日票房智库数据显示,2015年已开业可统计票房的影院数量中,三类城市覆盖659家影院。从4家典型映前广告代理商在三类城市的影院资源覆盖格局来看,分众晶视以19.9%的影院覆盖、24.0%的银幕覆盖、33.3%的观影人次覆盖和30.8%的票房覆盖占据首位;晶茂以6.7%的影院覆盖位居第二;然后是影时尚和乐幕。

图5-10 三类城市典型映前广告代理商影院资源占比分析

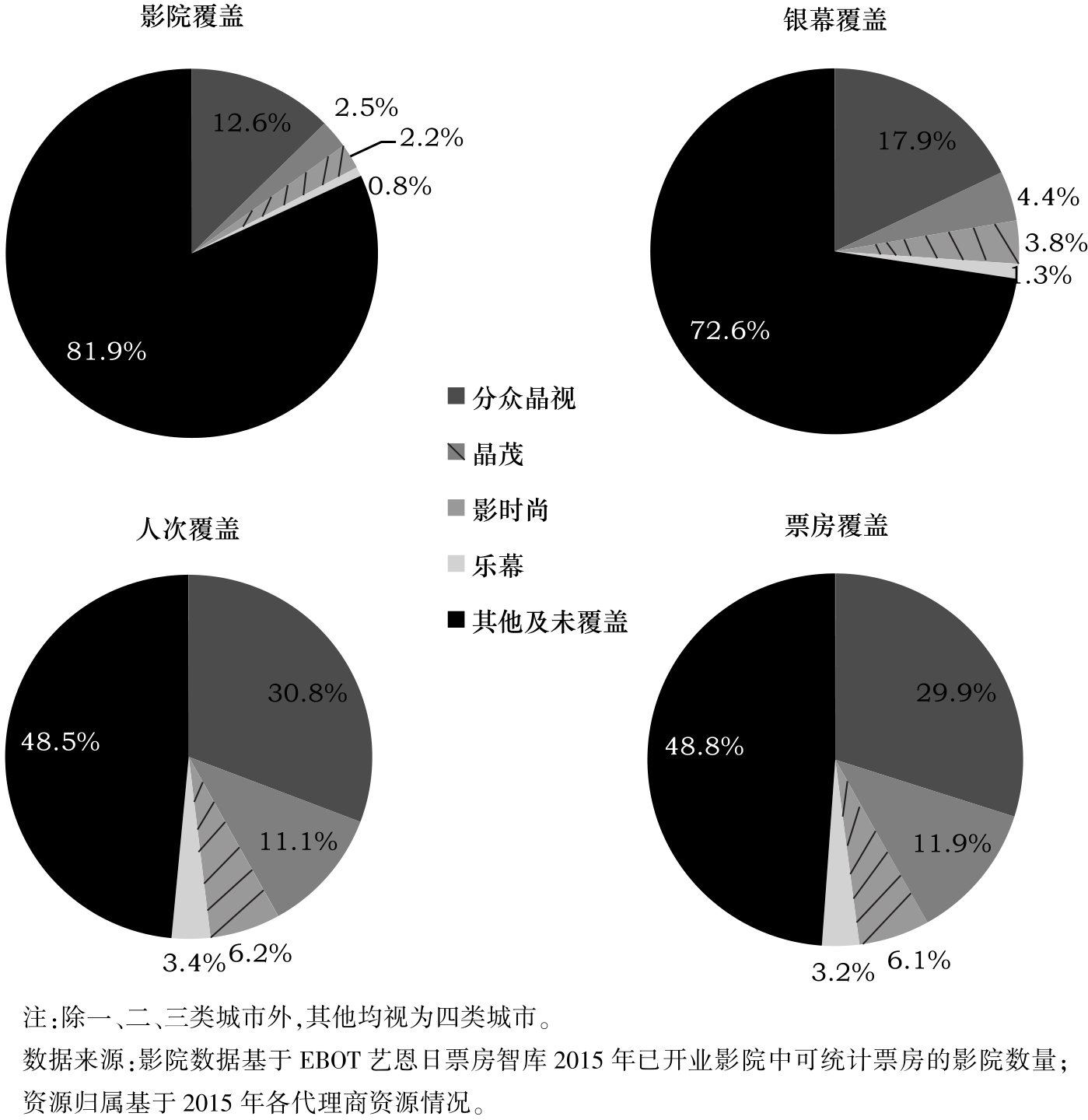

据EBOT艺恩日票房智库数据显示,2015年已开业可统计票房的影院数量中,四类城市覆盖影院数3486家。在四类城市的影院映前广告布局上,分众晶视以12.6%的影院资源占比、17.9%的银幕占比覆盖了30.8%的观影人次和29.9%的票房,在各项指标上排名第一;晶茂以2.5%的影院资源占比、4.4%的银幕覆盖占比、11.1%的观影人次占比和11.9%的票房占比占据第二位,接下来是影时尚和乐幕。

图5-11 四类城市典型映前广告代理商影院资源占比分析

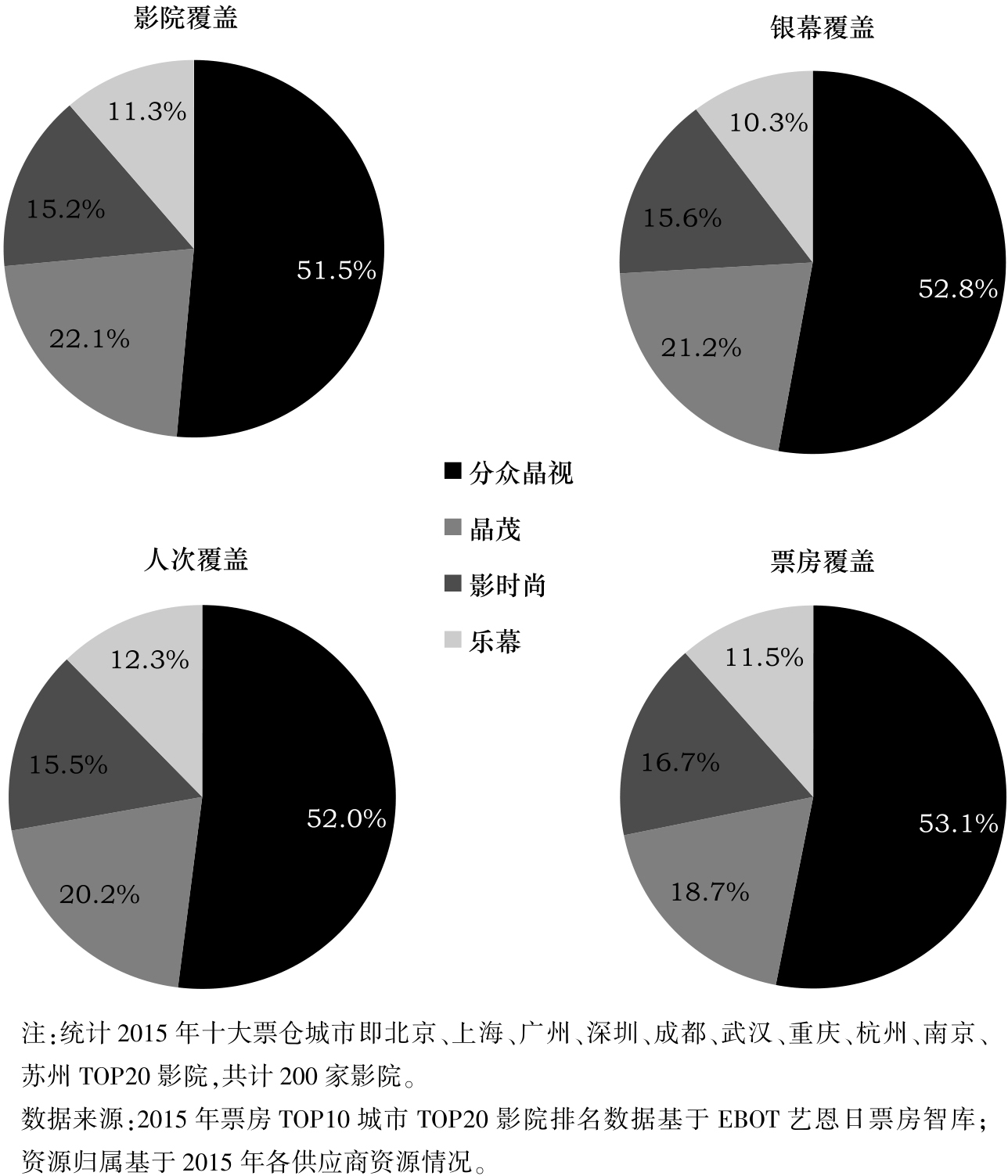

2015年在全国十大票仓城市各TOP20影院(共计200家)映前广告覆盖资源中,分众晶视覆盖的影院和银幕占4家典型映前广告代理商总量的比重分别为51.5%和52.8%,覆盖53.1%的票房和52.0%的观影人次,各项指标处于绝对领先地位;晶茂影院覆盖占比22.1%;影时尚影院覆盖占比15.2%,在银幕、观影人次、票房覆盖上,略领先于乐幕。

图5-12 十大票仓城市TOP20影院典型映前广告代理商资源占比情况

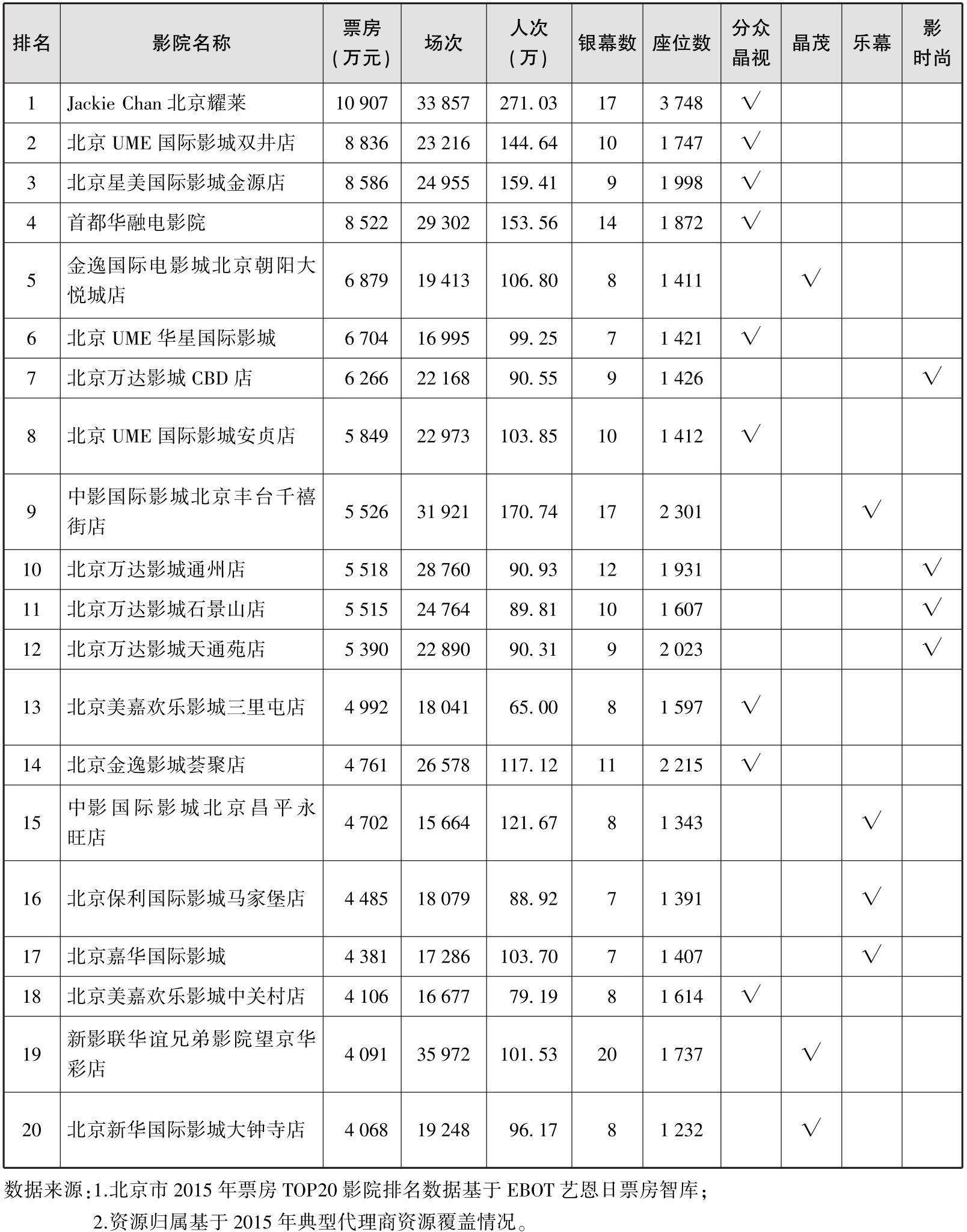

北京市2015年票房为31.5亿元,观影人次为7170万,放映场次为198万。北京市2015年在全国所有城市中票房排名第一,票房全国占比为7.19%,票房同比增速为38%。北京市2015年排名前20位的影院票房占全市总票房的38%。从4家典型映前广告代理商在北京市排名前20位的影院资源覆盖来看,分众晶视映前广告资源覆盖范围较广。

表5-3 北京市TOP20影院·典型映前广告代理商资源覆盖情况

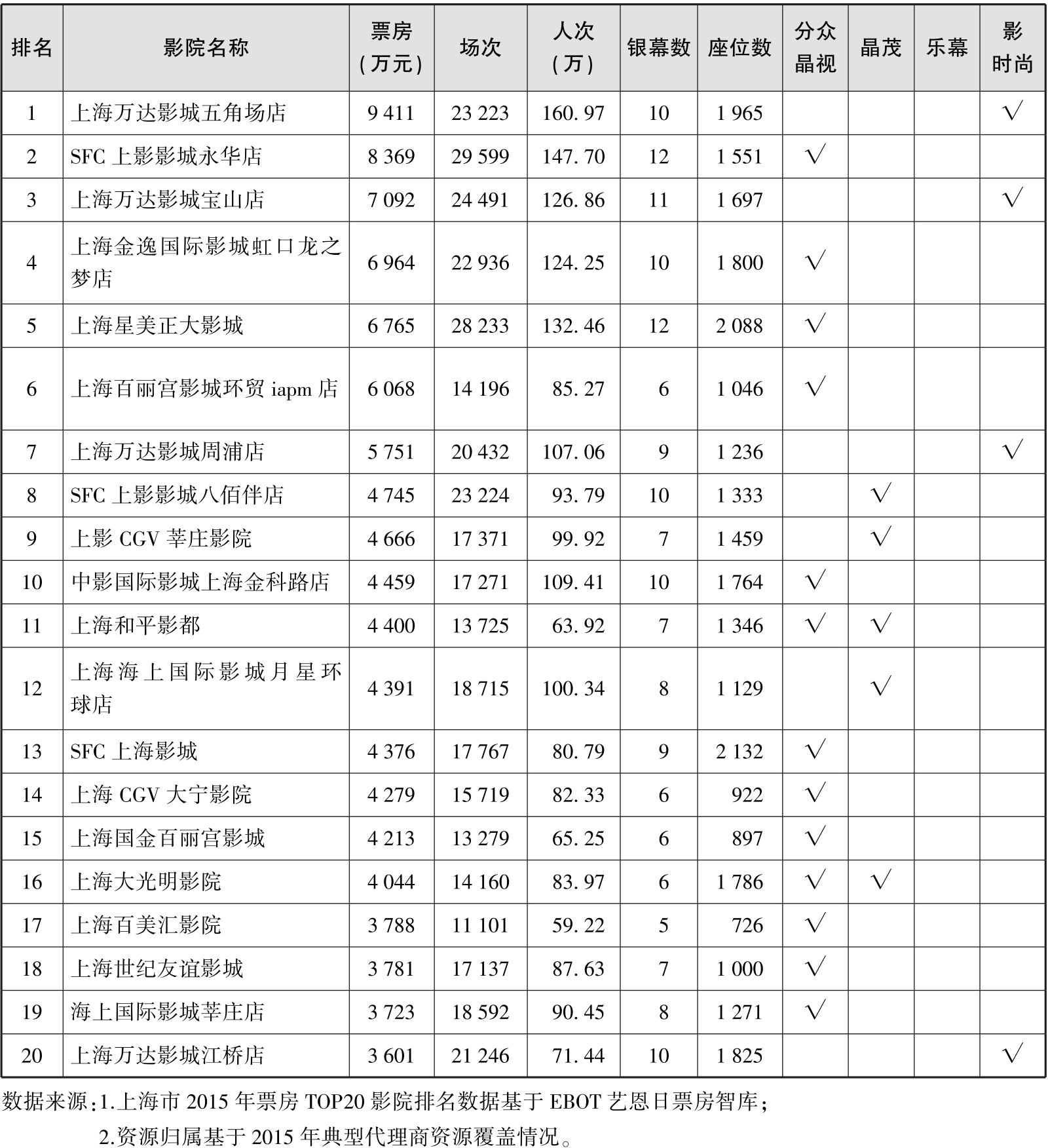

上海市2015年票房为29.4亿元,观影人次为6811万,放映场次为194万。上海市2015年在全国所有城市中票房排名第二,票房全国占比为6.7%,票房同比增速为45%。上海市2015年排名前20位的影院票房占全市总票房的36%。从4家典型映前广告代理商在上海市排名前20位的影院资源覆盖来看,分众晶视和晶茂资源覆盖范围较广。

表5-4 上海市TOP20影院·典型映前广告代理商资源覆盖情况

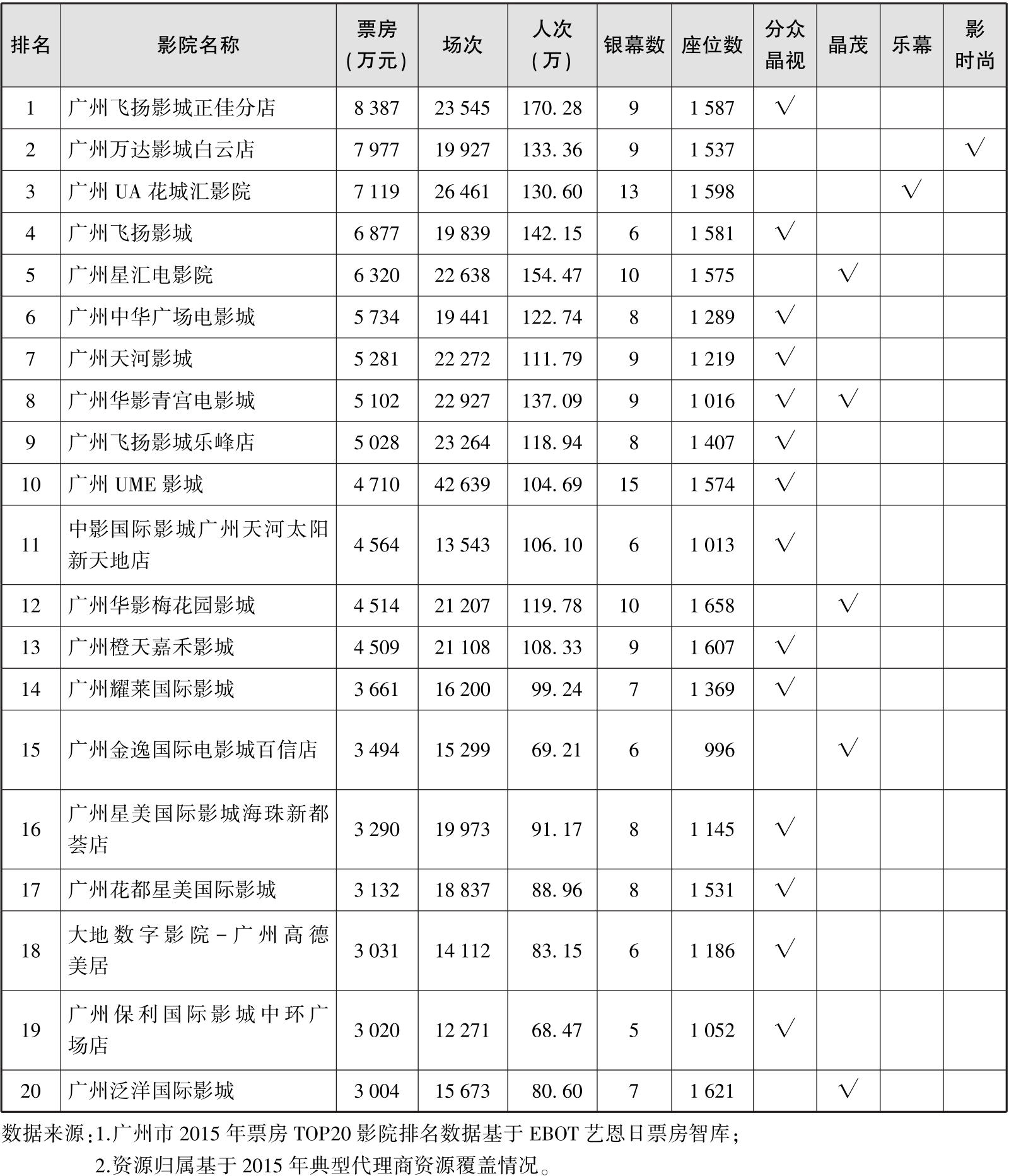

广州市2015年票房为18.7亿元,观影人次为4912万,放映场次为136万。广州市2015年在全国所有城市中票房排名第三,票房全国占比为4.25%,票房同比增速为45%。广州市2015年排名前20位的影院票房占全市总票房的53%。从4家典型映前广告代理商在广州市排名前20位的影院资源覆盖来看,分众晶视资源覆盖范围最广。

表5-5 广州市TOP20影院·典型映前广告代理商资源覆盖情况

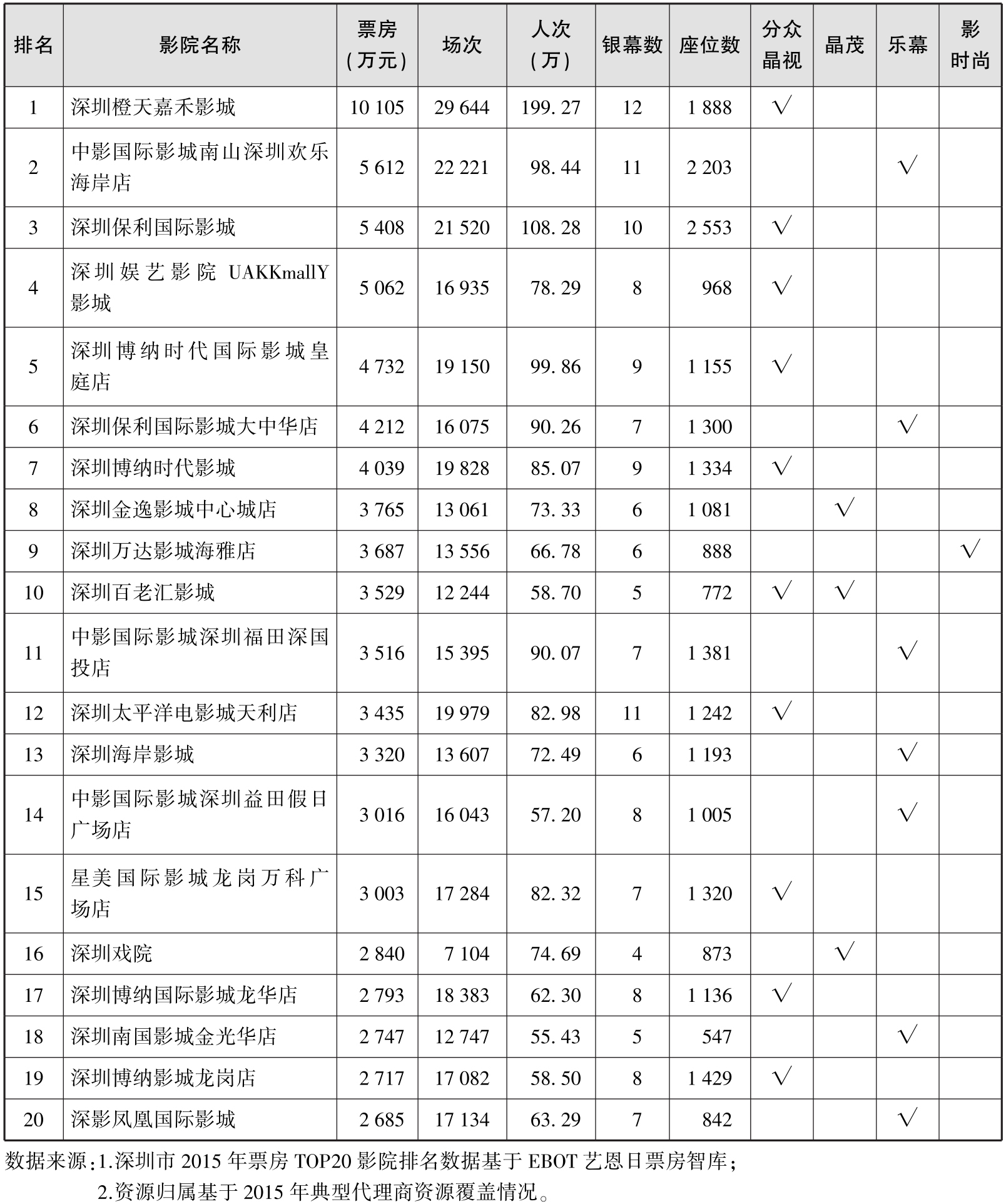

深圳市2015年票房为17.8亿元,观影人次为4 281万,放映场次为162万。深圳市2015年在全国所有城市中票房排名第四,票房全国占比为4.05%,票房同比增速47%。深圳市2015年排名前20位的影院票房占全市总票房的45%。从4家典型映前广告代理商在深圳市排名前20位的影院资源覆盖来看,分众晶视和乐幕资源覆盖范围较广。

表5-6 深圳市TOP20影院·典型映前广告代理商资源覆盖情况

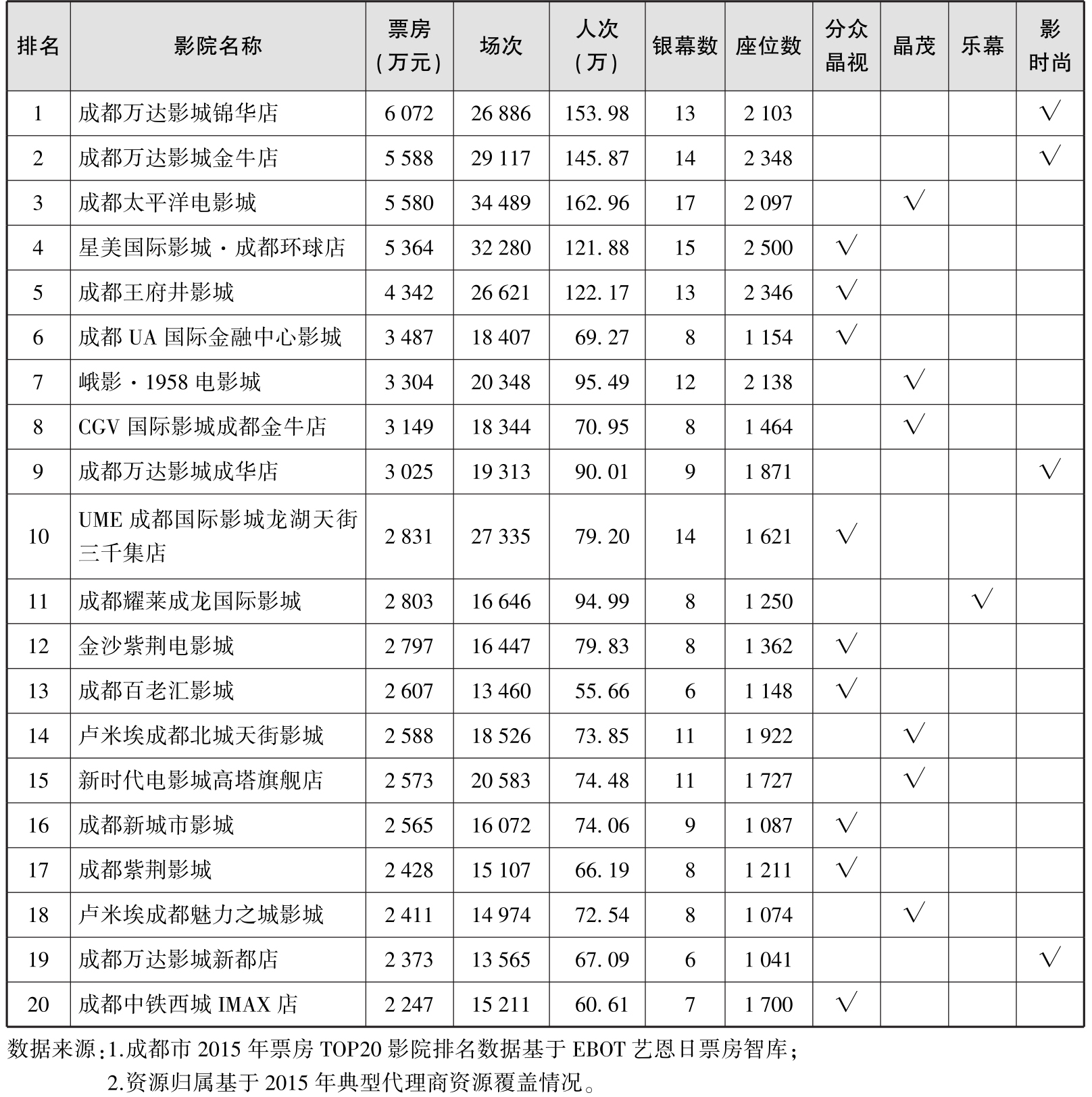

成都市2015年票房为14.4亿元,观影人次为4147万,放映场次为146万。成都市2015年在全国所有城市中票房排名第五,票房全国占比为3.28%,票房同比增速42%。成都市2015年排名前20位的影院票房占全市总票房的47%。从4家典型映前广告代理商在成都市排名前20位的影院资源覆盖来看,分众晶视和晶茂资源覆盖范围较广。

表5-7 成都市TOP20影院·典型映前广告代理商资源覆盖情况

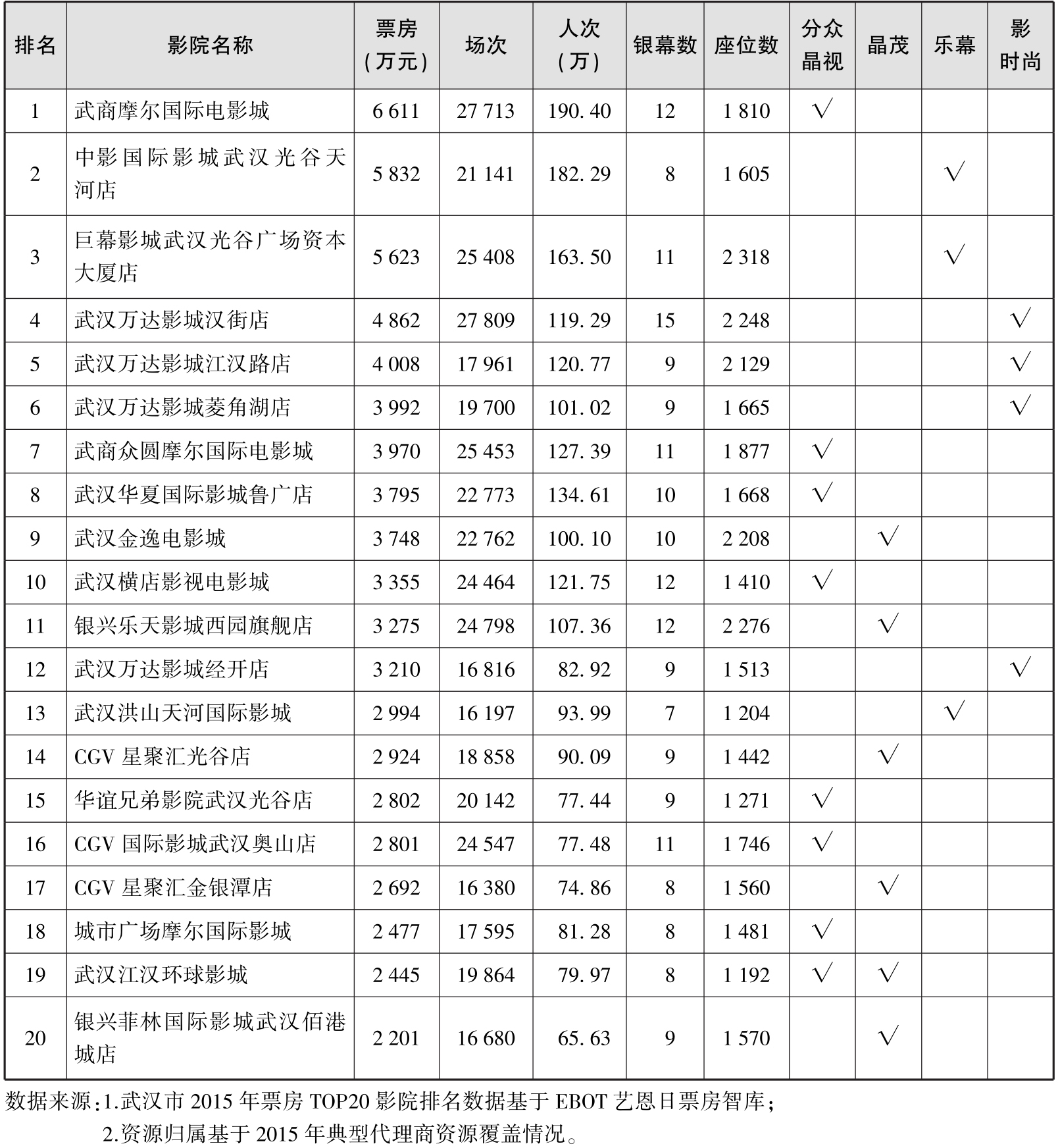

武汉市2015年票房为12.9亿元,观影人次为3954万,放映场次为114万。武汉市2015年在全国所有城市中票房排名第六,票房全国占比为2.94%,票房同比增速42%。武汉市2015年排名前20位的影院票房占全市总票房的57%。从4家典型映前广告代理商在武汉市排名前20位的影院资源覆盖来看,分众晶视和晶茂资源覆盖范围较广。

表5-8 武汉市TOP20影院·典型映前广告代理商资源覆盖情况

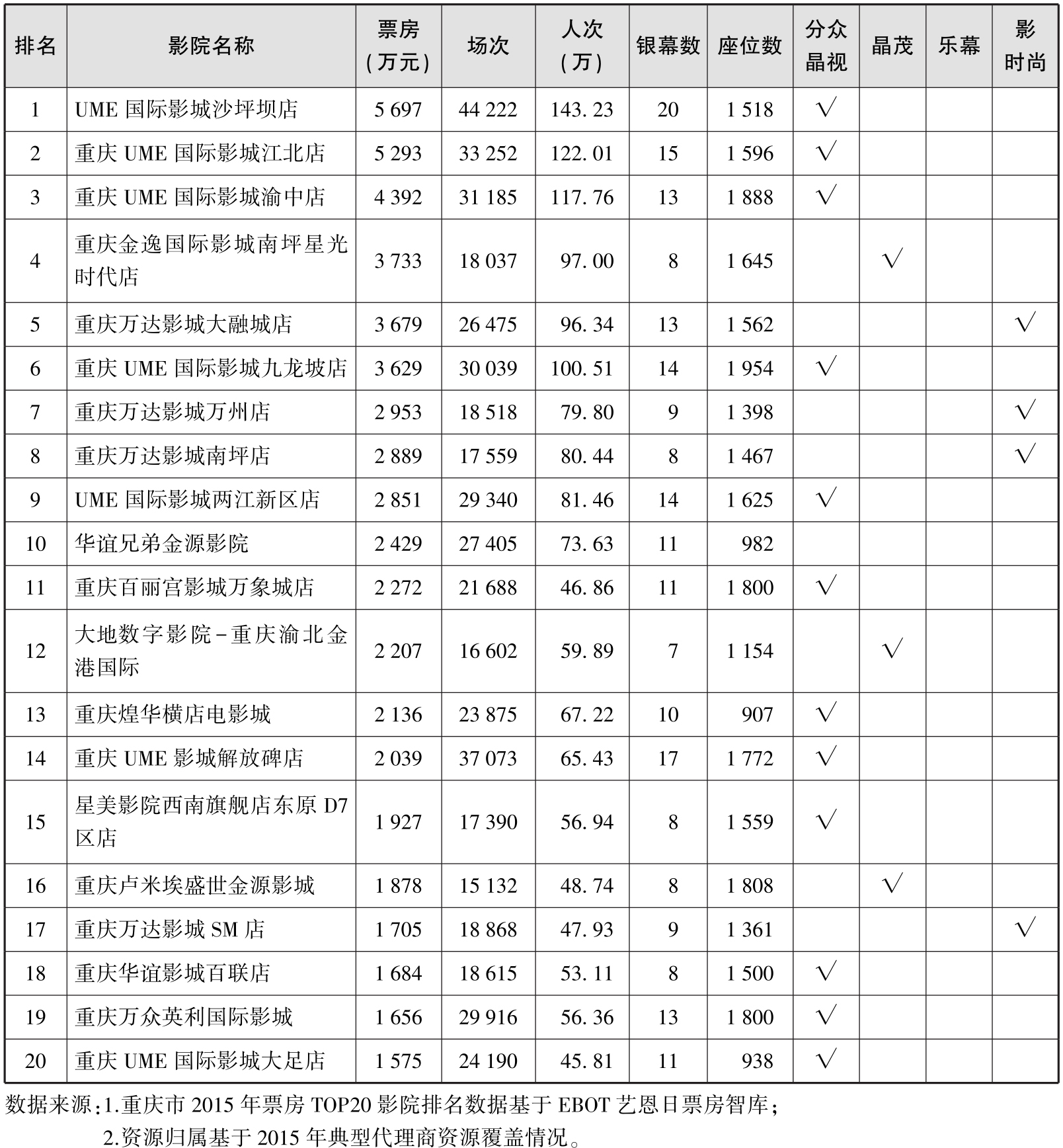

重庆市2015年票房为12.5亿元,观影人次为3778万,放映场次为187万。重庆市2015年在全国所有城市中票房排名第七,票房全国占比为2.86%,票房同比增速42%。重庆市2015年排名前20位的影院票房占全市总票房的45%。从4家典型映前广告代理商在重庆市排名前20位的影院资源覆盖来看,分众晶视资源覆盖范围较广。

表5-9 重庆市TOP20影院·典型映前广告代理商资源覆盖情况

杭州市2015年票房为11.2亿元,观影人次为3024万,放映场次为116万。杭州市2015年在全国所有城市中票房排名第八,票房全国占比为2.55%,票房同比增速41%。杭州市2015年排名前20位的影院占全市总票房的55%。从4家典型映前广告代理商在杭州市排名前20位的影院资源覆盖来看,分众晶视覆盖范围最广。

表5-10 杭州市TOP20影院·典型映前广告代理商资源覆盖情况(https://www.xing528.com)

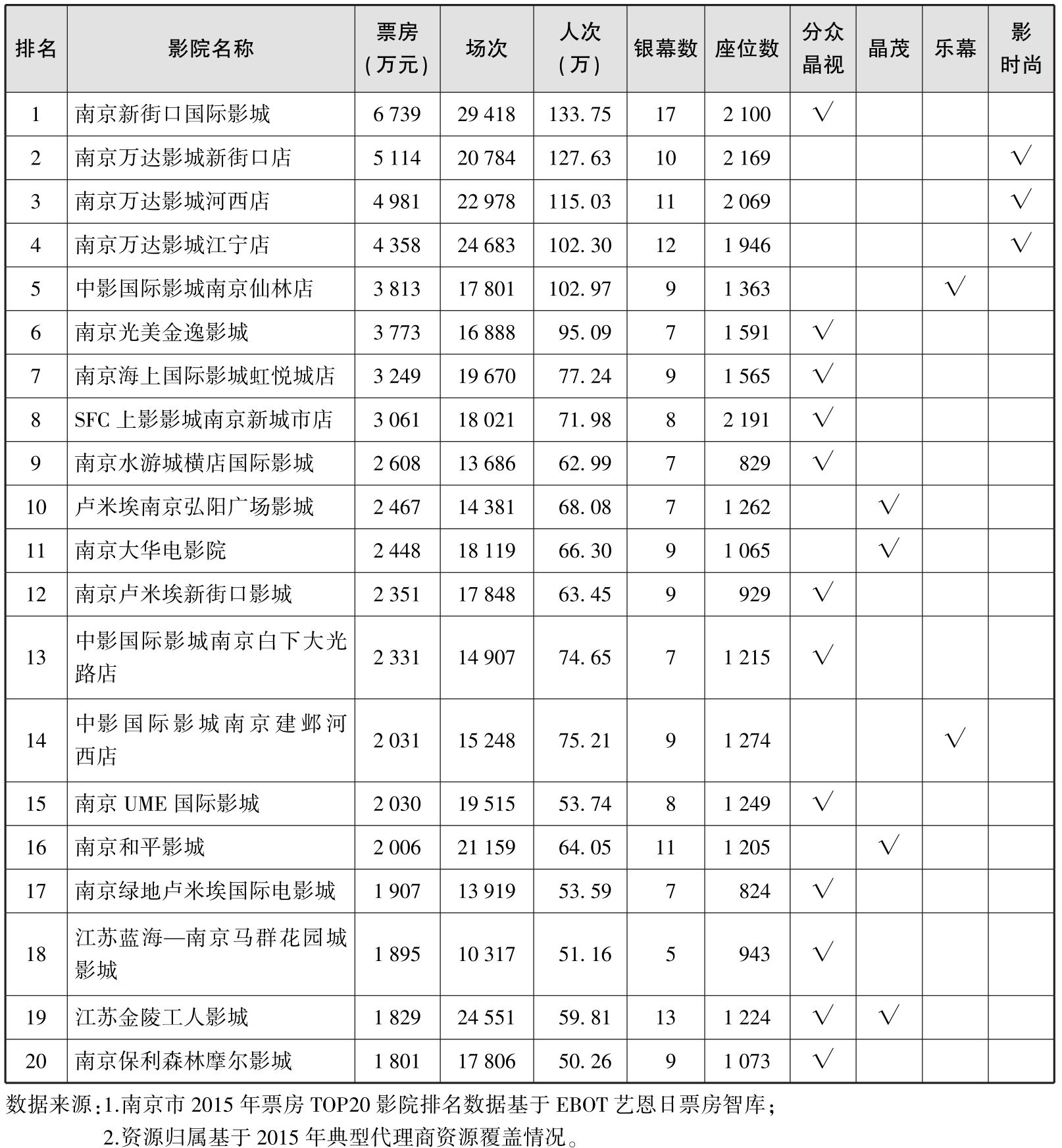

南京市2015年票房为8.97亿元,观影人次为2476万,放映场次为75万。南京市2015年在全国所有城市中票房排名第九,票房全国占比2.05%,票房同比增速43%。南京市2015年排名前20位的影院票房占全市总票房的68%。从四家典型映前广告代理商在南京市排名前20位的影院资源覆盖来看,分众晶视资源覆盖范围最广。

表5-11 南京市TOP20影院·典型映前广告代理商资源覆盖情况

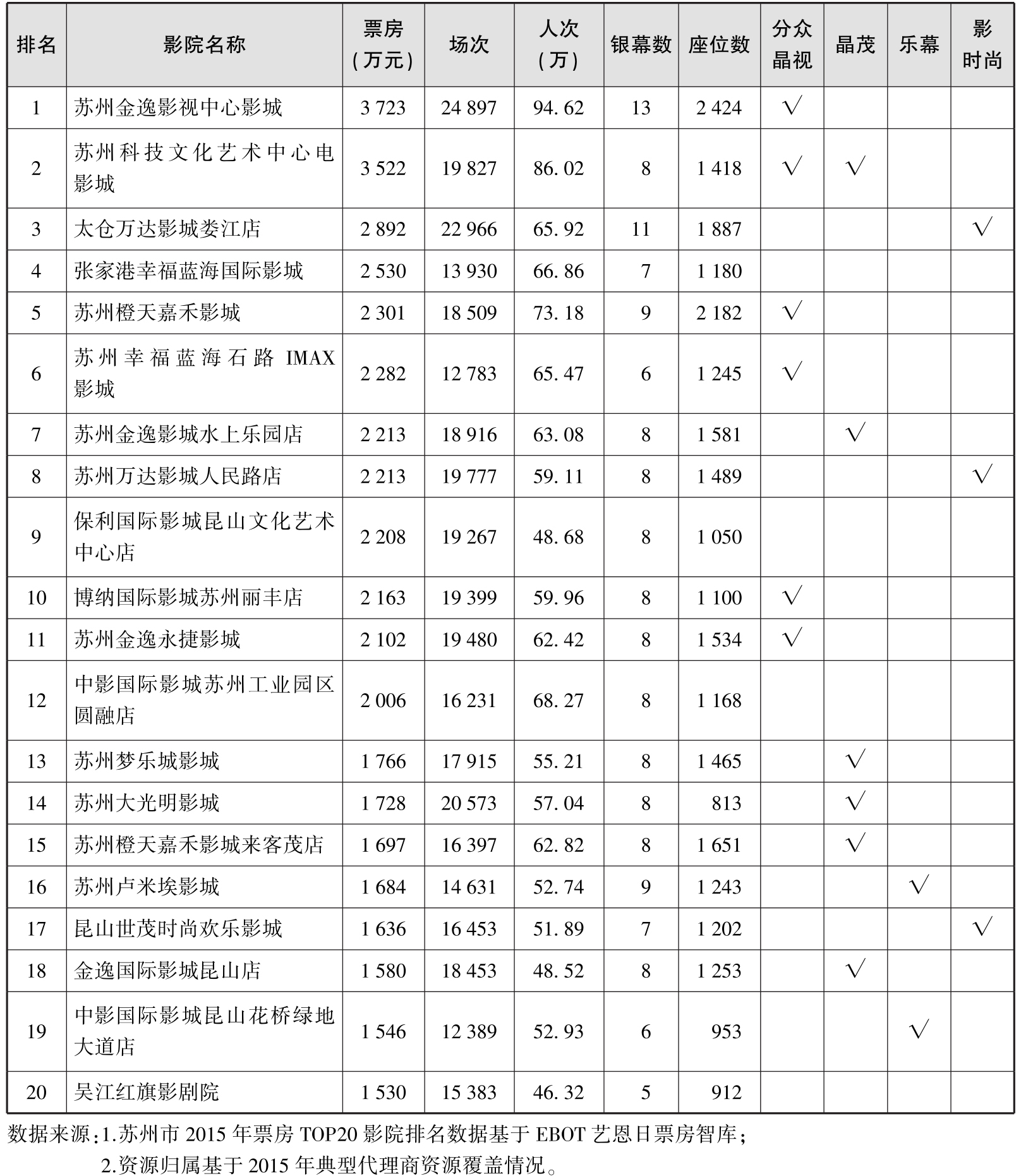

苏州市2015年票房为8.8亿元,观影人次为2669万,放映场次为96万。苏州市2015年在全国所有城市中票房排名第十,票房全国占比为2%,票房同比增速52%。苏州市2015年排名前20位的影院票房占全市总票房的49%。从4家典型映前广告代理商在苏州市排名前20位的影院资源覆盖来看,分众晶视和晶茂资源覆盖范围较广。

表5-12 苏州市TOP20影院·典型映前广告代理商资源覆盖情况

有媒介的地方,就会有广告。不断增值的中国电影市场自然也承载了很多的广告希望。院线期待多元化的收入来源,广告主想要多元化的有效投放策略,广告公司想整合多元化的渠道资源,于是各方逐渐加大合作力度,成就了繁荣的中国电影银幕广告市场。

CTR媒介智讯的研究显示,中国广告市场在近两年处于缓慢增长状态,这主要是由于电视等传统媒体的下行带动所致。

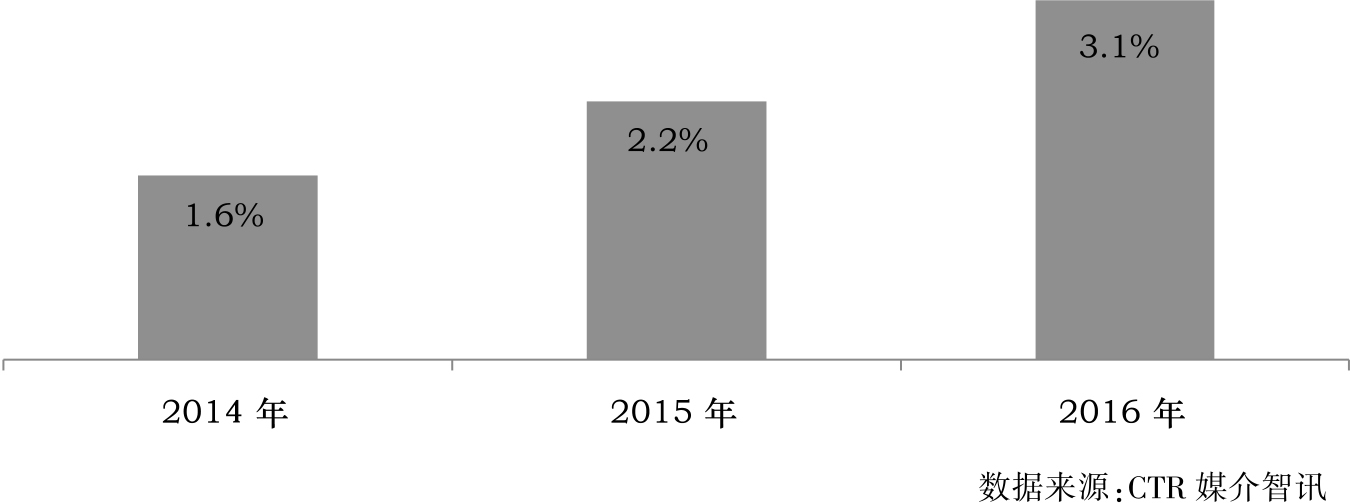

在蓬勃发展的新媒体广告中,电影银幕广告是相对年轻、势头最猛的一支。从最近三年的广告市场情况看,电影银幕广告的连续增幅都居所有媒体之首,保持了50%以上的增长。2016年影院视频广告投放费用同比2015年增长了344.8%。电影映前广告作为影院媒体最主流的投放形态,2015年度国内主要媒体供应商整体营收初步预估在24亿元左右,同比上年增幅达50%左右。其中分众晶视电影传媒(以下称分众晶视)以16亿元左右的年度营收占了总体市场70%左右的份额,连续7年引领业内,具有无可争议的优势地位。

在稳定增长的前提下,电影银幕广告在全媒介市场中的份额也在扩大。2014年,电影银幕广告占广告整体市场的1.6%,2015年达到2.2%,2016年全年的占比在3.1%左右(见图3-13)。

图5-13 电影银幕广告在全媒介广告市场中的费用占比

另外,我们可以从广告主的投放态度看出,电影银幕广告的重要性在提升。CTR媒介智讯2016年的广告主营销趋势调查显示,有59%的被访者在户外新媒体投放时会选择电影银幕广告,远远高于影院其他媒体形式。

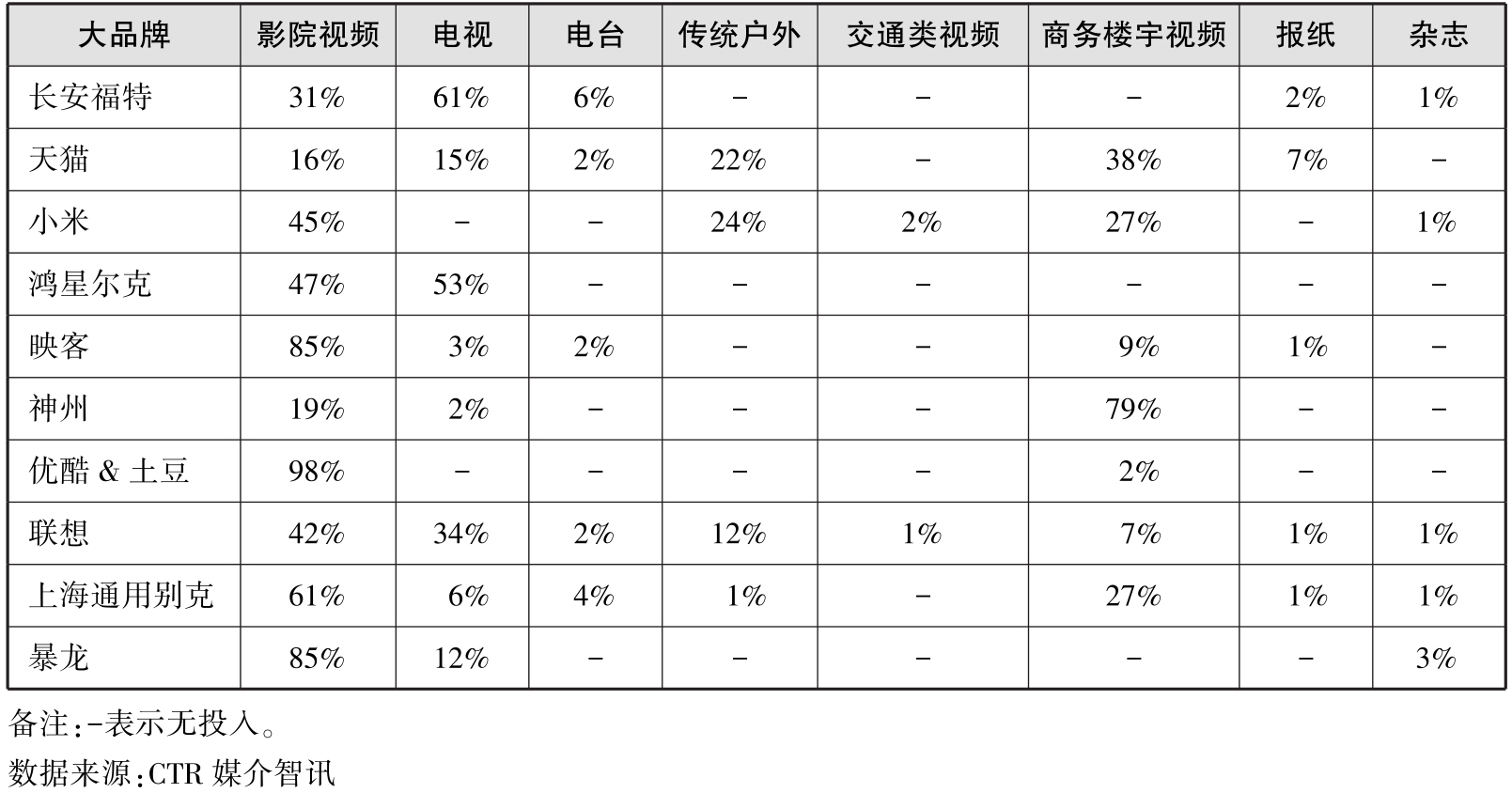

2016年电影银幕广告花费前10个品牌中,有8个把两成及以上的费用投在了电影银幕广告上,暴龙、映客、优酷&土豆更是将八成以上的预算分配给了电影银幕广告。

可以说,电影银幕广告已经成为广告主媒介策略不可或缺的组成部分。

表5-13 2016年电影银幕广告花费前10个品牌的投放分布

1.时间趋势

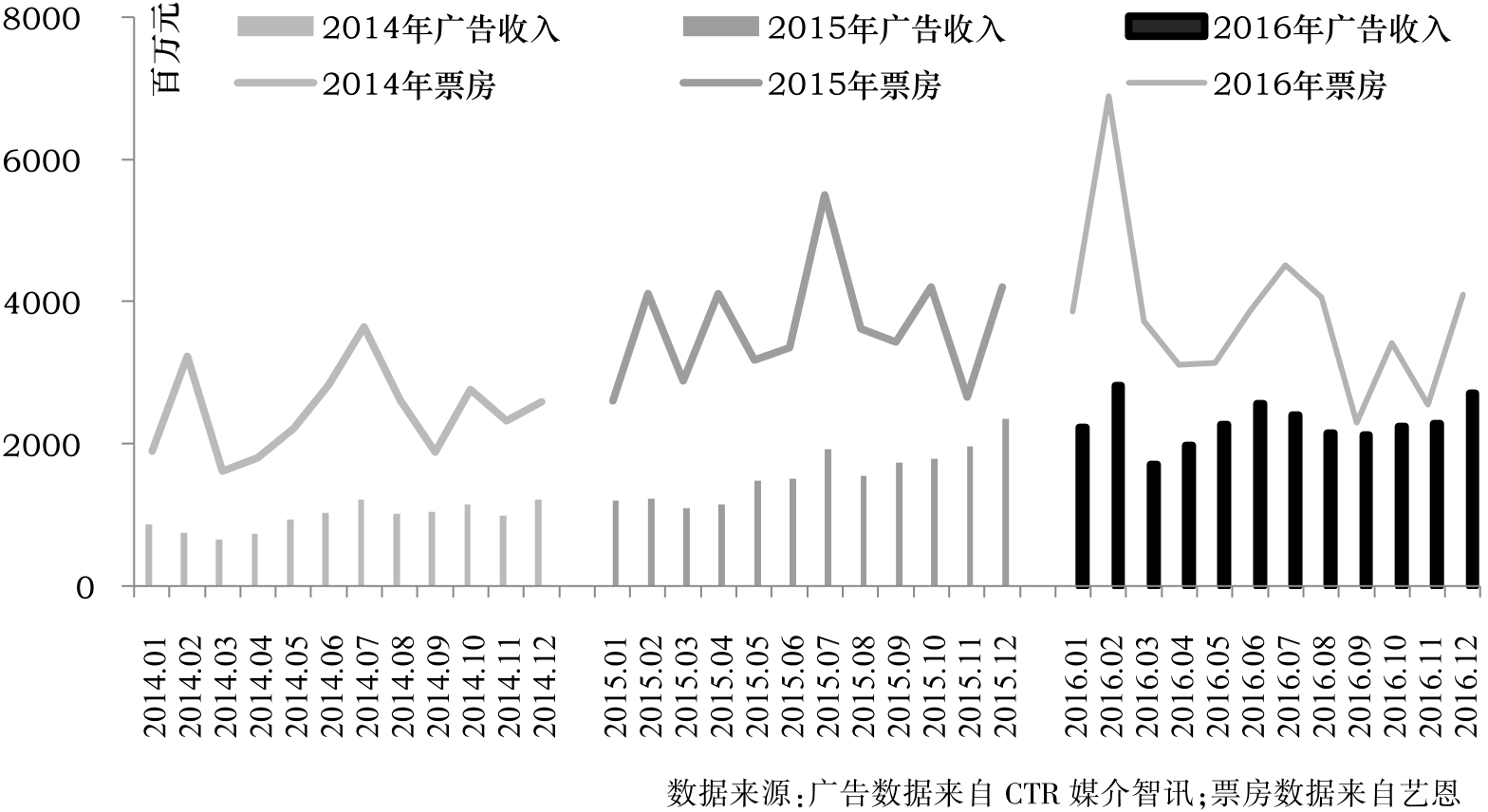

在时间趋势上,电影银幕广告的投放紧密贴合票房走势。像春节档、暑期档这些高票房热档,广告相应地增加投放。

这种时间趋势上的吻合,说明广告主对电影市场嗅觉灵敏,他们能够发现热门电影,并迅速做出投放决策。这也从侧面反映出电影银幕广告的一个优势,即排期灵活,能够满足广告主对时效性的需求。

同时,广告主快速抓影片的需求也证明了他们对电影银幕广告的肯定。正是希望能够通过热门影片放大投放效果,他们才会对各种档期趋之若鹜。

图5-14 电影银幕广告的月度投放费用与票房

2.地域趋势

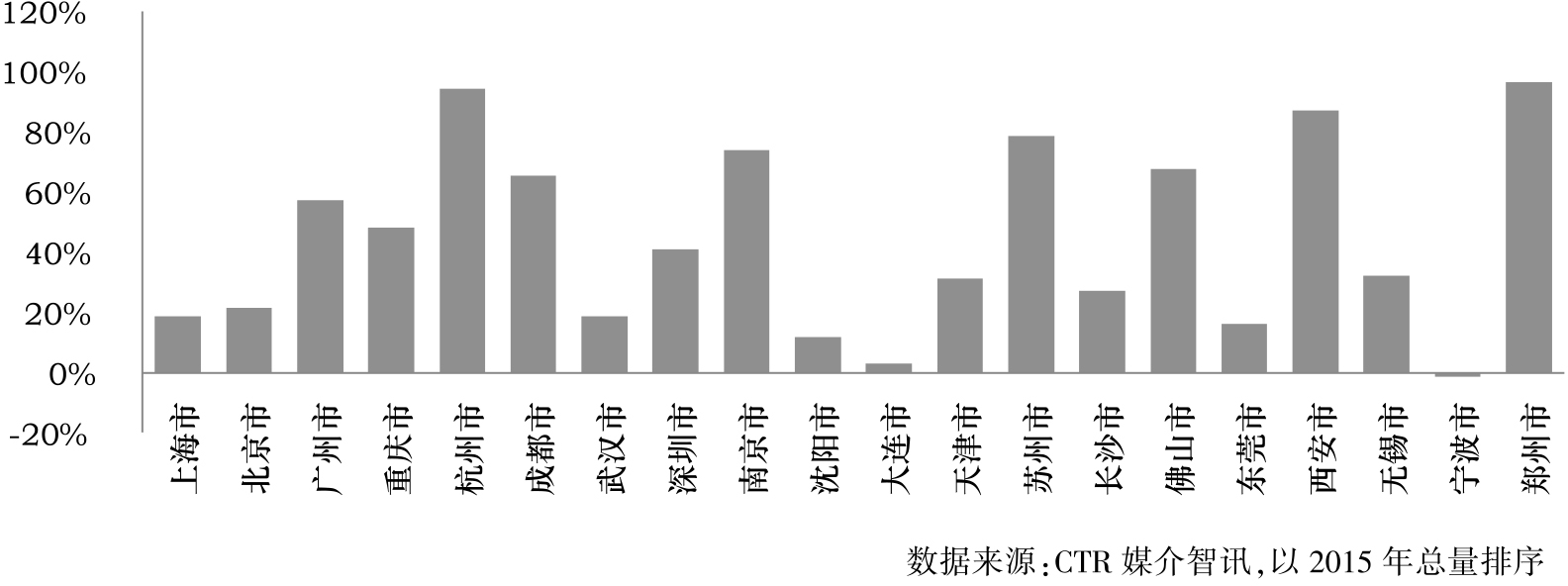

从整体上看全国各城市影院视频广告投放的前20名,除宁波市的广告花费微降2%外,其他城市的影院视频广告同比2015年均呈上涨之势。

投放力度增加最大的是郑州市,增加了96%的广告投放费用。杭州市、西安市、苏州市、南京市、佛山市、成都市以及广州市也都增加了50%以上的广告投放费用。越来越多的行业、品牌选择影院广告投放来提高自身的知名度。

图5-15 2016年影院视频广告投放趋势

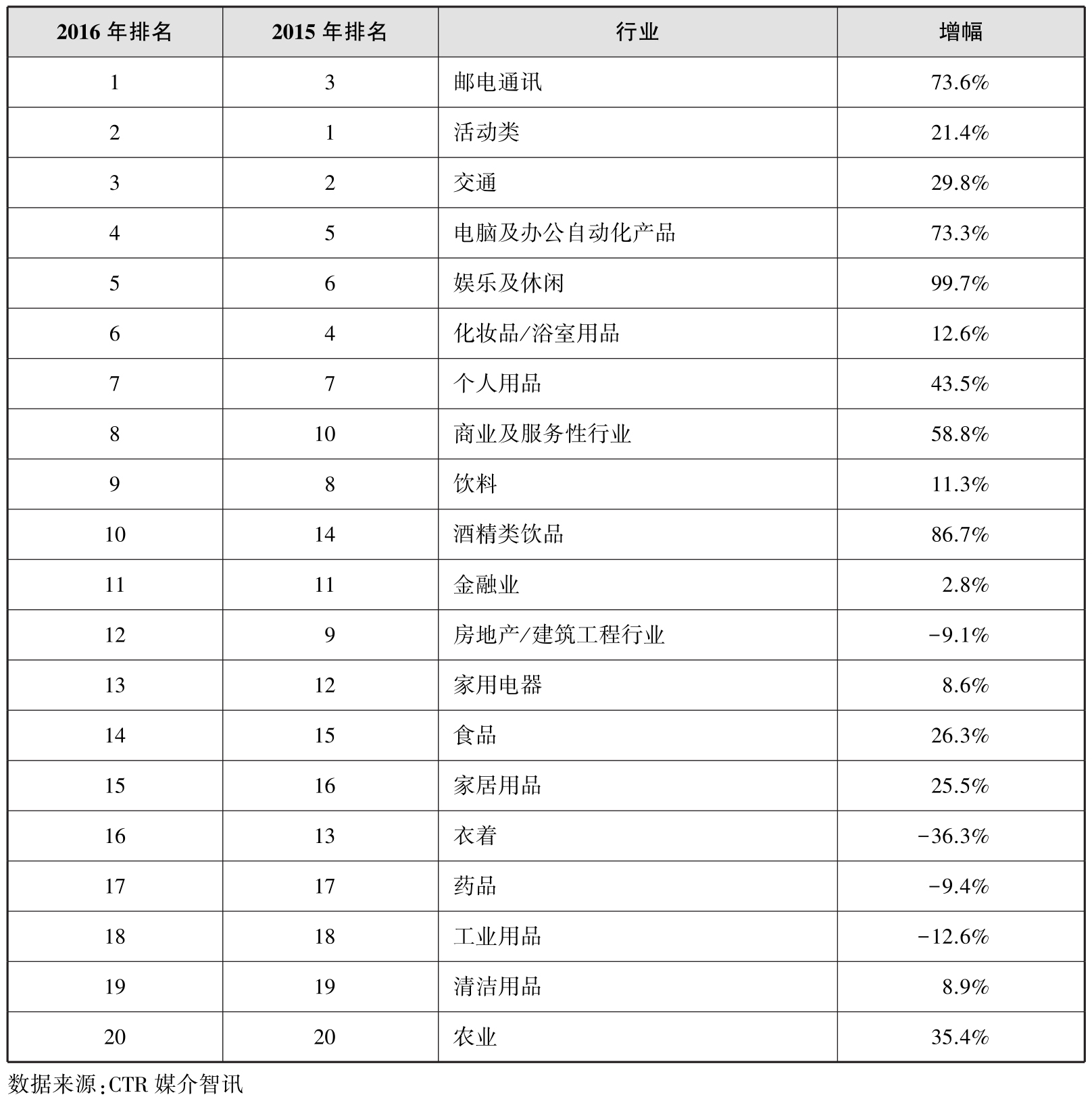

1.行业结构基本稳定

2016年,在影院视频广告投放排名前20位的行业中,大部分行业增加了广告投放费用。

娱乐及休闲行业的增长最为明显,达到99.7%,酒精类饮品增加了86.7%的广告投放费用,邮电通讯、电脑及办公自动化产品、商业及服务性行业的增幅也在50%以上。衣着降幅较多,广告投放费用下降了36.3%。

表5-14 2016年影院视频广告投放排名前20位的行业

2.汽车品牌、互联网品牌增幅明显

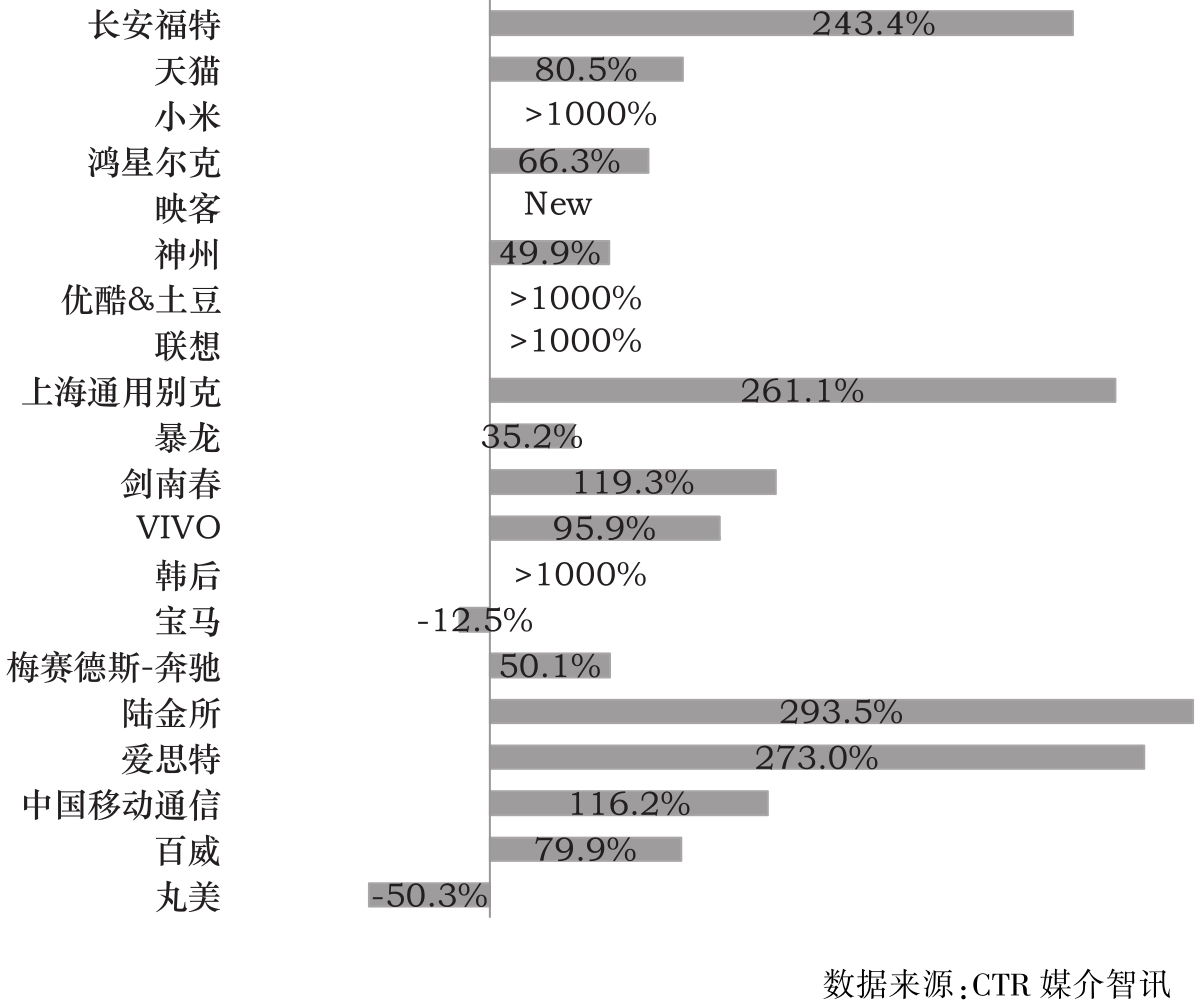

2016年影院视频广告同比2015年增加了投放费用,排名前20位的品牌投放费用增幅较大。

影院视频广告的播放模式也吸引了不少汽车品牌,2016年长安福特、上海通用别克、宝马、梅赛德斯-奔驰四大汽车品牌均跻身于影院视频广告投放前20榜单。

图5-16 2016年影院视频投放前20品牌增幅

电影银幕虽然是一种年轻的媒体形式,但凭借其独特的展示形式、高性价比,电影银幕已经成为广告市场的一个必要组成部分。

通过近几年的发展,电影银幕广告已经形成了稳定且与国际类似的行业结构。同时,它还不断形成自己独有的特色,例如快速满足热点行业广告营销的需求。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。