1998年3月,我国中央银行对法定准备金制度进行了重大改革,使之与国际银行业的惯例和运方式作更为接近。[1]这次改革主要表现在以下四个方面:

1.将商业银行在中央银行开设的法定存款准备金账户与备付金账户合二为一,即合并为一个存款准备金账户。

2.法定存款准备金比率由13%大幅降至8%,备付金由各商业银行根据经营情况,并参照中国人民银行资产负债比率管理条例自行决定。

3.法定存款准备金按法人机构统一征缴,废弃由各金融机构一级分行缴纳的模式。

4.商业银行在中央银行准备金存款账户上的存款利率大幅下调,由7.35%降至5.22%,与一年期的商业银行存款利率持平,大大低于一年期商业性贷款7.92%的利率,首次使我国金融机构在中央银行存款出现机会成本(在我国以后发生的多次利率调整中,商业银行在中央银行准备金存款账户上的存款利率下调的幅度一直大于对储蓄存款和对公存款利率的下调幅度,逐步接近于零)。

这次中央银行对法定准备金制度所进行的改革,对推动我国商业银行建立流动性管理的理念具有极为重要的意义。首先,两个存款准备金账户合二为一,并同时大幅降低法定存款准备金比率,使商业银行有了更多的可用资金,在盈利性的驱动下,它们必然会更加积极地寻求有利的投资机会。其次,多次大幅下调商业银行在中央银行准备金存款账户上的存款利率,迫使商业银行不愿在中央银行的账户上留存过多的余额,特别是在准备金存款利率大大低于商业银行存款利率的情况下,在中央银行的账户上留存过多的余额不仅是机会损失,而且会造成盈利机会的丧失和客户的流失。(https://www.xing528.com)

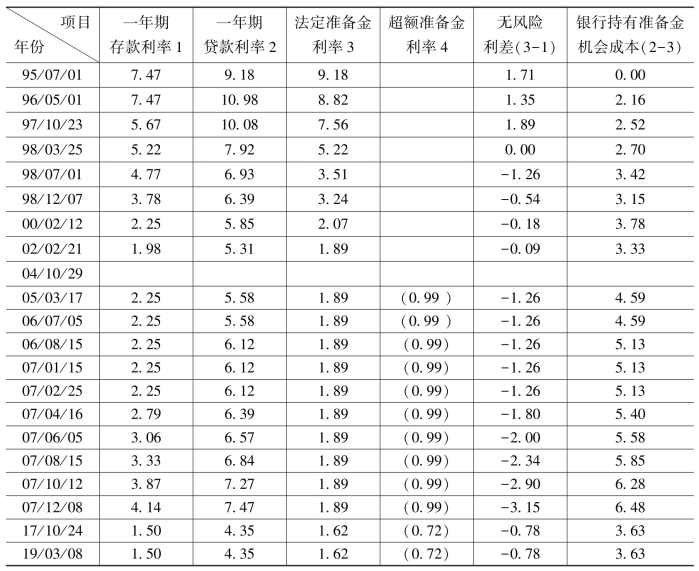

我国金融管理当局多次下调利率和拉大银行存款负债与法定准备金存款利率的政策,极大地促进了我国商业银行流动性管理环境的形成。这一连续政策对我国商业银行流动性管理产生了巨大的内在动力和一定的外在压力,其影响在表11-1中反映。

表11-1 中国银行业利率调整以及对银行流动性管理的影响

说明:1.数据根据中国人民银行统计季报各期整理;2.该数据是非连续的,仅反映准备金存款利率趋势。

总之,我国银行的商业化进程和中央银行对法定准备金制度所进行的改革,使我国商业银行对流动性管理产生了内在要求和外在压力。各商业银行管理者对流动性管理的理念开始形成,各商业银行已经在实践中注重科学的流动性管理。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。