长期以来,金融衍生工具主要用于管理利率风险、汇率风险、股价风险等市场风险。20世纪90年代初,信用衍生工具问世,突破了衍生工具的传统应用范围,为银行提供了管理信用风险的新思路。根据国际互换与衍生产品协会(international swaps and derivatives association,简称ISDA)的定义,信用衍生产品是用于分离和转移信用风险的各种工具和技术的统称。银行既可利用信用衍生工具对单项贷款风险暴露进行保值,也可转移或分散贷款组合过度集中的风险。20世纪90年代后期至2007年,信用衍生工具的交易规模迅速扩大。基于衍生工具的基本构造原理,结合信用风险的特性,金融界开发出多种信用衍生工具,本节重点介绍具有代表性的信用违约互换、信用联结票据、合成担保债务凭证[12]。

(一)信用违约互换

信用违约互换(credit default swap,简称CDS)指交易双方达成的,约定在未来一定期限内,信用保护买方按照约定的标准和方式向信用保护卖方支付信用保护费用,由信用保护卖方就约定的一个或多个参考实体向信用保护买方提供信用风险保护的金融合约,属于合约类信用风险缓释工具。[13]

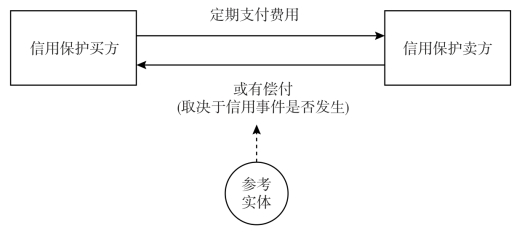

信用违约互换的构成要素包括参考实体、参考债务、保护价格、保护期限、支付条件、结算条款等。参考实体可以是企业、主权国家或国际多边机构等。保护买方向保护卖方定期支付费用,作为卖方承担参考实体信用风险的报酬,卖方承诺如果在合约到期前发生约定的信用事件,就对买方进行偿付。信用事件至少应包括违约或破产,也可纳入参考实体信用品质变化的警示信号,如债务重组、债务加速到期、信用降级等。买入(卖出)信用保护意味着做空(做多)信用风险[14]。违约互换主要有两种结算方式:一是实物结算,买方将其持有的、可交割的资产移交给卖方,卖方向买方支付与资产面值相当的金额;一是现金结算,卖方对买方支付现金,其金额反映信用事件发生后参考资产的价值贬值,双方不进行资产交割。现金结算可不必涉及参考资产的实际转移,实物结算则避免对于参考资产在信用事件发生后的公平市价发生争执。参见图10-1。

图10-1 信用违约互换的交易结构

(二)信用联结票据(https://www.xing528.com)

信用联结票据(credit-linked note,简称CLN)是指由创设机构向投资人创设,投资人的投资回报与参考实体信用状况挂钩的附有现金担保的信用衍生产品,属于凭证类信用风险缓释工具。

信用联结票据的特点是嵌入了信用违约互换,CLN的创设机构为信用保护买方,投资人则为信用保护卖方。保护买方可直接或通过特定目的实体(special purpose vehicle,简称SPV)创设CLN。保护买方与SPV达成以参考实体的资产作为标的的信用违约互换交易,并向SPV定期付费。SPV向投资者发行CLN,并以发行票据获得的资金购买“合格投资品”,用于支付票据利息。若参考实体未发生信用事件,投资者取得本金的利息和信用违约互换保费的双重收益,并在票据到期时收回本金。一旦发生信用事件,SPV即停止向投资者支付票据利息,用投资者认购票据的本金向保护买方进行偿付,将扣除偿付后的余额返还给投资者。

CLN的保护买方面临的交易对手风险较低,投资者购买CLN时支付的认购资金可以作为向保护买方进行偿付的现金担保,而信用违约互换的保护卖方没有提供履约担保,即使信用事件发生,保护买方也面临卖方不履行支付承诺的可能。

(三)合成担保债务凭证

合成担保债务凭证(synthetic collateralized debt obligation,简称“合成CDO”)是利用信用违约互换以转移风险的结构化产品,交易结构较CLN更加复杂。银行可以作为发起人和SPV达成信用违约互换,为参考资产池购买信用保护,SPV向投资者发行优先等级不同的各档票据,并用筹集到的资金用于购买国债等高品质证券,作为违约互换的担保品。违约互换的保险费和国债利息收入用于支付票据利息。当参考资产池发生信用事件时,SPV就需变现作为担保品的债券,对发起人进行偿付。

合成CDO应用证券化技术,将基础资产组合的信用风险移植到多档证券中:优先档票据,对现金流的获取有最高优先权,收益率较低;中间档票据,对于现金流的要求权低于优先票据;次级档票据,对现金流的要求权次于中间档和优先档,收益率较高;权益档票据,承担“第一损失”。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。