银行制定资本计划的过程可以归纳为三个步骤:

第一步,以银行的财务计划和监管部门的资本要求为基础,估算资本需要量。

银行资本管理是银行总体性资产管理与负债管理的自然延伸。当银行确定了与一定风险水平相联系的未来盈利目标时,银行的资产及负债结构将随之进行调整,以保证实现预期的银行收入与支出计划,与此同时,银行资本亦会作相应的安排,以配合银行制定的发展计划。因此,银行的资本计划是其总体财务计划中的有机组成部分。

银行对所需资本量的估算及其结构安排是与银行的资产负债预测和损益预测同步进行的。银行首先要分析历史经营业绩与当前的经营状况以及影响其未来经营的若干重要因素(宏观经济形势、市场竞争格局、银行公信度等),据此预测未来可取得的存款与非存款资金以及未来持有的资产规模和结构,并估计利息与非利息收入及支出,在编制预计财务报表的基础上,确定银行未来需增加的资本。银行的未来资本金规模原则上等于预期总资产与总负债的差额[13],预期资本金与银行现有资本金的差额便是银行的资本需要量。这个环节的关键是制订合理的资产增长目标,资产扩张速度越快,承担的风险越大,所需资本也就越多。

银行的资本计划不仅要适应银行的发展计划,同时必须满足监管者对银行资本的要求。银行的资本水平至少要达到监管当局规定的最低限额,否则,不但可能受到监管制裁,而且会影响公众对银行的资信评价。

第二步,估计银行内部能够生成的资本数量。

银行可以通过增加留存收益来获取所需追加的资本。为此,银行应在预测未来收益增长率的基础上选择适当的红利支付方案,确定留存收益的比例。

第三步,评估各种外源资本渠道,确定筹资计划。

当银行的提留利润不能满足其资本需求时,银行将寻求外部资本来源。银行应该对各种筹资渠道的成本和收益进行评估,选择适宜的筹资方式。

为了演示资本计划编制原理的实际应用,下面给出银行制定资本计划的两则案例。

举例一:银行如何确定下一年度的资本计划。

A银行2019年现有资产5 000万元,股权资本300万元,正好满足一级资本对总资产比率为6%的要求[14],股息支付率(股息/净收益)为40%。A银行计划2020年资产增长率为10%,即下年资产总额预计为5 500万元,由于既定目标一级资本比率为6%,故预计股权资本需要量为330万元,意味着A银行需增加股本30万元。A银行预计下一年资产收益率为0.5%,若股息支付率保持不变,A银行通过保留盈余所能形成的内部新增资本为16.5万元。A银行决定发行股票从外部筹集余下的13.5万元。(https://www.xing528.com)

举例二:银行如何根据监管要求、自身的经营战略和市场环境制订长期资本计划。

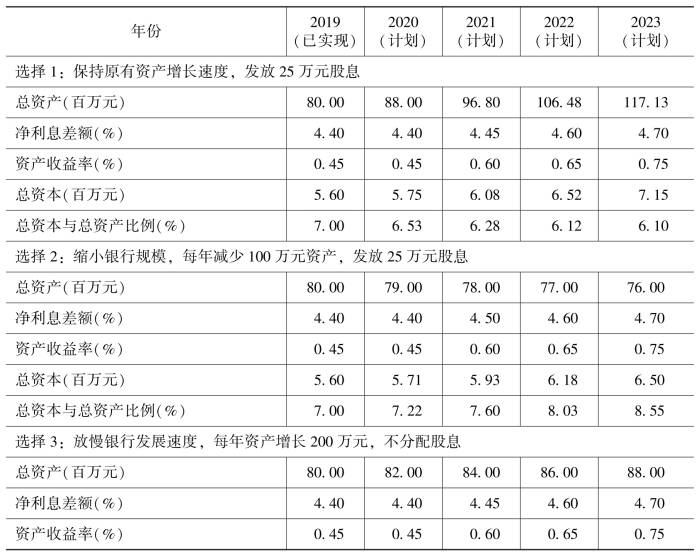

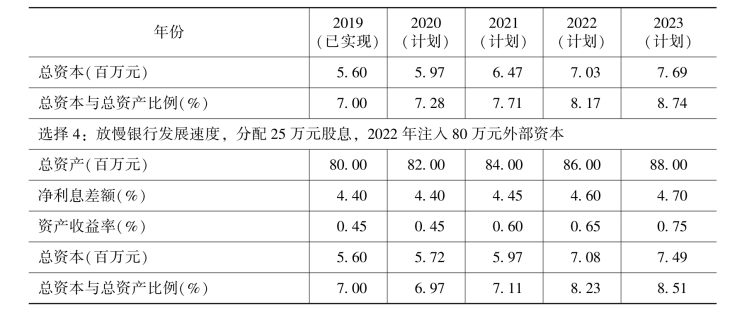

假设B银行出现了利润水平下降、资产质量降低、贷款损失上升的趋势,监管当局要求该银行在4年内将核心资本与资产比率从目前的7%提高到8.5%。根据这一指令,B银行需要在2019年的基础上编制未来4年的预计财务报表,并制定未来4年的资本计划,其基本框架见表4-4。

表4-4 B银行2019—2023年资本计划

续表

该银行2019年总资产为8000万元,由于资产质量低劣,资产利润率只有0.45%。在以前5年中,该行每年对普通股股东发放总计25万元的股息。如果该银行在以后的4年中继续保持10%的资产年增长率,假定其资产利润率上升缓慢,到2023年仅升至0.75%,而银行仍然每年支付25万元的股息,不依靠外部增资,在这些条件下,2023年银行的资本比率将降至6.1%,显然无法实现监管当局的要求。

为满足监管当局的资本要求,该银行可以在下面三种不同的策略中选择:

第一个资本计划方案(表中“选择2”)是银行收缩资产规模,每年将资产减少100万元,但每年的股息支付保持原有水平,没有外部筹资安排。由于银行总资产下降的同时,保留利润也随收益水平的上升而增加,将使总资本与总资产比例逐步上升,因而到2023年资本比率将达到8.55%,可如期实现监管要求。

第二个资本计划方案(表中“选择3”)是银行放慢资产增长速度,每年增加200万元,同时取消股息分配,不安排外部筹资。由于保留利润的增长快于总资产的增加,到2023年资本比率将是8.74%,超过监管部门设定的目标比率。

第三个资本计划方案(表中“选择4”)是银行资产规模以每年增加200万的速度缓慢增长,维持25万元的股息支付水平,同时该银行将于2022年在其盈利状况得到充分改善后发行80万元的普通股。到2023年,该行资本比率将是8.51%,既可以实现监管资本要求,同时也兼顾了股东的利益。

在实践操作中,银行管理者还会考虑其他可供选择的方案,比较每种方案的成本与利益,直到确定最佳资本计划。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。