对于企业严重的税收违法行为,涉及犯罪的,税务部门有责任将案件移交司法部门,由公安局经侦部门侦办进入司法程序。税收违法涉及的刑事犯罪罪行主要有以下几种。

(1)逃避缴纳税款罪(偷税罪)。

纳税人采取欺骗、隐瞒手段进行虚假纳税申报或者不申报,逃避缴纳税款数额较大并且占应纳税额10%以上的,处3年以下有期徒刑或者拘役,并处罚金;数额巨大并且占应纳税额30%以上的,处3年以上7年以下有期徒刑,并处罚金。税款金额较大、巨大的标准由法官自由裁量,一般情况下5 万元人民币即为较大金额。

对于偷税罪,可以从宽处理,但需要同时满足三个条件:①税务机关依法下达追缴通知后,主动补缴应纳税款,缴纳滞纳金及罚款;②5年内未因逃避缴纳税款受过刑事处罚;③5年内未被税务机关给予2 次以上行政处罚。

(2)抗税罪。

抗税罪是指纳税人、扣缴义务人故意违反税收法规,以暴力、威胁方法拒不缴纳应缴税款的行为。对情节轻的,处3年以下有期徒刑或拘役,并处拒缴税款1 倍以上5 倍以下的罚金。

有下列严重情节的处3年以上7年以下有期徒刑,并处拒缴税款1 倍以上5 倍以下罚金:①聚众抗税的首要分子;②抗税数额在10 万元以上的;③多次抗税的;④故意伤害致人轻伤的。

(3)故意销毁账簿罪。

隐匿或故意销毁依法应当保存的会计凭证、会计账簿、财务会计报告,情节严重的,处5年以下有期徒刑或拘役,并处或单处2 万元以上20 万元以下罚金。

(4)普通货物走私罪。

普通货物走私罪主要涉及的违法实质也是偷逃税款,故普通货物走私罪实质上也是属于税收刑事犯罪。

(5)增值税专用发票类犯罪。

增值税专用发票类犯罪属于危害税收征管类犯罪,具体刑法罪名有虚开增值税专用发票罪、伪造或出售伪造增值税专用发票罪、出口骗税罪。

以上三种税收违法犯罪均属于增值税专用发票类犯罪,法律上虽存在一些犯罪构成的差异,但实质上均是虚开增值税专用发票。出口骗税的前提就是虚开发票,只不过性质更加恶劣。虚开发票导致的是少缴税款,而出口骗税是不仅不缴,还骗取国家税款放进自己口袋。

增值税专用发票类犯罪的处罚是相当严重的,企业应当绝对避免此类犯罪行为。

实际中,比较常见的有企业购买增值税专用发票进行抵扣;将企业富余的增值税专用发票(有些客户不索要发票,如超市、加油站、药品批发药店渠道、金银饰品等),以收取一定税点的方式卖出去;购买增值税专用发票用于虚假出口,骗取增值税退税等,都是这类犯罪的典型形式。

虚开增值税专用发票或者虚开用于骗取出口退税、抵扣税款的其他发票的,处3年以下有期徒刑或者拘役,并处2 万元以上20 万元以下罚金。虚开增值税专用发票税款数额在1 万元以上或使国家税款被骗取5000 元的,基准刑为有期徒刑6 个月;虚开的税款数额每增加3000元或实际被骗取的税款数额每增加1500 元,刑期增加1个月。虚开增值税专用发票税款额数不满1 万元或使国家税款被骗取不满5000 元的,情节严重的,可以本罪论处,基准刑为拘役刑。(https://www.xing528.com)

虚开的税款数额较大或有其他严重情节的,处3年以上10年以下有期徒刑,并处5 万元以上50 万元以下罚金。一般10 万元为虚开税款“数额较大”的起点,骗税5 万元为“有其他严重情节”。基准刑为有期徒刑3年;虚开的税款数额每增加6000 元或实际被骗取的税款数额每增加3000 元,刑期增加1 个月。

虚开的税款数额巨大或者有其他特别严重情节的,处10年以上有期徒刑或无期徒刑,并处5 万元以上50万元以下罚金或没收财产。虚开税款数额50 万元以上的,属于虚开的税款数额巨大;骗税30 万元以上的,属于“有其他特别严重情节”。基准刑为有期徒刑10年;虚开的税款数额每增加1 万元或实际被骗取的税款数额每增加5000 元,刑期增加1 个月。

有下列情形之一的,不适用缓刑:①虚开增值税专用发票税款数额30 万元以上或使国家税款被骗取25 万元以上的;②曾因虚开增值税专用发票被行政处罚或判刑的;③虚开增值税专用发票累计5 次以上的;④未按规定缴纳60%以上罚金的。

单位犯罪的,对单位判处罚金,并对其直接负责的主管人员和其他直接责任人员判刑。

有老板问我,找一位60 多岁的老大爷来担任法人代表,是不是出事了就抓老大爷不抓老板呢?实事上,找他人代为担任法定代表人,解决不了根本问题,税务机关关注的是背后直接做决策的真正老板。

有一个在义乌做电力设备的老板,他的公司每个月都缺300 多万元的增值税进项发票,于是每个月都要购买300 多万元的发票。这种情况已经持续了将近两年。

法律规定,购买增值税专用发票税款金额达到1 万元就可以判刑了,如果达到50 万元,就有可能判刑10年以上。中国的法律规定是,每多购买1 万元税款的虚假发票就多判刑1 个月。

这个老板一个月就买300 万元的发票,按照13%的税率计算,就是39 万元的税款,简单计算就是10年零1 个月。更何况他购买了将近两年的发票,涉税上千万元。

还有一个加油站的案例。加油站交税金额比较特殊,不是开了多少票就交多少税,而是卖了多少油就交多少税。私家车在加油的时候一般都不要发票,于是北京的某个加油站就积攒下了大量的发票,对外卖了七八千万元。后来,这个加油站的老板被查出来了,基本上后半生都要在监狱中度过了。

虽然我国已经取消了增值税专用发票违法犯罪的死刑,但是无期徒刑仍然保留。

国家之所以对增值税管得如此严格,是因为增值税是国家财政收入的主要来源,是国家税收最主要的一个税种。

有一家企业的老板,他知道增值税的发票不能虚开、买卖,于是想出了这样一种办法:A公司把货物卖给B公司,B公司是核定征收的定额纳税企业,给A公司打完货款以后不要发票。然后B公司又把货物卖给C公司,C公司把货款打给B公司以后让B公司开发票,但是B公司没有发票,就让A公司直接给C公司开发票。这种方法看似可行,但实际上A、B、C三家公司的做法均有错误。

虚开增值税发票有四种情况,分别是为他人虚开、为自己虚开、让他人为自己虚开、介绍他人虚开。在上述案例中,A 公司的错误是“为他人虚开”,B 公司的错误是“介绍他人虚开”,C 公司的错误是“让他人为自己虚开”。一旦被查处,三方同罪。

一位从看守所出来的老板说:一旦虚开了增值税发票,就相当于半只脚踏进了监狱的大门,“出来混迟早是要还的”,企业家们一定要谨记。

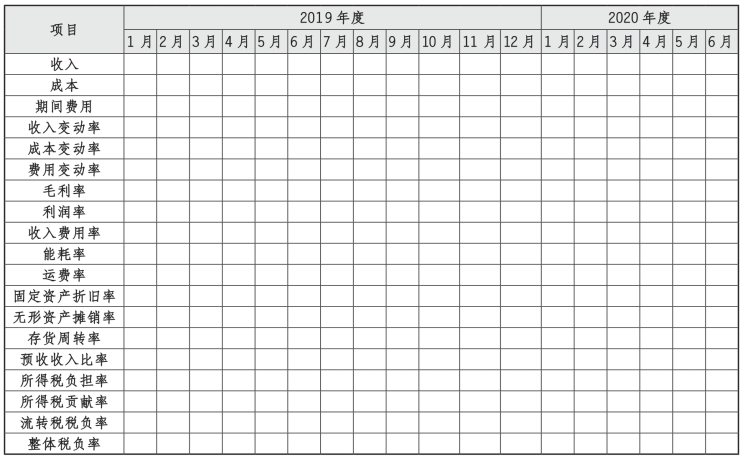

为了了解企业的纳税情况,我设计了一个《纳税评估自测表》,详见表4-3。如实地填写表中的各项指标,就能够掌握企业的纳税情况。

表4-3 纳税评估自测表

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。