(一) ABS模式中的主要会计问题

如何在会计上确认、计量和披露资产证券化交易的内容是开展证券化首要解决的问题。对于资产证券化而言,主要的会计处理问题有3个:一是发起人对证券化资产的会计处理;二是发起人与SPV会计报表的合并问题;三是证券化损益的确认。

1.发起人对证券化资产的会计处理

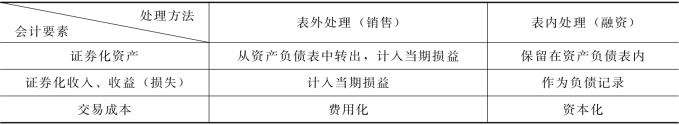

视资产转移为出售还是担保融资,发起人对证券化资产的会计处理方法有两种,即表外处理和表内处理,见表8-1。

表8-1 发起人对证券化资产的会计处理方法

从表8-1可看出,表外处理,即真实出售的会计处理为:售出资产就被转移到卖方的资产负债表外,卖方资产中增加了现金和其他销售收入,减少了以成本计值的已售资产。销售收入和已售资产价值之间就是交易损益。若卖方用销售所得的现金收入来清偿债务,卖方的资产和负债就会同时减少相应的数额。而表内处理,即担保融资的会计处理为:卖方将销售收入记为资产,并贷记相应的负债类账户。也就是说资产仍保留在卖方的资产负债表上。

2.发起人与SPV会计报表的合并

为了实现表外处理和防止发起人的破产波及证券化资产,就要避免发起人合并SPV的会计报表。不同国家的会计制度对会计报表的合并有不同的规定,这就使资产证券化交易存在风险。美国法庭曾掀起了一场“刺破公司面纱”运动,目的在于识破母子公司的关联交易,防止公司转移资产和利润。在这种情况下,SPV的会计报表就会被发起人合并,资产转移被定性为担保融资。

3.损益的确认

资产证券化加速了收益和损益的确认。资产无论作为真实出售还是担保融资,都应考虑证券化交易损益的影响。考虑的因素有:收入、遗留的应收账款损失和相应的费用、确认的时间和程度。如果证券化符合真实出售的条件,则证券化资产应从发起人的资产负债表中剔除,因而产生的损益(证券化资产的账面价值与出售收入之间的差异),也由发起人确认。

(二) ABS模式中的主要税收问题

ABS运作过程中涉及的税收问题主要有两个:一是税务机关和证券化当事人应遵循的税收原则;二是证券化当事人的税收负担。(https://www.xing528.com)

1.税务机关和证券化当事人遵循的税收原则

从政府和税务机关的角度来说,应遵循税收中性原则。具体来说,就是不应使证券化的当事人因证券化交易而多缴税或少缴税,从而使税收对证券化交易所产生的不良影响降低到最低限度,尽量达到经济效率最大化,实现公平与效率的均衡。而从证券化当事人的角度来说,遵循的原则是在构建证券化交易过程中,尽量通过合法避税的方法实现税收成本最小化。

2.证券化当事人的税收负担

证券化当事人主要指发起人、SPV和投资者。这三方当事人的税收负担分析如下:

(1)发起人的税收负担。发起人的税收负担要视证券化资产转让的性质而定。若资产转让属真实出售,则需缴纳营业税、印花税、所得税;若资产转让属担保融资,则只需缴纳所得税,且该所得税是延迟缴纳的。但是需特别说明的是,若资产转移对象为非居民SPV,则在某些国家税法中规定,发起人可能要缴纳预提税,即当发起人以折价形式将资产转让给非居民SPV时,折扣部分可能要缴纳预提税。

(2)SPV的税收负担。SPV作为一个实体,它需缴纳所得税。

(3)投资者的税收负担。投资者的税收负担可能有印花税和所得税。若是非居民投资者还可能有预提税。

由此可见,庞大的税收直接影响证券化成本,并直接影响到资产担保证券化的发展。在国外,一般为发行资产担保证券这一特定目的而成立的SPV,以及资产担保证券购买人都能享受到一定的税收优惠,以减少证券化的成本。优惠的税收政策促进了资产担保证券化的发展。美国《国内税务法则》对资产证券化的税收处理方式,采取了根据主体不同组织形式而分别采取不同的措施:

1)对于合伙制形式,合伙人缴纳个人所得税,企业不缴纳企业所得税。

2)对于公司形式而言,公司缴纳公司所得税,股东缴纳个人所得税。但对于政府(机构)组建的公司,如FNMA、GNMA和FHLMC三大机构,在很多情况下享有与私人公司不同的税收优惠。

3)对于信托形式,受益人缴纳个人所得税,信托本身不缴税。

4)1986年的税法改革规定,从1987年1月1日起,符合条件的不动产抵押贷款投资载体 (Real Estate Mortgage Investment Concuie,REMIC)本身不再是纳税主体,而仅对证券的投资者征税。

5)1993年5月批准成立的新的资产证券化载体——金融资产证券化投资信托(FASIT)亦可以避免双重纳税。与REMIC只适用于不动产抵押贷款担保的证券化不同的是,FASIT适用于所有类型资产的证券化。FASIT的出现,无论是从广度上还是从深度上,推动了证券化的全面发展。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。