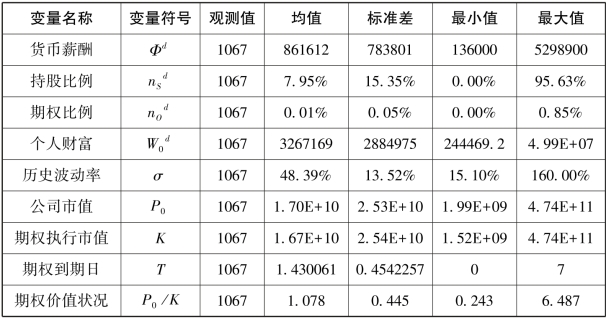

表5-2报告了样本主要变量的描述性统计,包含1067家上市公司对应的经理人。

表5-2 描述性统计表

经理人的平均货币薪酬为86.16万元,但1067家公司中经理人货币薪酬差异较大,最小值为13.6万元,而最大值达到529.89万元,这与众多关于经理人薪酬公司间差距的研究证据相一致(方芳和李实,2015)。经理人平均持有占公司总股本7.95%的股票,平均持有的股票期权占公司总股本的比例为0.01%。经理人持股比例差异较大,最大值达到95.63%,这意味着该经理人同时也是公司控股股东。需要指出的是,当经理人同时为公司控股股东、且公司股权集中度很高时,本书考虑的委托代理模型已经不再适用。基于此,在下文的研究中,进一步剔除了所有经理人持股比例超过33%的研究样本,共剔除了89位民营企业的经理人。全样本中经理人持有期权的比例都比较低,这是由于发行期权激励的公司数量有限,全样本中只有104家上市公司的经理人持有期权(约9.7%)。若单独看持有期权的104家上市公司,经理人平均持有期权比例为0.11%,反映出我国上市公司中期权激励的作用还微乎其微。根据Dittmann and Maug(2007)对2000年美国上市公司CEO薪酬结构数据的测算,典型CEO股票与期权平均持有量分别为2.29%和1.29%,股票和期权是经理人的两种重要薪酬激励方式。与我国上市公司数据对比,发现我国上市公司经理人持股比例较高,但持有期权的比例远低于美国水平。此外,经理人总财富为326.72万元,最小值为24.25万元,最大值为4990万元。全样本中公司的平均总市值为170亿元,公司总市值最小值为19.9亿元,最大值为4740亿元,公司规模差异较大。公司股价平均年度波动率为48.39%,与美国数据相似。当前经理人持有的代表性期权的平均到期日为1.43年,由于对提前行权进行过调整(乘以0.7),期权的实际剩余到期日约为2.04年。平均而言,当前经理人持有的期权为实值期权(in-the-money),公司市值与期权行权市值之比为1.078。

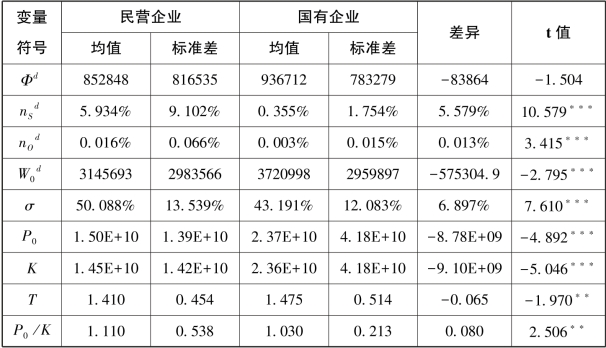

剔除经理人持股比例超过33%的样本后,全样本还包含978家上市公司,其中国有企业303家,民营企业675家。接下来,把全样本划分为国有企业和民营企业两个子样本,考察各个变量的差异,并对组间差异进行单变量T检验,描述性统计如表5-3所示。

表5-3 国有企业和民营企业经理人薪酬参数差异(https://www.xing528.com)

注:***,**,*分别代表在1%,5%和10%显著性水平下显著。

由表5-3可知,国有企业和民营企业经理人薪酬的相关参数存在一些差异。就货币薪酬而言,国有企业经理人平均货币薪酬比民营企业高8.39万元,但两组并没有显著的差异。但是,民营企业经理人平均而言持有更多的股票与期权。与国有企业相比,民营企业经理人平均持股比例高出5.579%(约高出16倍),平均期权持有比例高出0.013%(约高出4.33倍),且都在1%显著性水平下显著。就个人总财富而言,国有企业经理人也比民营企业经理人平均财富高57.53万元,并且在1%显著性水平下显著。

此外,国有企业和民营企业本身也具有明显的差异。民营企业股价波动性更高,市值也相对更小。对于期权激励,国有企业授予经理人的期权平均剩余期限1.475年,民营企业授予经理人的期权平均剩余期限1.410年,且两者具有显著性差异(5%显著性水平)。就期权价值状态而言,民营企业与国有企业经理人持有的期权都处于实值状态,但民营企业授予经理人的期权实值程度更高。

基于国有企业和民营企业自身差异,以及两者经理人薪酬合约结构的差异,下文针对上述常相对风险厌恶型效用函数和损失厌恶型效用函数,利用实际数据,进行模型校准,考察现有薪酬合约是否存在优化空间。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。