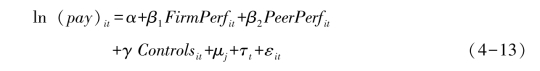

根据4.1.3关于理论模型的预测,本书构建了回归模型(4-13)对弱式相对业绩评估进行实证检验。

其中下标i代表上市公司个体,下标t代表年份。被解释变量,ln(pay)it,为公司代表性经理人实际薪酬的自然对数。解释变量有公司本身的业绩(FirmPerfit)以及同行参照公司的业绩(PeerPerfit),本书分别用会计业绩(ROA,ROE)与市场业绩(Ret)三种指标来衡量。其他控制变量包括公司规模(Size)、财务杠杆(Leverage)、第一大股东持股比例(Shr1)、管理层持股比例(Exesh)、董事会中独立董事占比(Idsh)以及董事长与总经理是否两职合一(Duality)。此外,模型(4-13)还加入了不随时间变化的行业固定效应(μj)以控制行业异质性,以及年份固定效应(τt)以控制共同的时间趋势的影响。

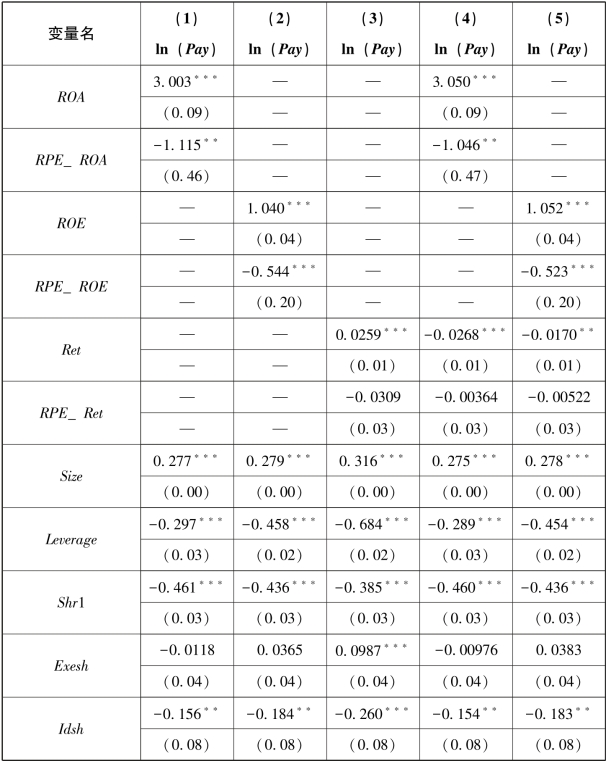

表4-3汇报了模型(4-13)的回归结果。前三列依次单独以ROA、ROE和Ret为公司业绩指标进行检验。无论基于哪种业绩指标,经理人薪酬对公司自身业绩的敏感性都是正向的,并且在1%显著性水平下显著。具体而言,当公司总资产收益率(ROA)增加一个标准差,经理人实际薪酬平均增加17.3%(3.003*0.0576);当公司净资产收益率(ROE)增加一个标准差,经理人实际薪酬平均增加14.3%(1.04*0.1373);当公司年度股票回报(Ret)增加一个标准差,经理人实际薪酬平均增加2.1%(0.0259*0.8144)。由此可见,经理人薪酬对自身公司会计业绩指标的敏感性强于市场业绩指标。对于相对业绩评估,第(1)列中以ROA为业绩测度时,同行参照公司业绩(REP_ROA)系数为-1.115,且在5%显著性水平下显著;第(2)列中以ROE为业绩测度时,同行参照公司业绩(REP_ROE)系数为-0.544,且在1%显著性水平下显著。说明整体而言,以会计指标作为公司业绩测度时,上市公司在制定经理人薪酬时使用了相对业绩评估。第(3)列中以Ret为业绩测度时,同行参照公司业绩(REP_Ret)系数不显著,说明以市场指标作为公司业绩测度时,没有发现使用相对业绩评估的证据。为了保证结果的稳健性,第(4)与(5)列分别在(1)和(2)的基础上,控制了以市场指标衡量的公司自身业绩与同行参照公司业绩,公司自身业绩(ROA与ROE)均显著为正,参照公司业绩(RPE_ROA和RPE_ROE)系数均显著为负,说明我国上市公司采用了基于会计指标的相对业绩评估,但未采用基于市场指标的相对业绩评估。

表4-3 经理人薪酬与公司业绩及参照公司业绩敏感性的回归结果统计表

续 表(https://www.xing528.com)

注:解释变量第一行为OLS法估计的系数,第二行括号内数值为行业内聚集的稳健性标准误。***,**,*分别代表在1%,5%与10%显著性水平下显著。

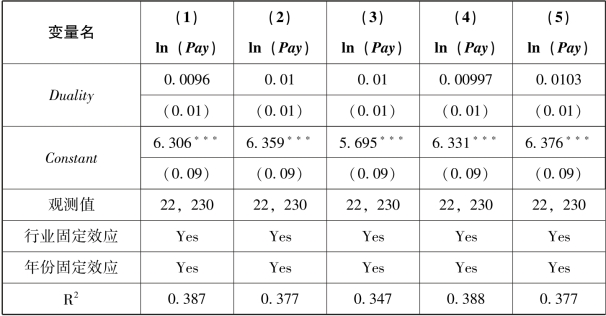

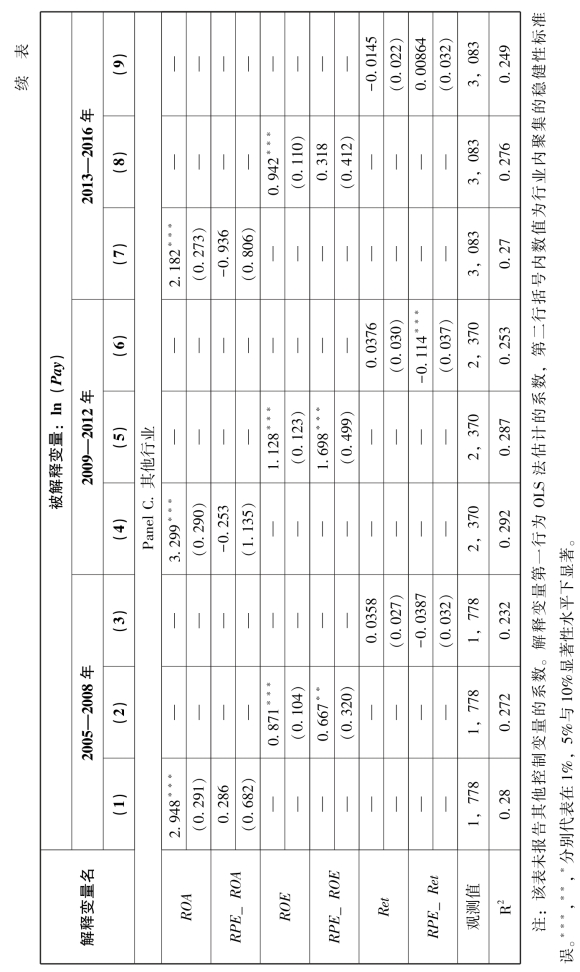

现有的针对中国上市公司相对业绩评估的研究尚未得出一致的结果,究其原因,主要是样本期间的差异。例如,大多数研究选取2006年之前的研究样本,均未发现任何采用相对业绩评估的证据(郭福春,2006;周宏和张巍,2010)。随后的研究将样本期进行了扩展,但由于未对不同年份进行区分,整体而言也没有发现相对业绩评估标准的使用,例如周宏等(2014)考察了2004—2012年的A股上市公司,认为相对业绩评估标准并未广泛使用。考虑到我国在近十年间市场化进程的推进与公司治理改革取得的阶段性成果,本书将研究期限每四年为一组划分为三个时间段单独进行检验,以期发现相对业绩评估在不同时间段的应用程度。另外,由于行业属性以及政府干预程度的差异,本书将21个子行业划分为三类:全体制造业、公用事业[2]以及其他行业。制造业由于激烈行业内竞争市场化程度较高,而公用事业市场化程度较低,国有垄断与政府干预较为严重。基于此,本书将研究样本按照行业和时间段进行分组检验,重复回归模型(4-13)的检验,回归结果见表4-4。

表4-4汇报了分时间段和分行业的相对业绩评估结果,为了节省篇幅,本文省略其他控制变量的系数,仅汇报公司业绩与参照公司业绩的回归结果。前三列考察2005—2008年上市公司经理人薪酬与公司自身业绩和行业参照公司业绩的敏感性,中间三列考察2009—2012年的经理人薪酬与业绩的敏感性,最后三列考察2013—2016年经理人薪酬与业绩的敏感性。Panel A、Panel B和Panel C分别汇报制造业、公用事业和其他行业上市公司的检验结果。根据表4-4可知:首先,经理人薪酬与公司自身业绩显著正相关,并且该结果在各个子样本中一致。以会计指标(ROA和ROE)测度公司业绩时,经理人薪酬对自身公司业绩在三类行业的三个不同时间段均显著为正;以市场指标(Ret)测度公司业绩时,经理人薪酬对自身公司业绩只有在制造业2009—2012年(显著性水平10%)以及2012—2016年这两个时间段(显著性水平1%)内显著为正。证明在不同行业、不同时间段内,上市公司制定高管薪酬时基本都已经与自身业绩挂钩。其次,分行业而言,只有在制造业公司中发现了使用相对业绩评估的证据。即同行参照公司业绩的系数只在制造业企业子样本中显著为负。最后,无论是基于会计指标还是市场指标的业绩测度,在2009—2012年以及2013—2016年这两个时期内,制造业公司经理人薪酬对同行参照公司业绩的敏感性都显著为负,即Panel A的第(4)到(9)列中参照公司业绩的系数(RPE_ROA、RPE_ROE、RPE_Ret)显著为负。但在2005—2008年度内不显著,即Panel A的第(1)到(3)列中参照公司业绩的系数(RPE_ROA、RPE_ROE、RPE_Ret)不显著。总而言之,表4-4的结果说明即使整体而言我国上市公司在制定经理人薪酬时已经采用了相对业绩评估,但应用范围在不同行业和不同时间段具有差异,2009年之前大多数上市公司尚未采用相对业绩评估标准,但在2009年以后开始大规模采用,但是相对业绩评估只被应用于制造业公司,在公用事业和其他行业中仍然应用较少。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。